« L’homme doit beaucoup apprendre avant de comprendre la valeur du silence. »

Alfonso X “le Sage”

né le 23 Novembre 1221

LETTRE HEBDOMADAIRE – 23/11/2025

CETTE SEMAINE

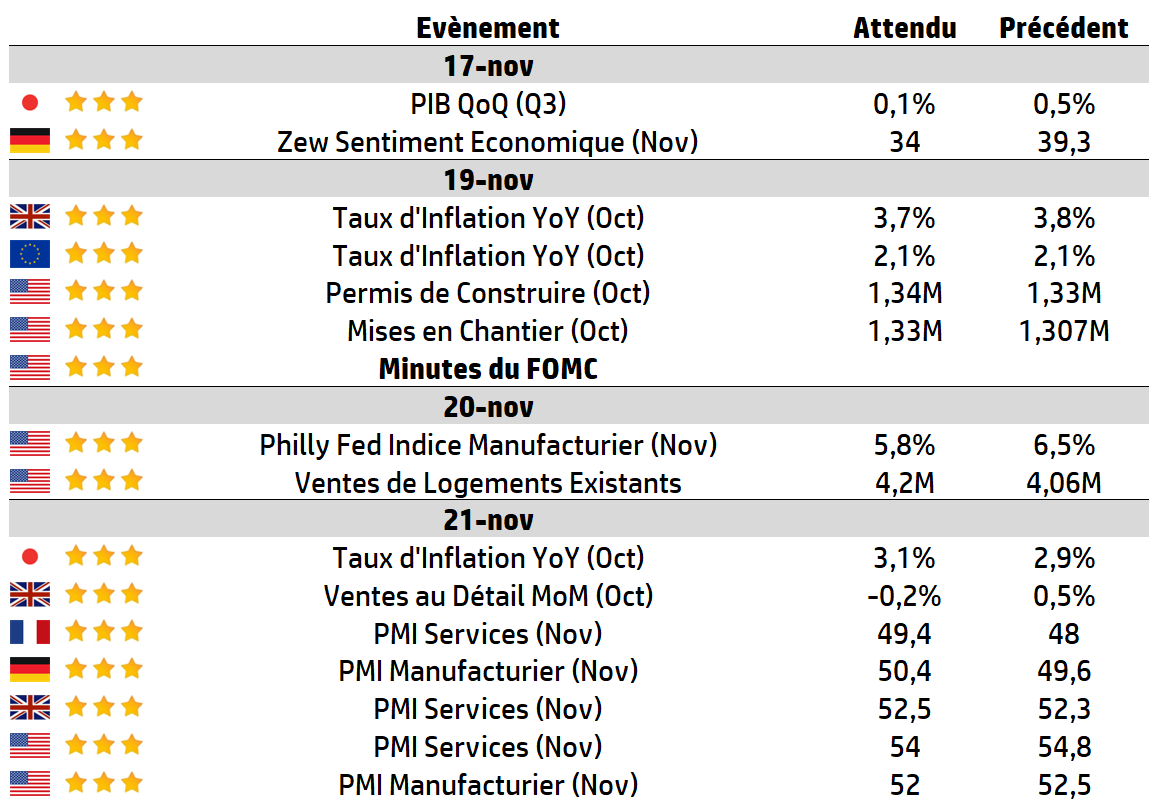

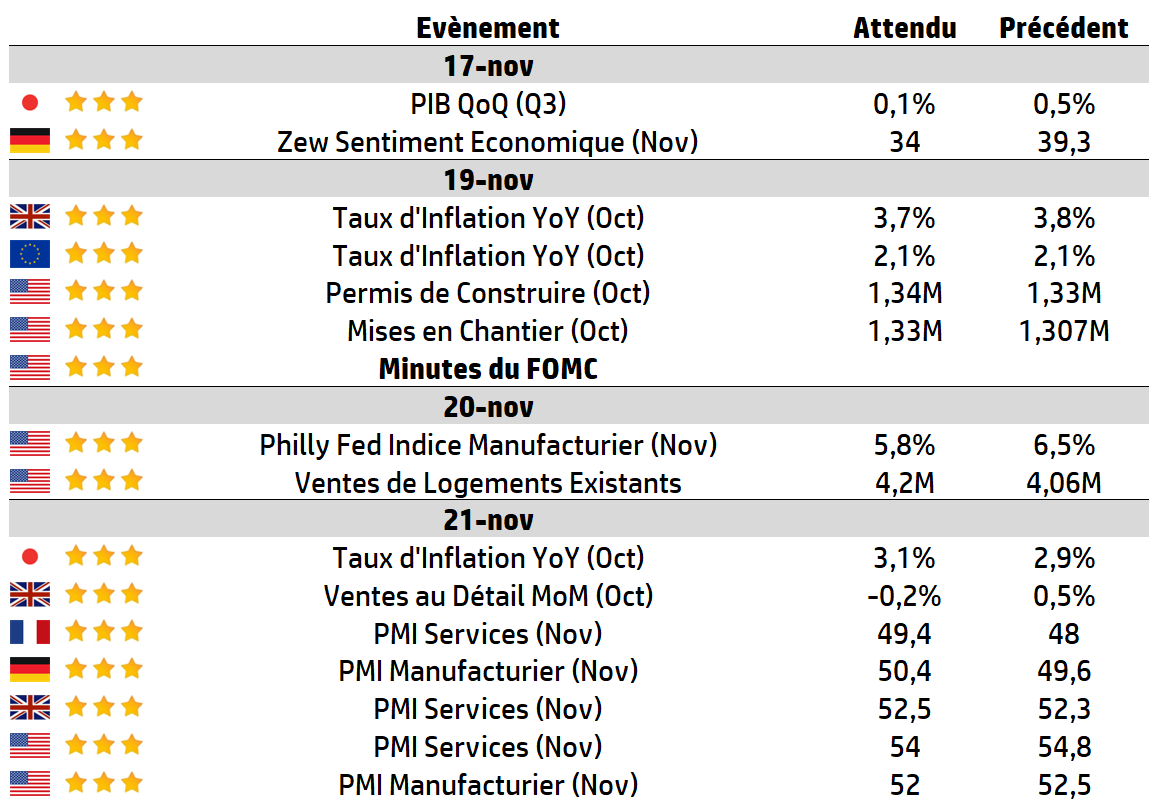

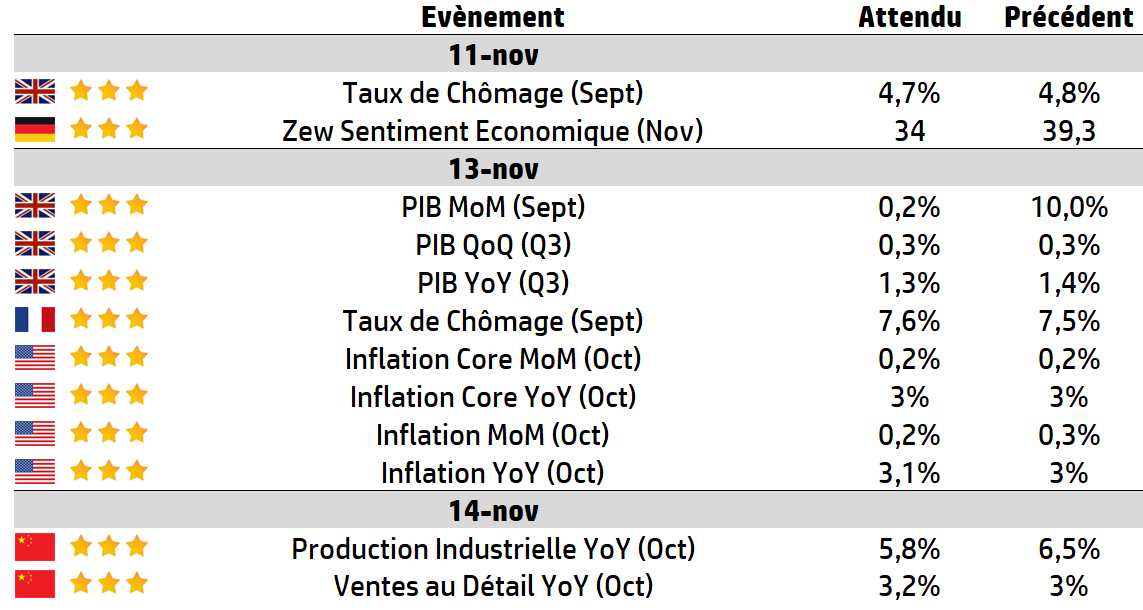

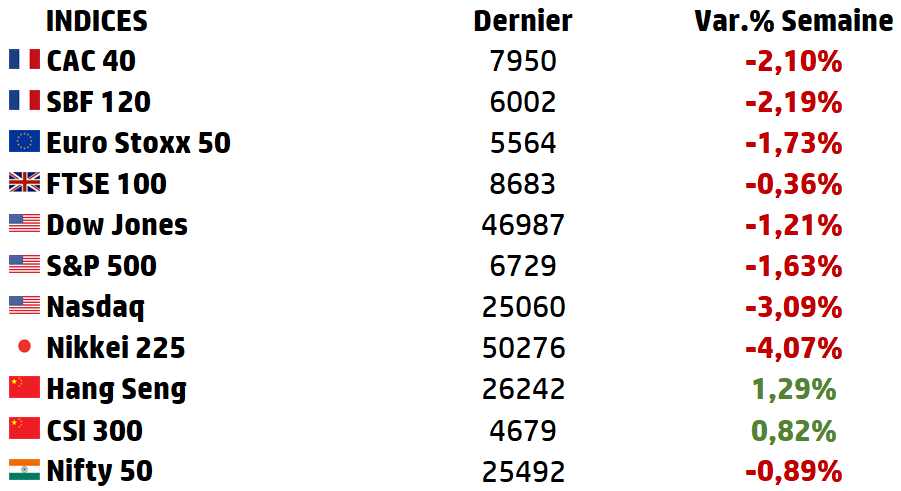

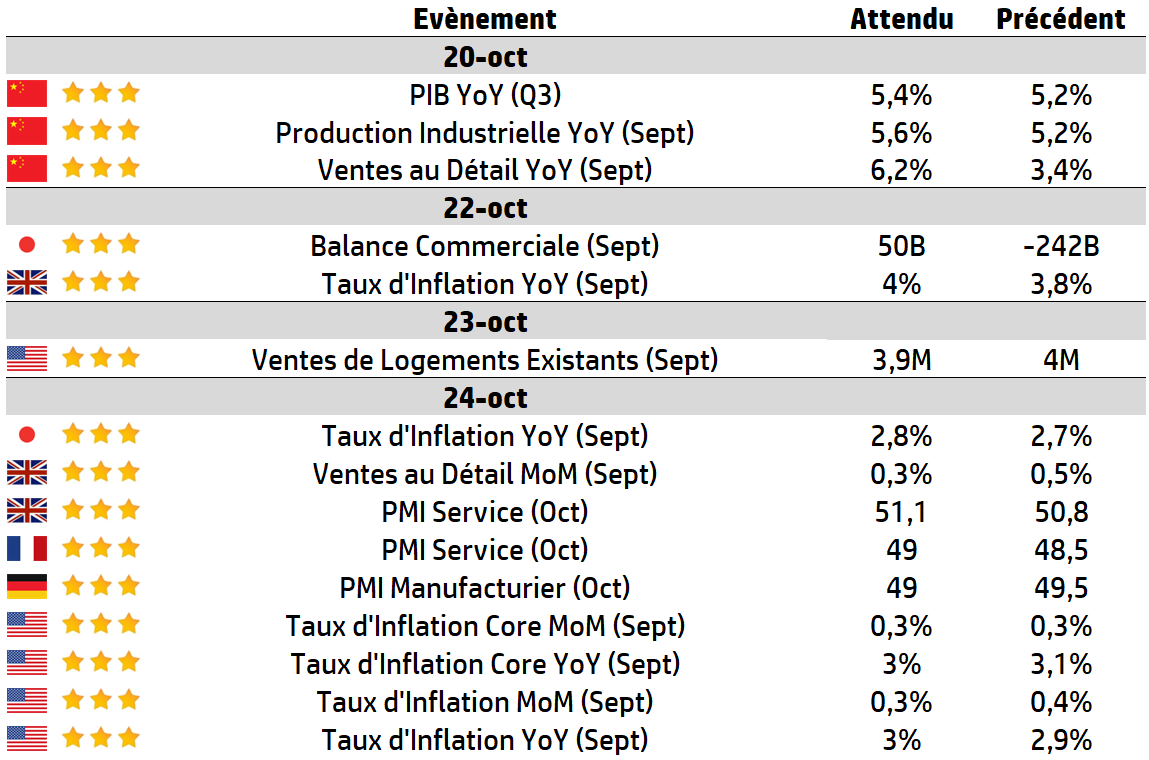

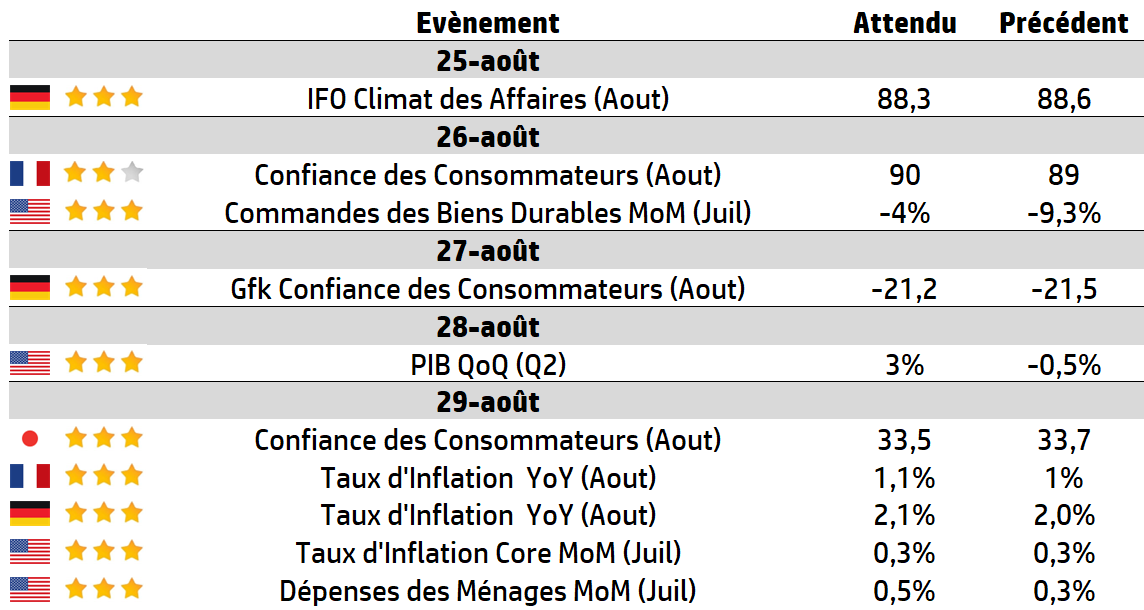

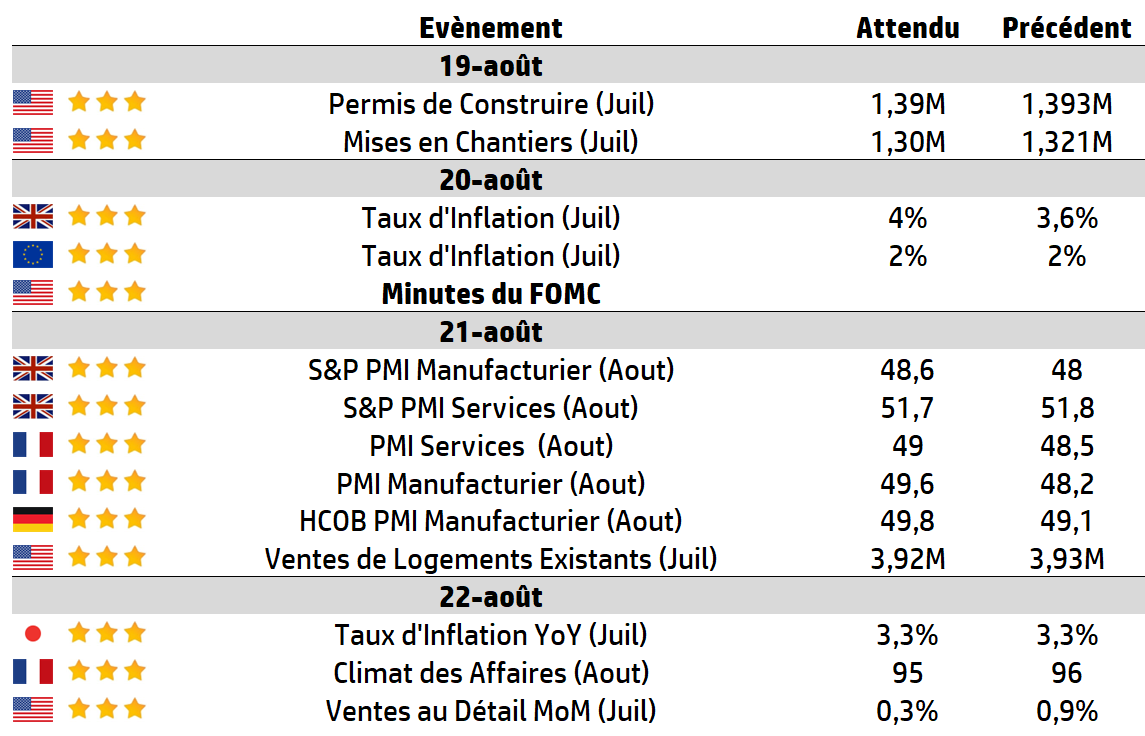

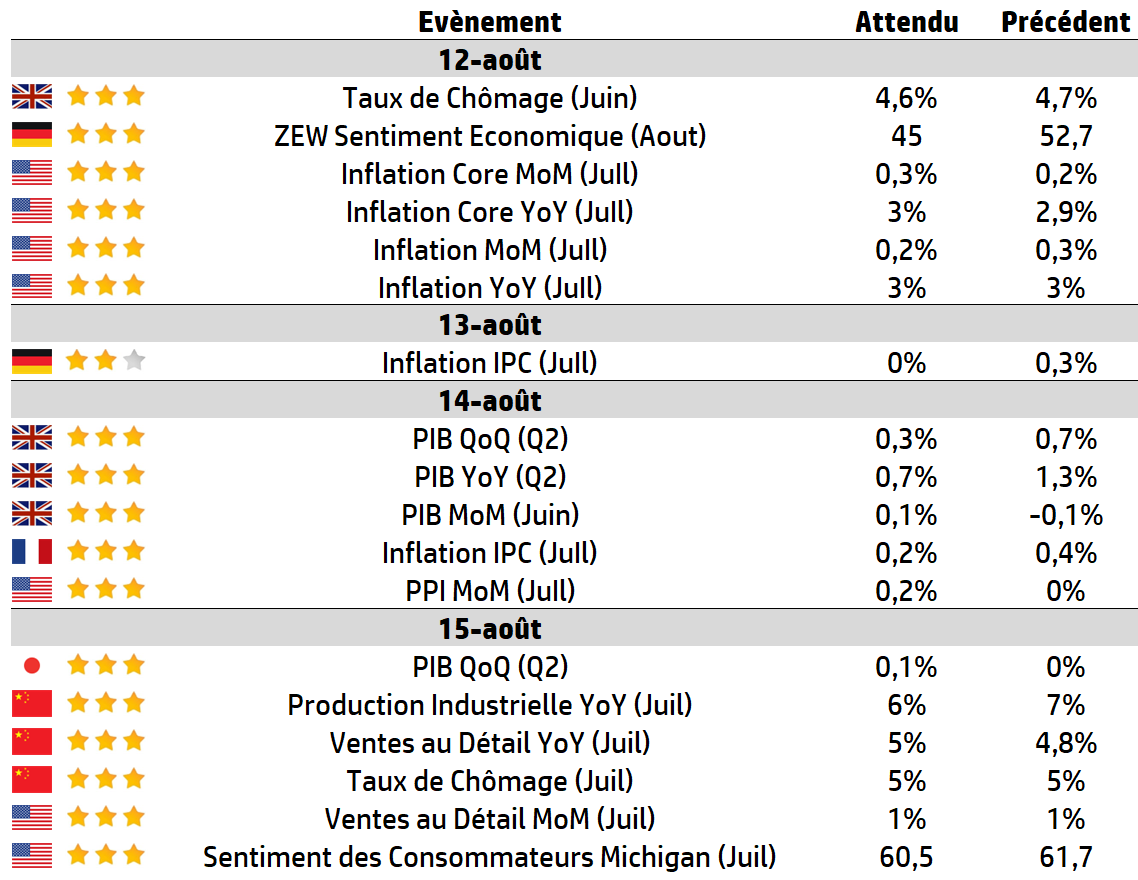

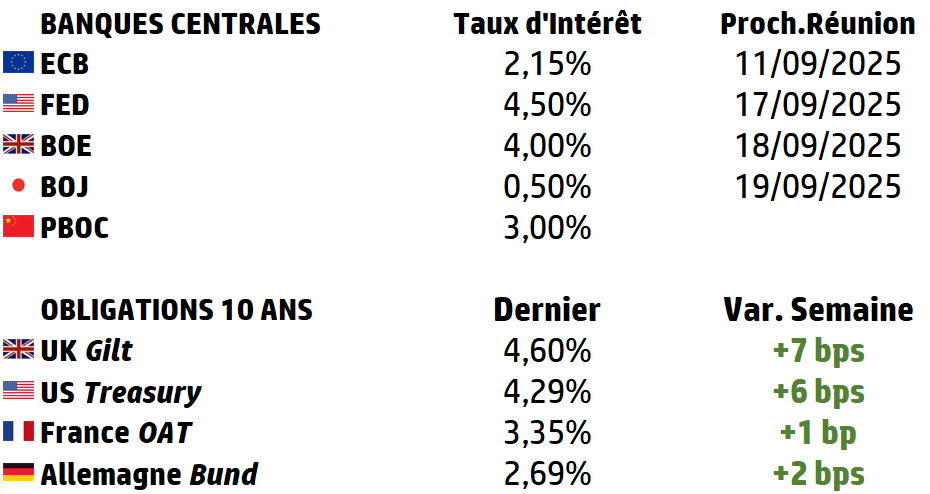

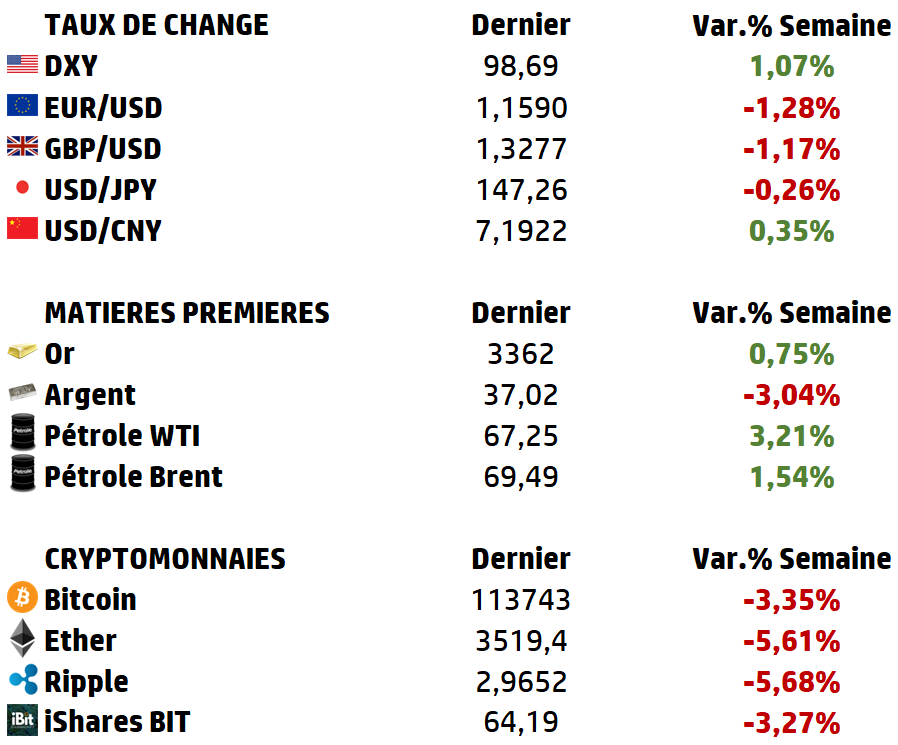

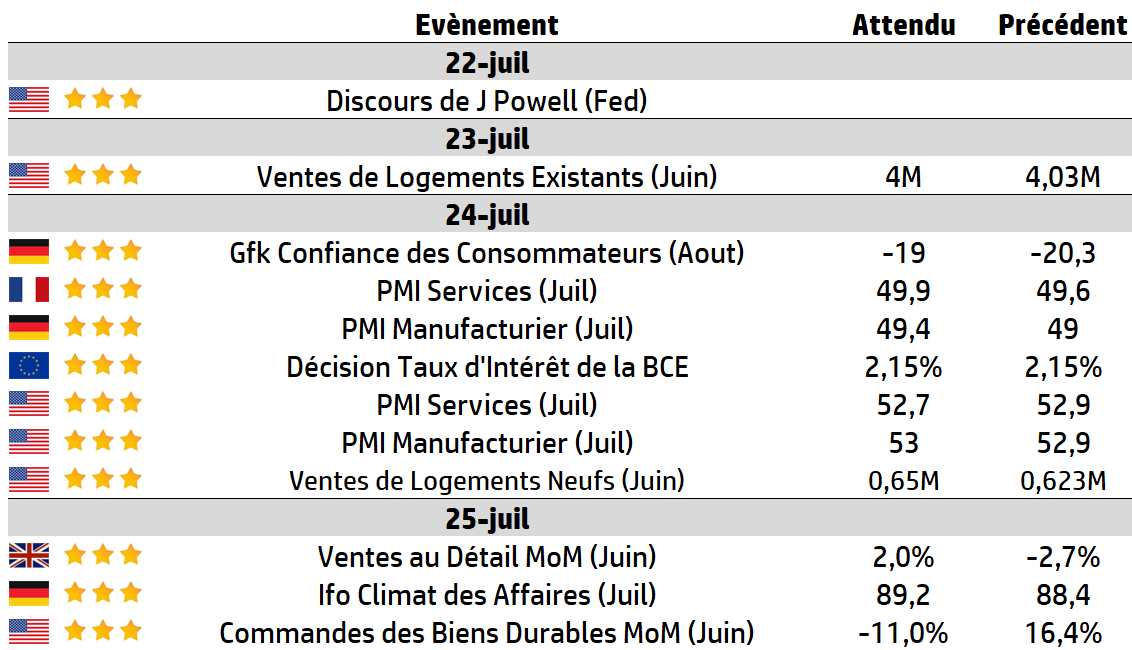

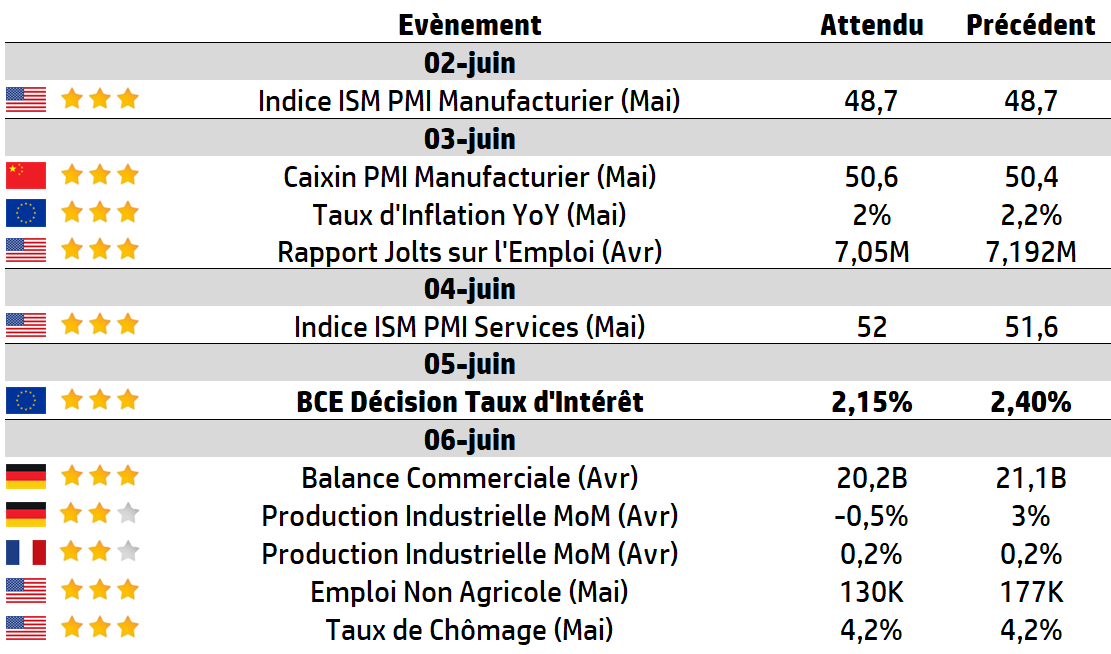

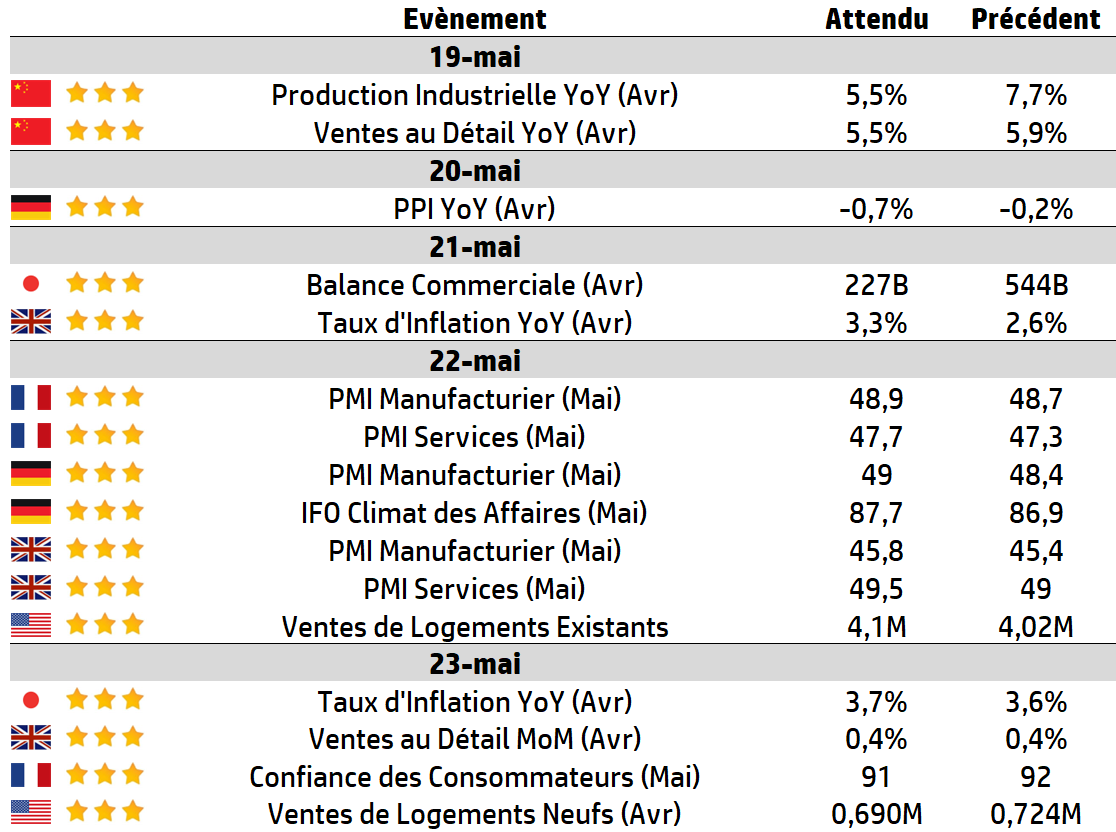

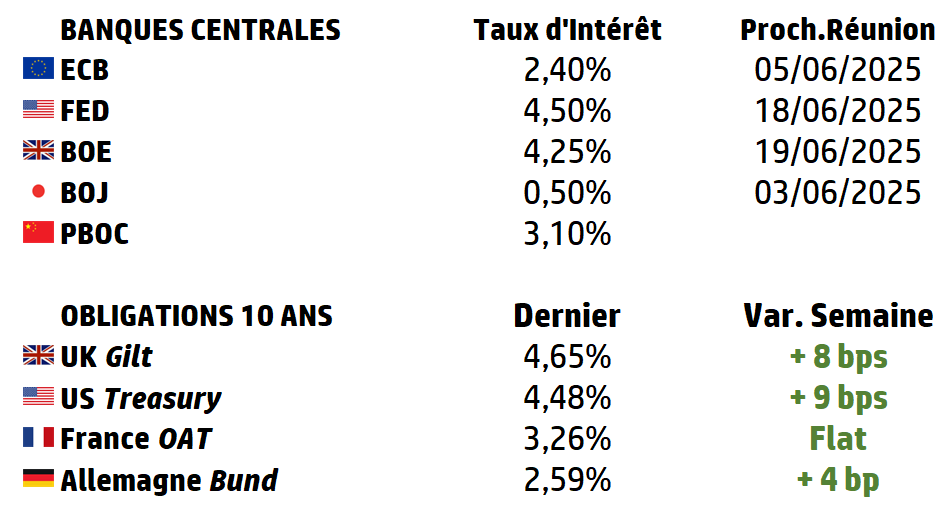

Bien que le shutdown du gouvernement américain ait pris fin, les données américaines ne commenceront à être publiées que cette semaine. Toutefois, les chiffres de l’inflation au Royaume-Uni seront importants pour les marchés qui tentent d’évaluer les chances d’une baisse des taux d’intérêt en décembre par la Banque d’Angleterre (BoE), tandis que vendredi verra la publication des indices PMI (indices des directeurs d’achat) flash à travers le monde.

La saison des résultats en France et aux États-Unis touche à sa fin, mais Nvidia, la plus grande entreprise au monde, publiera ses résultats mercredi, et de nombreuses entreprises cotées au FTSE publieront encore leurs résultats, notamment Imperial Brands et JDSports.

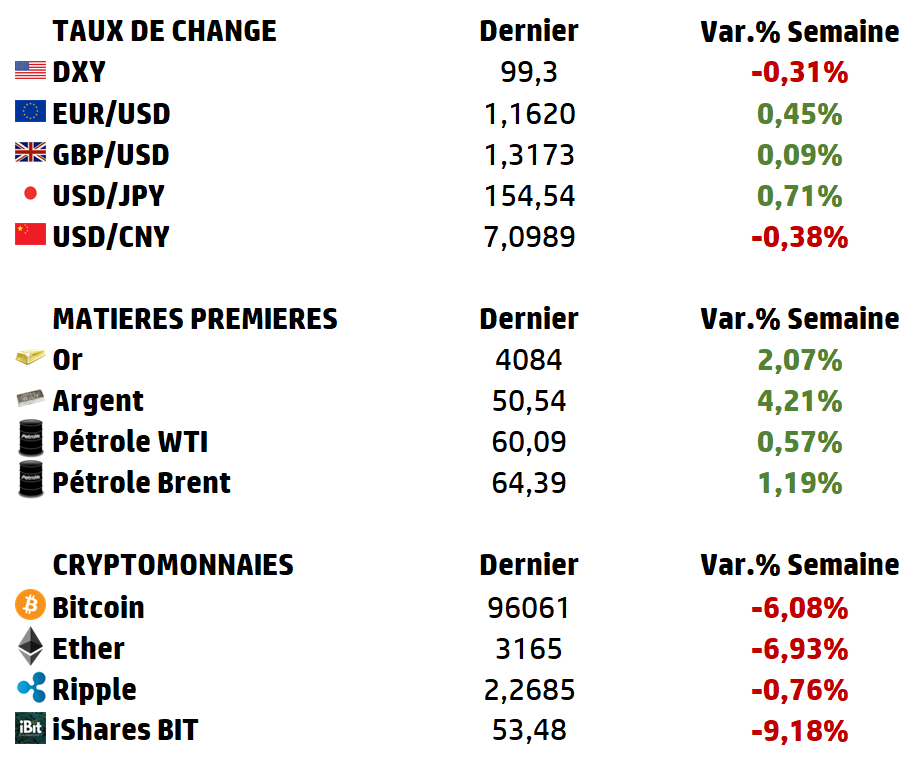

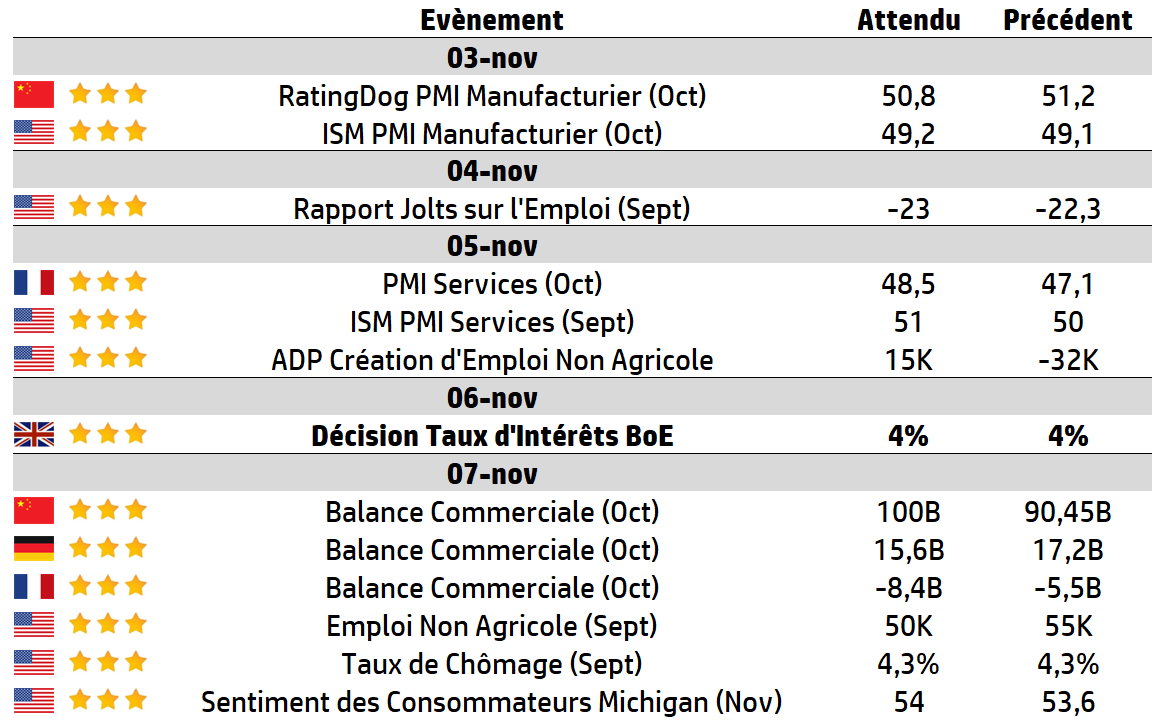

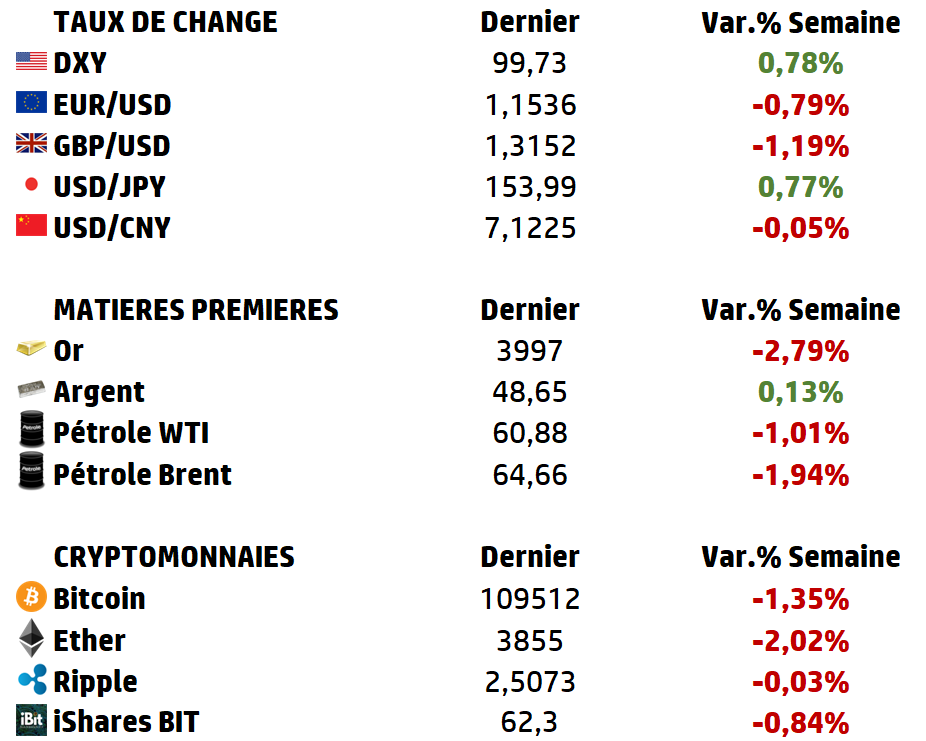

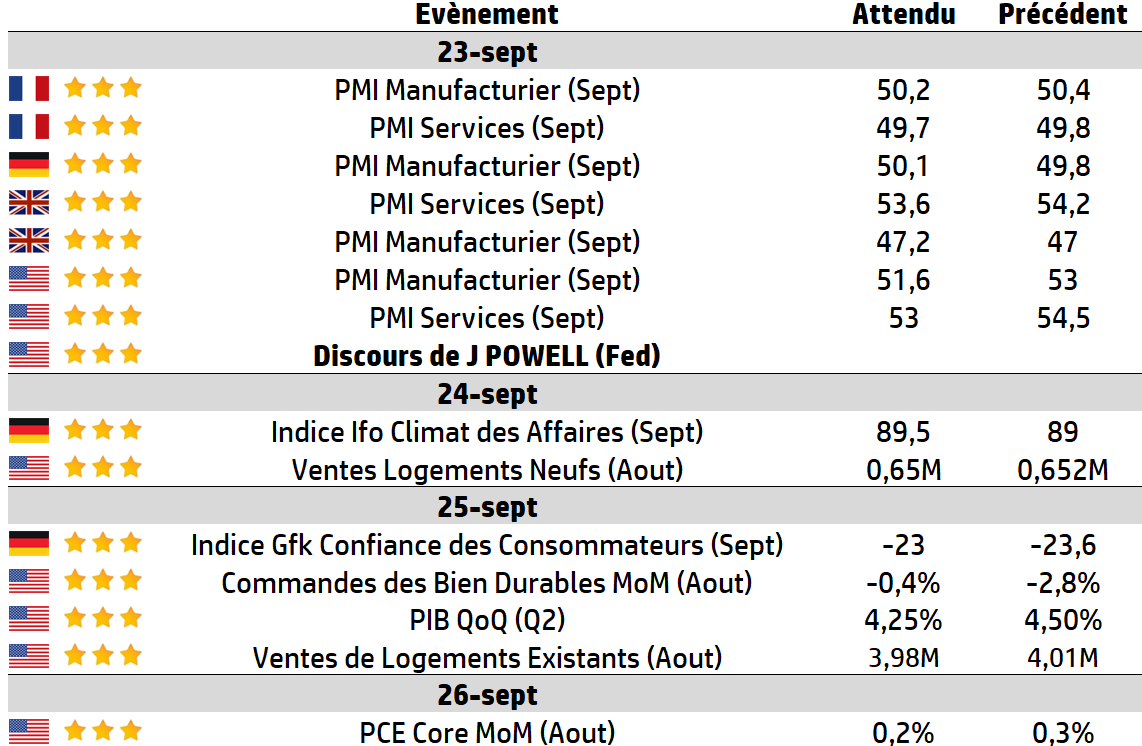

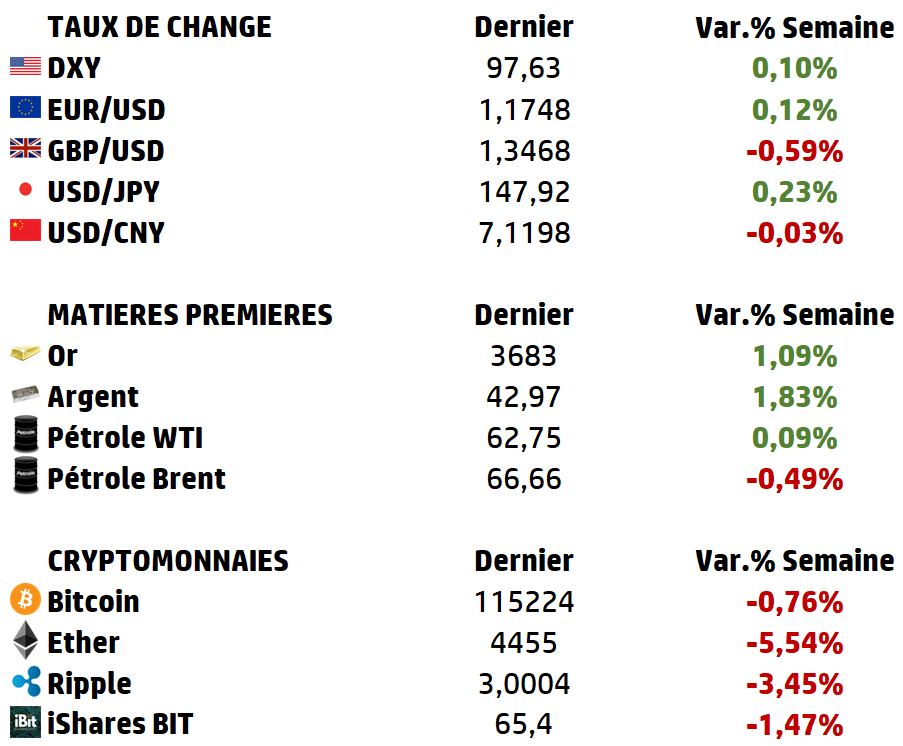

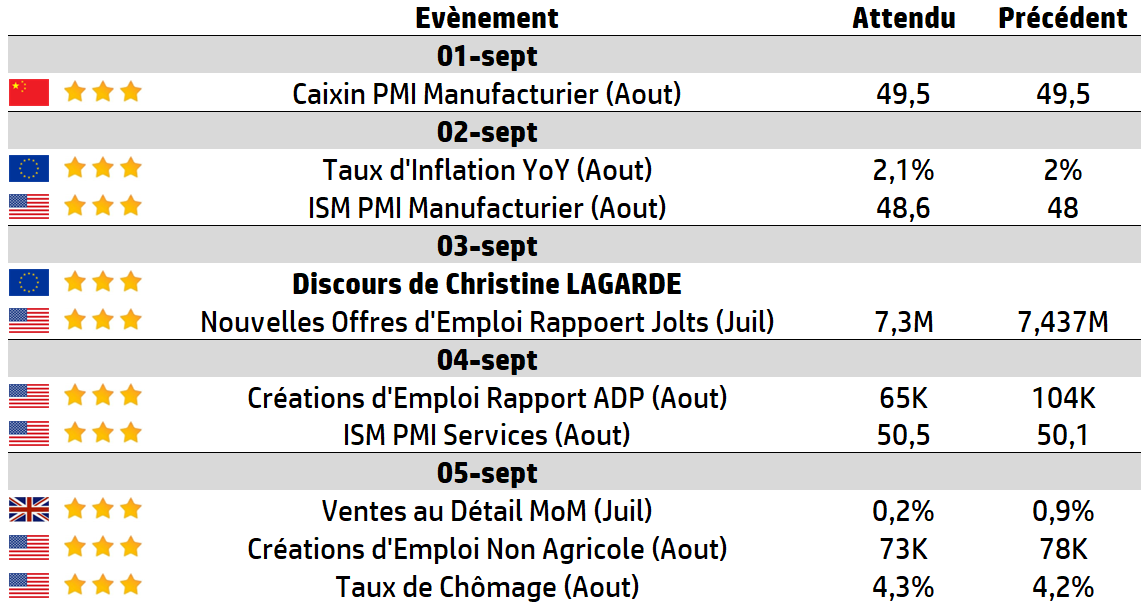

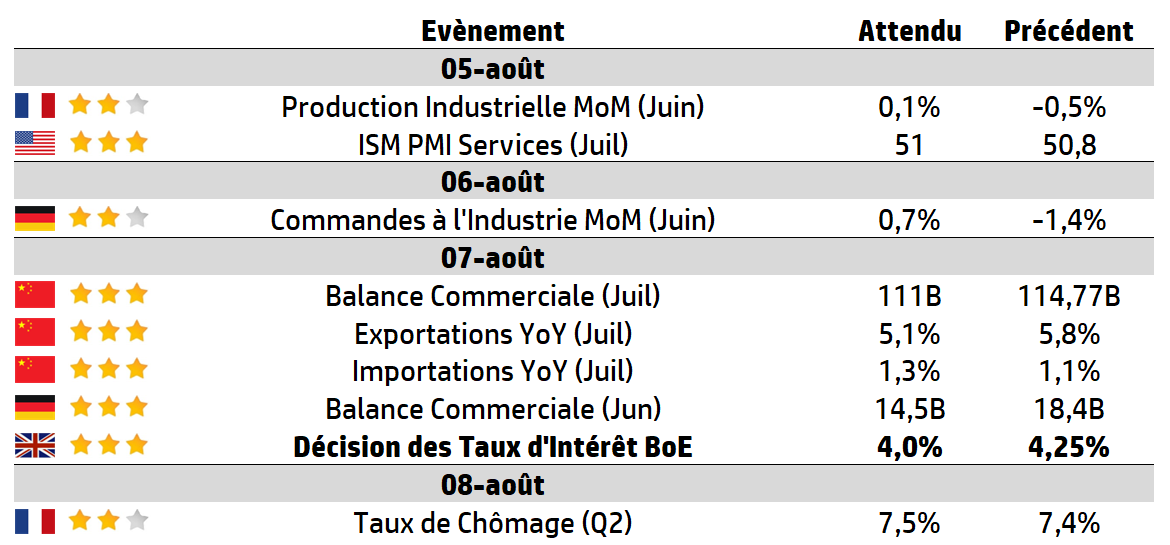

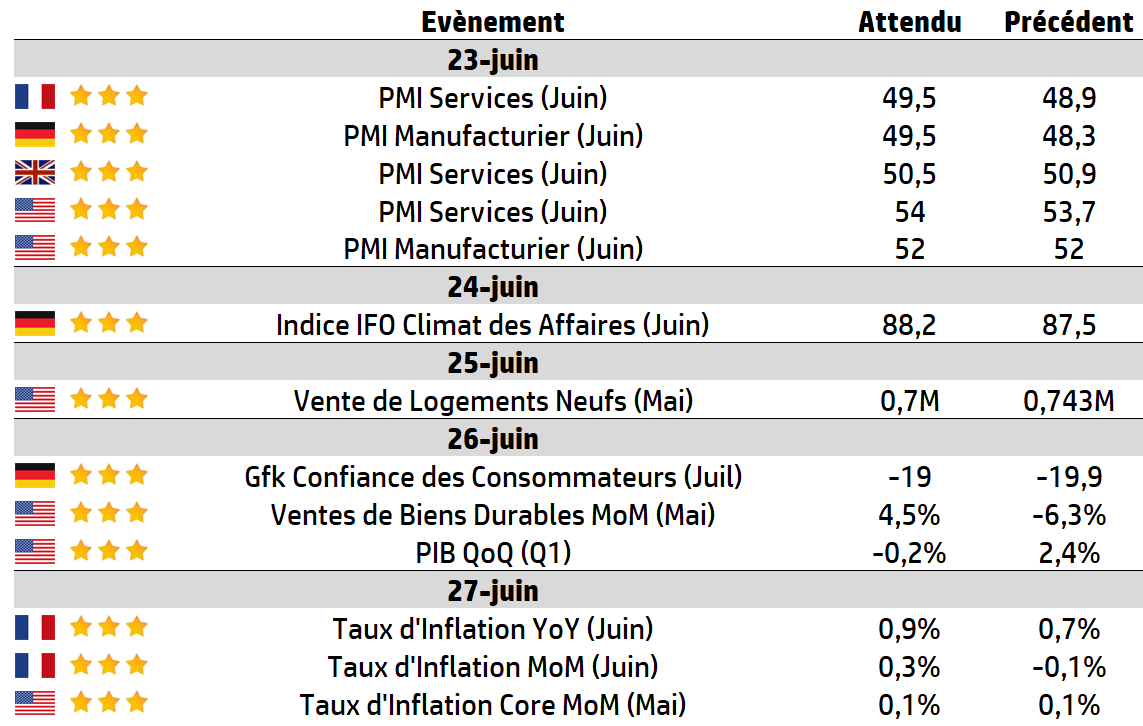

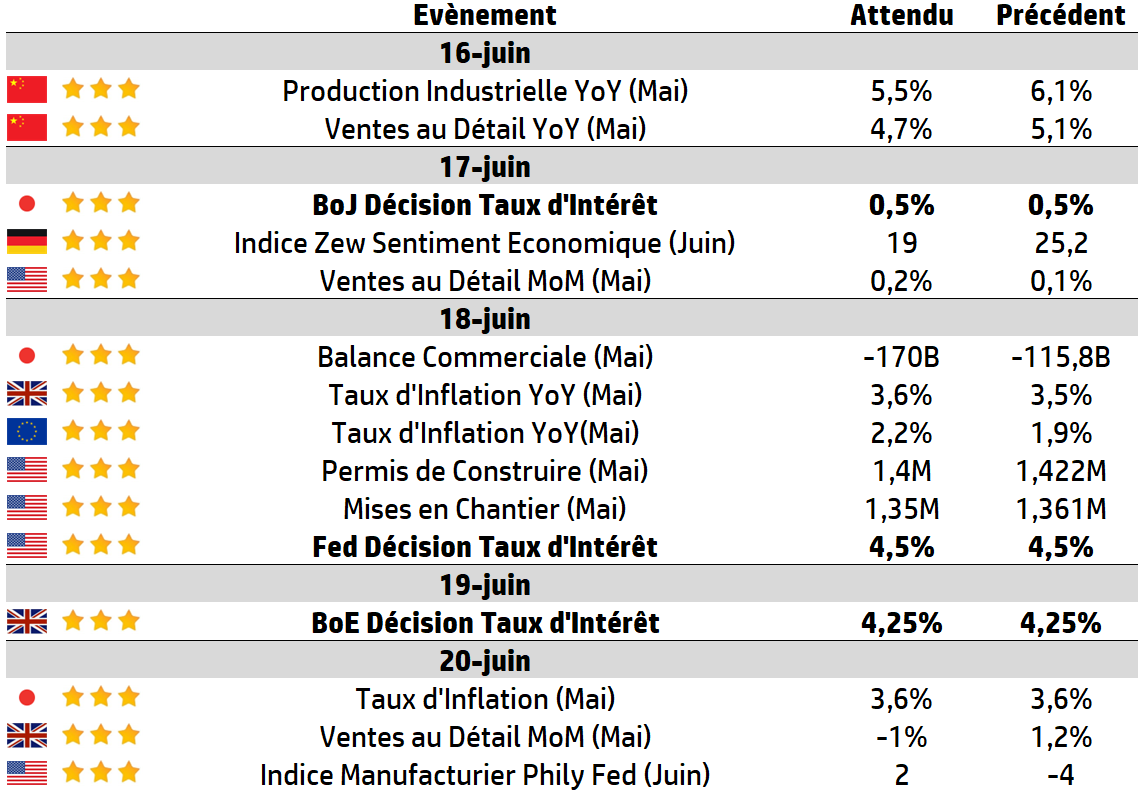

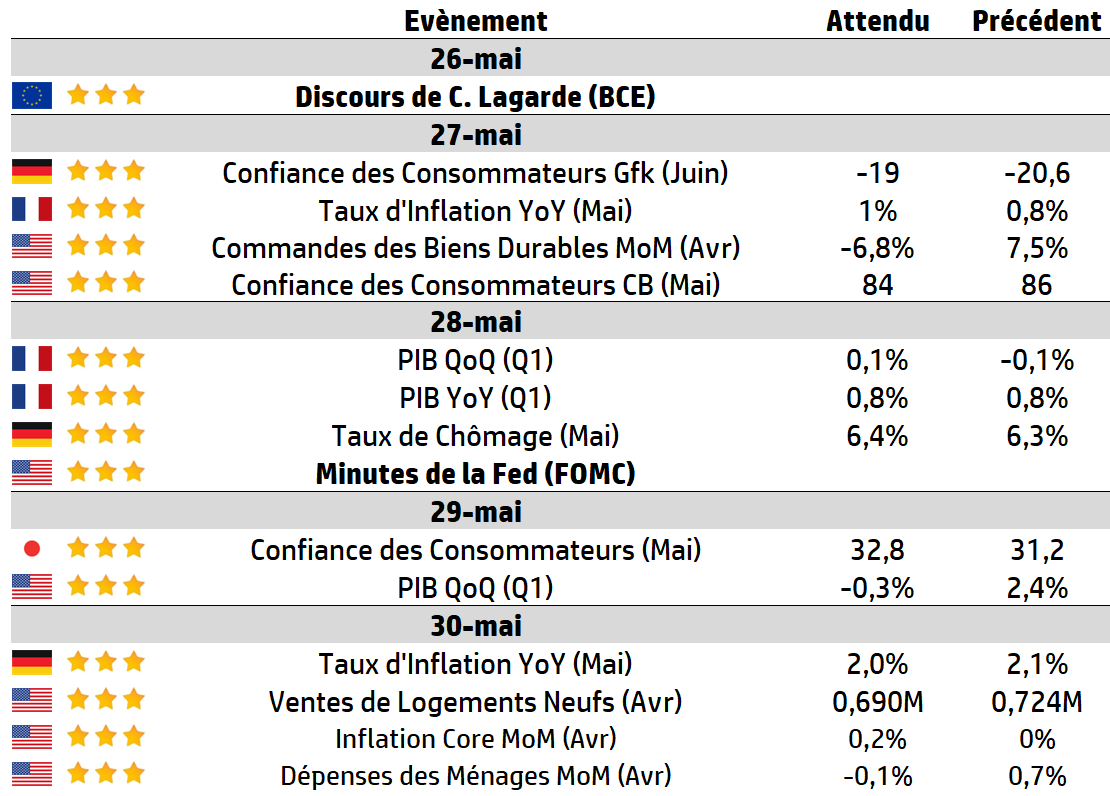

LES CHIFFRES ECONOMIQUES

LES NEWS

|

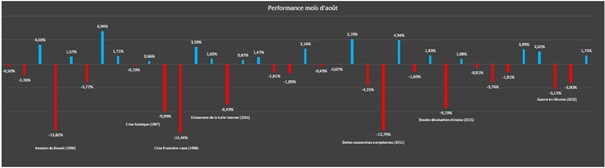

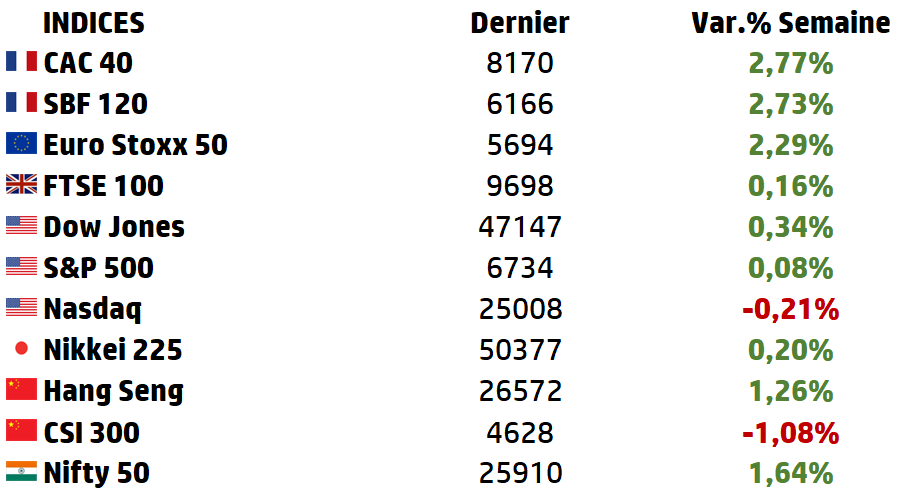

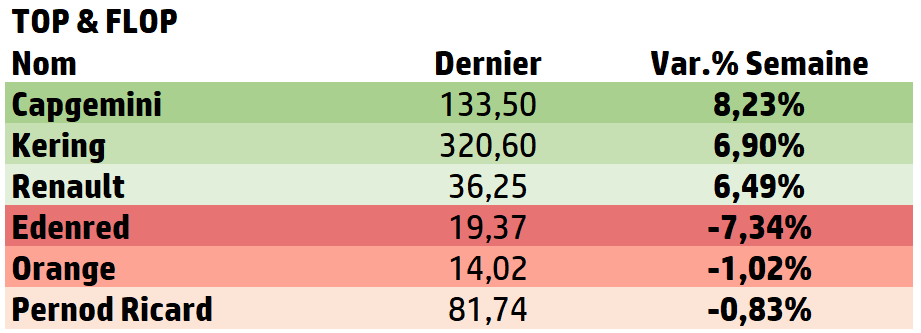

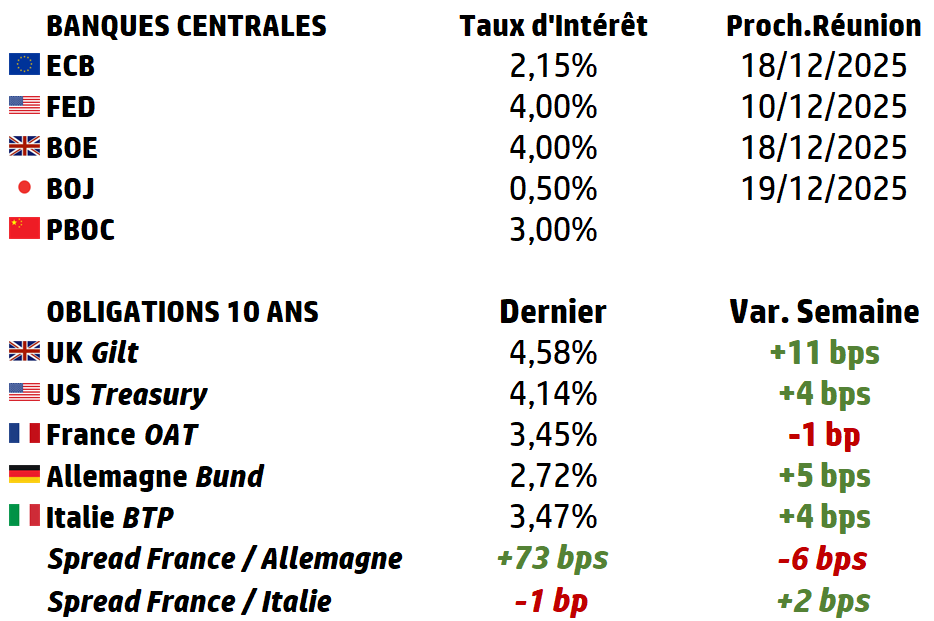

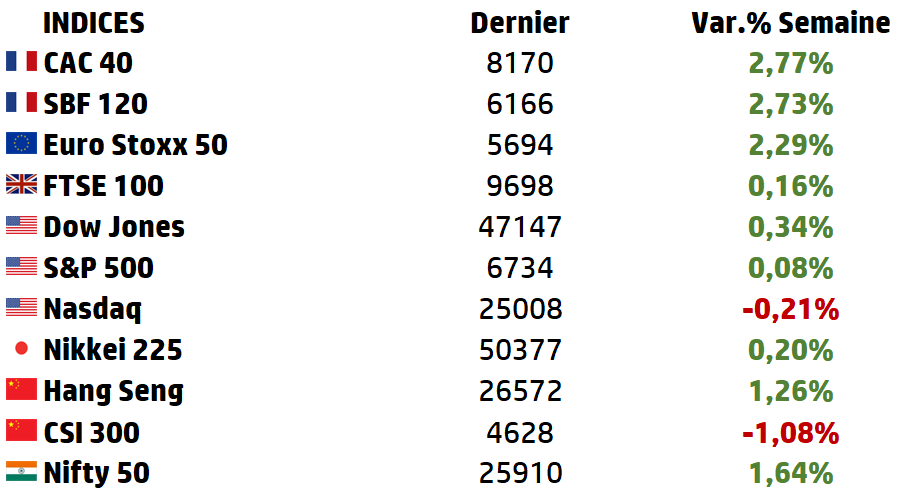

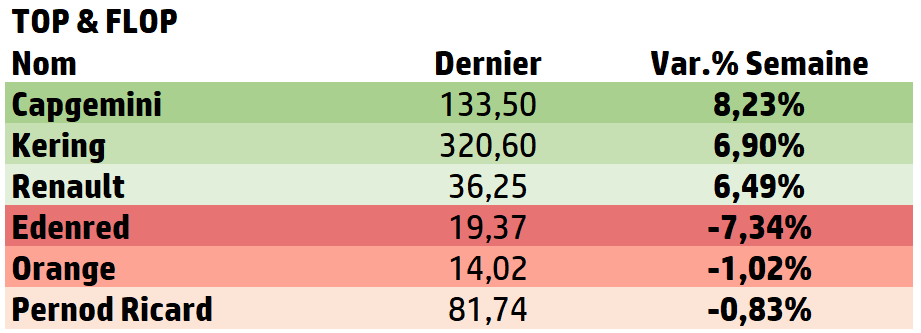

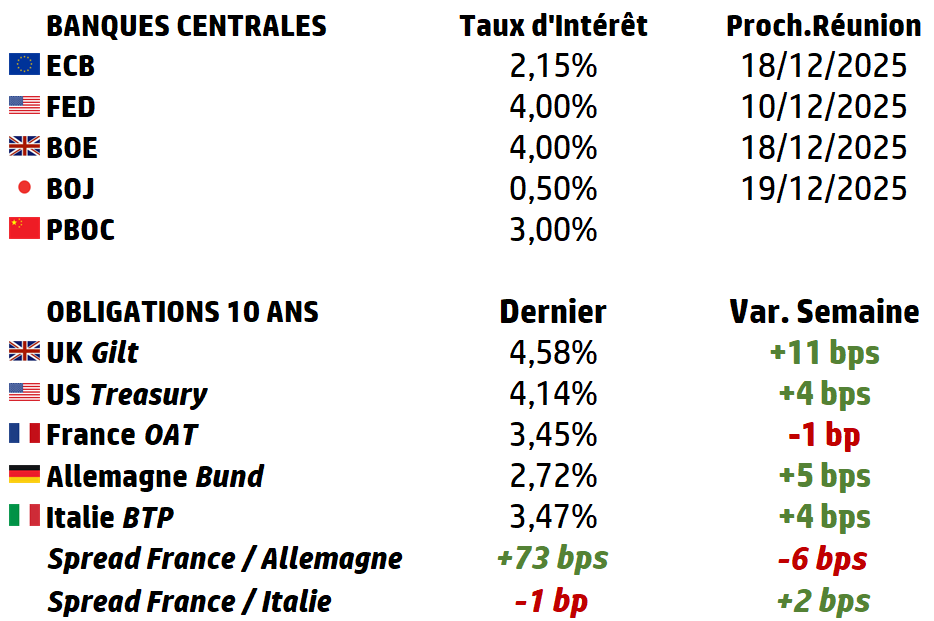

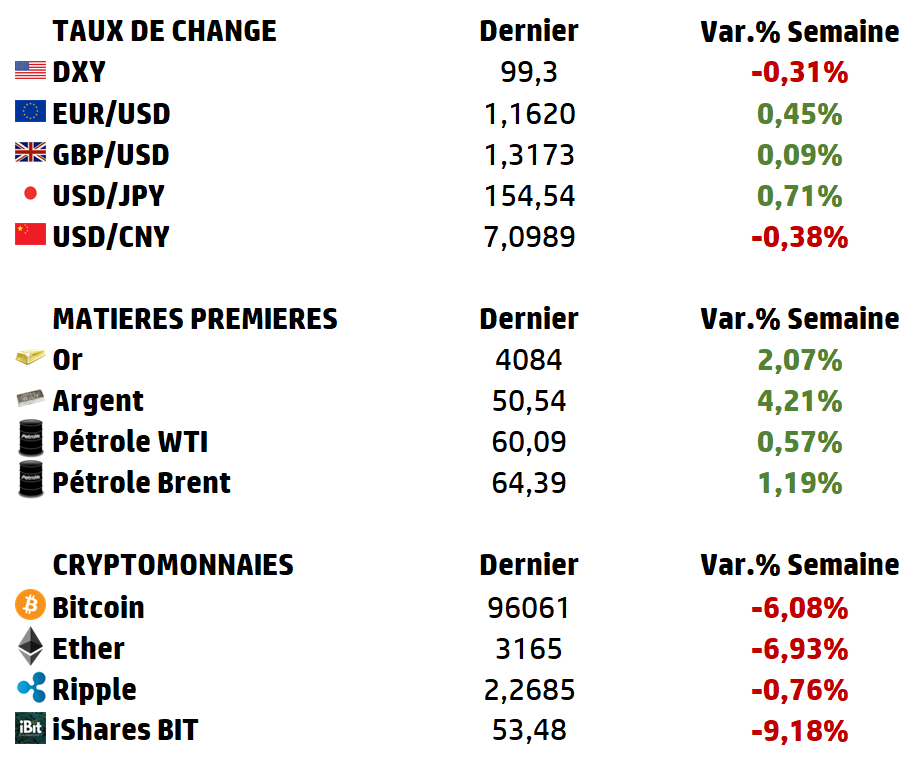

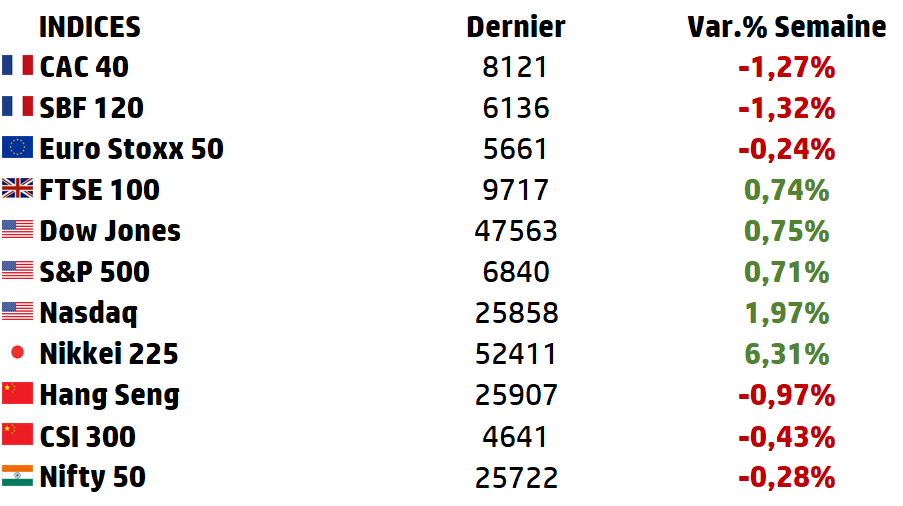

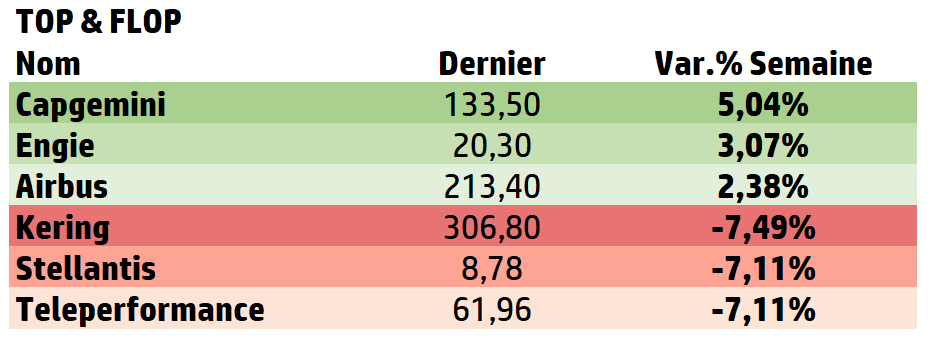

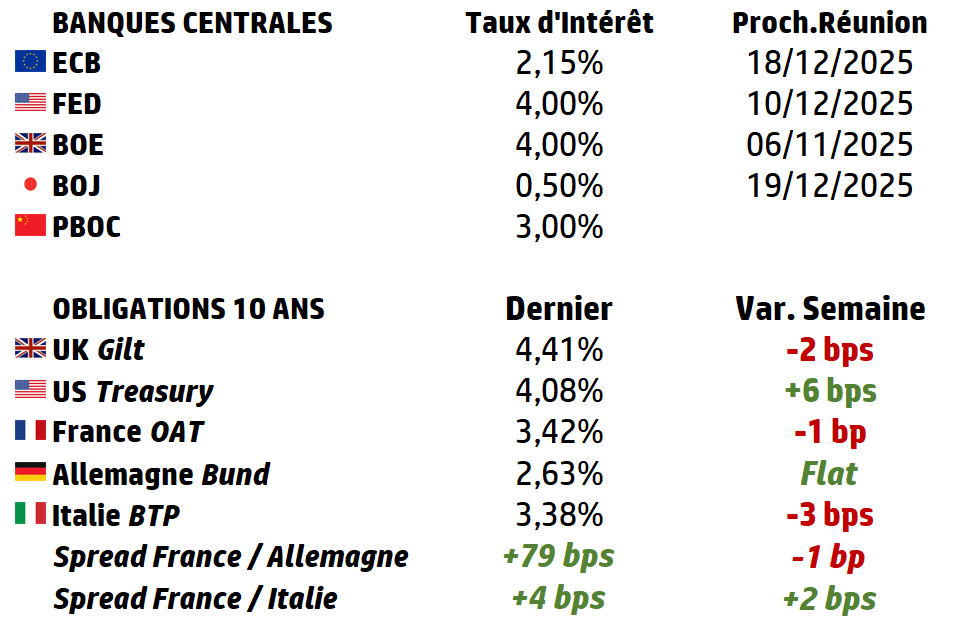

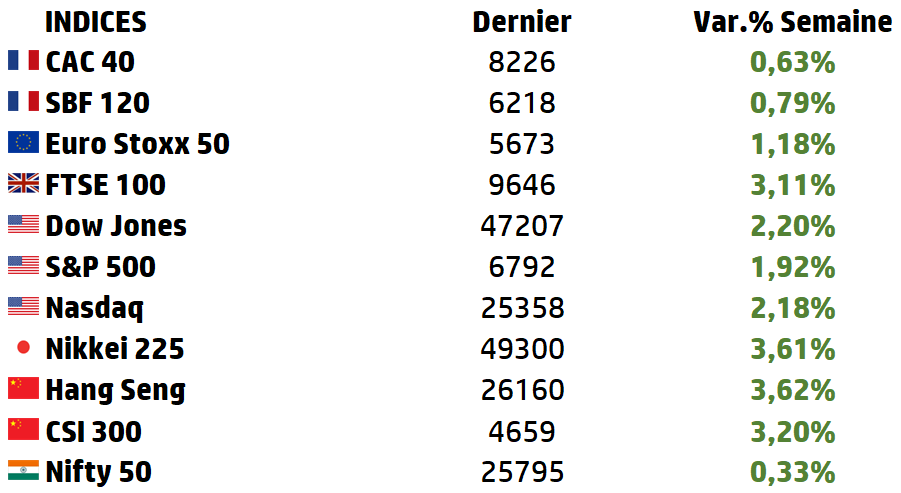

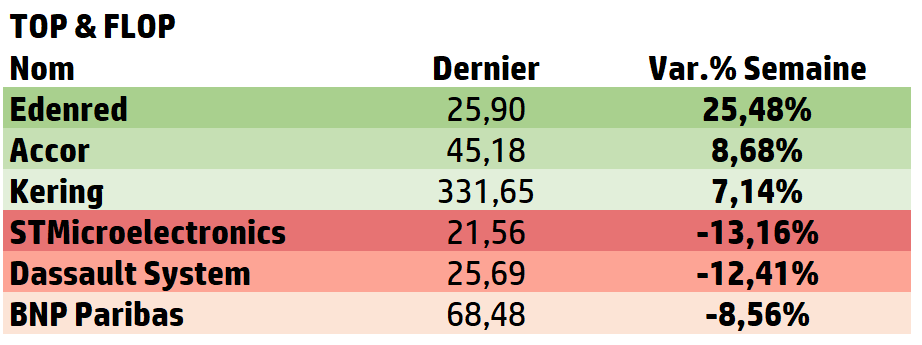

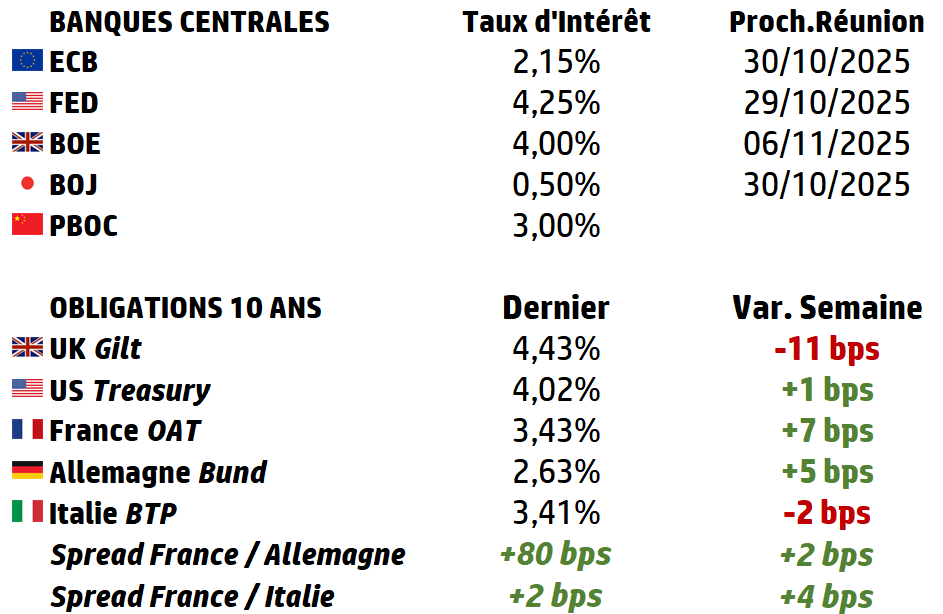

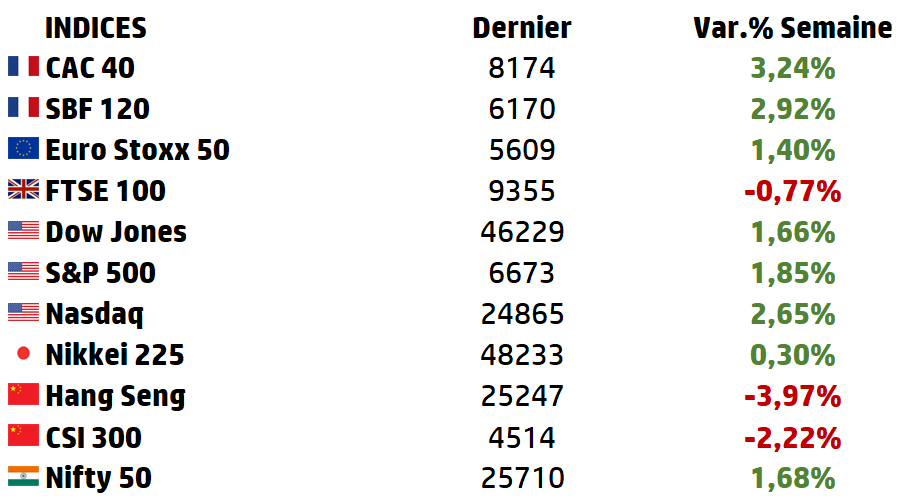

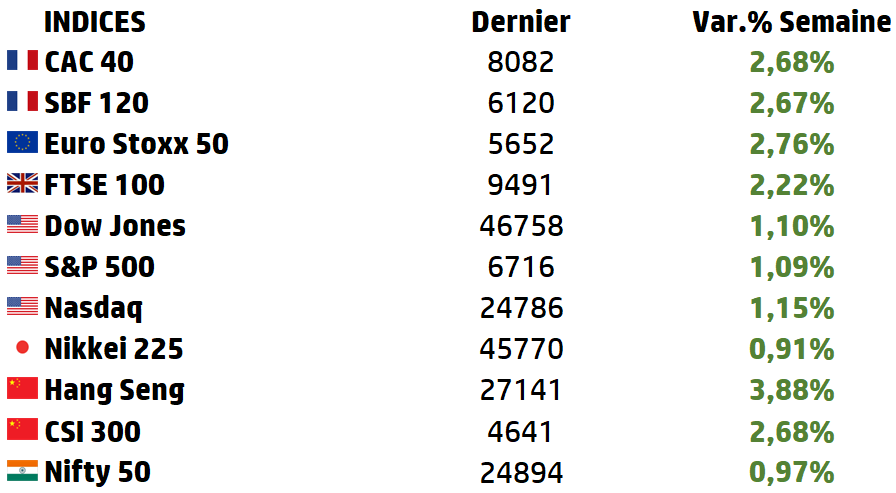

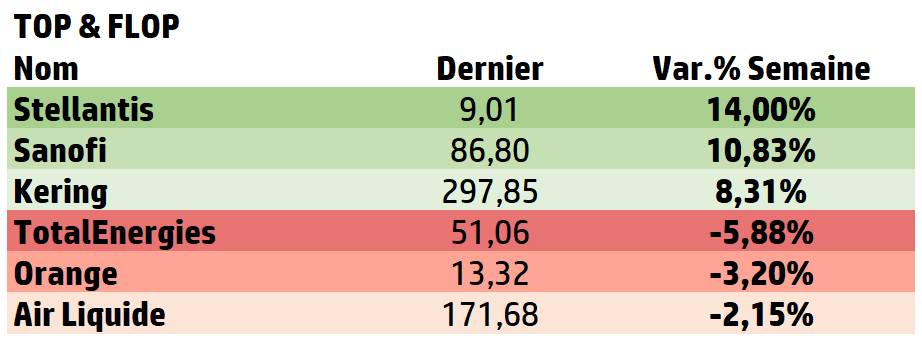

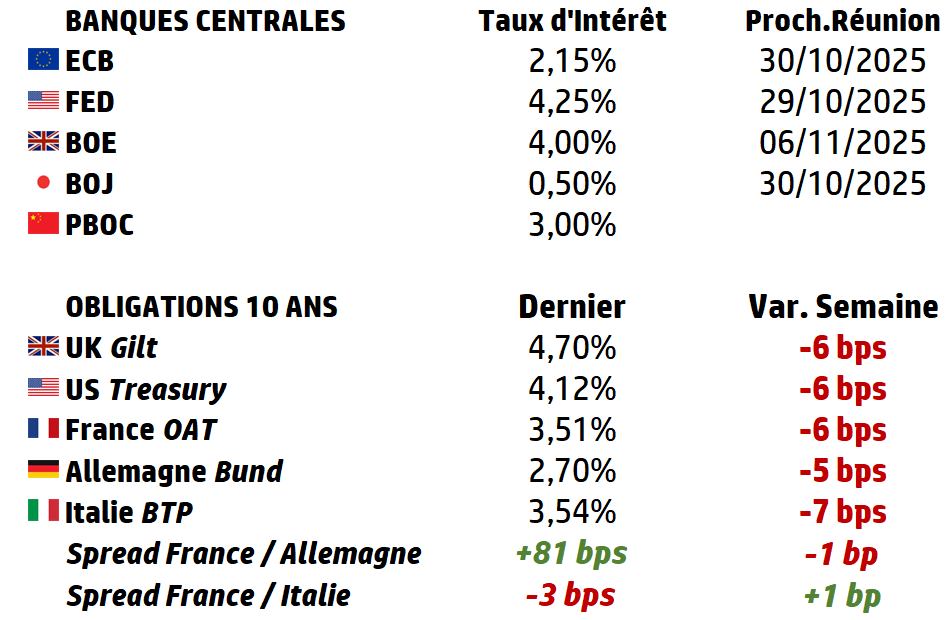

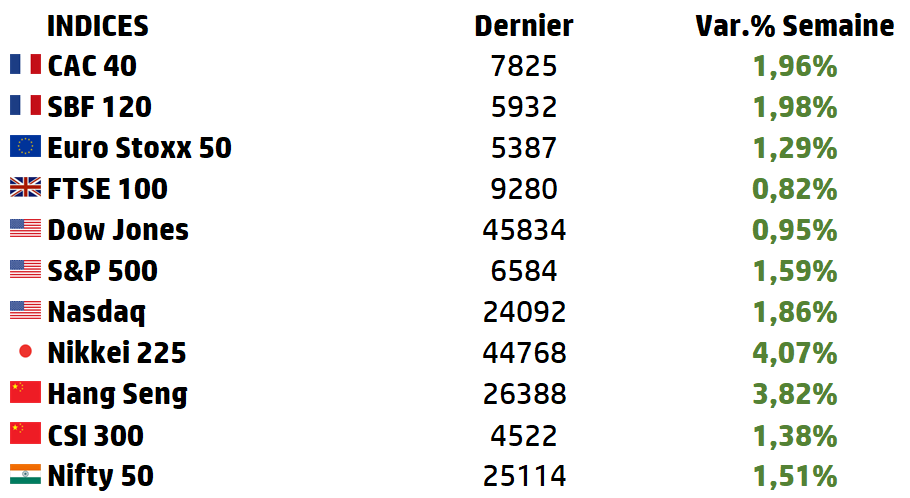

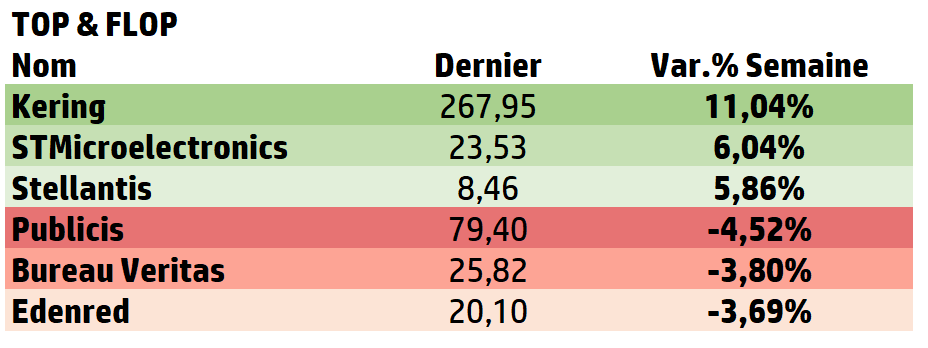

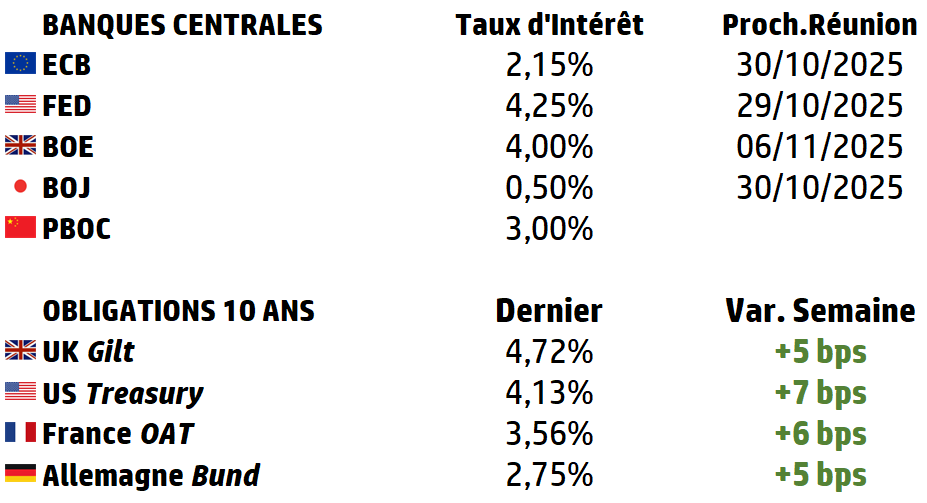

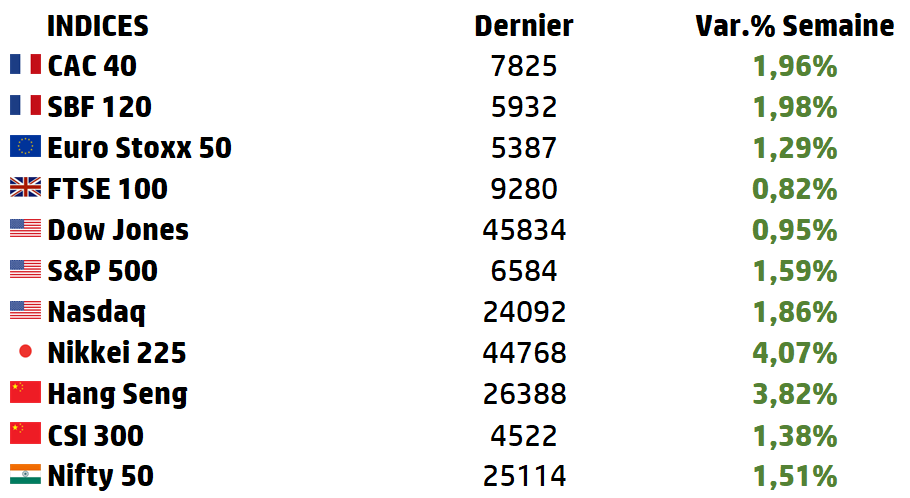

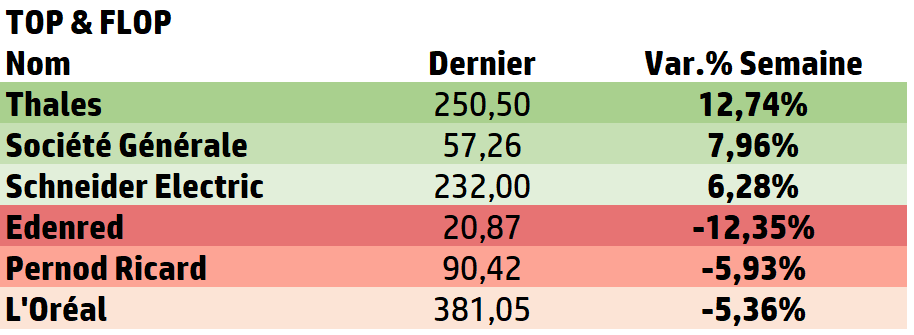

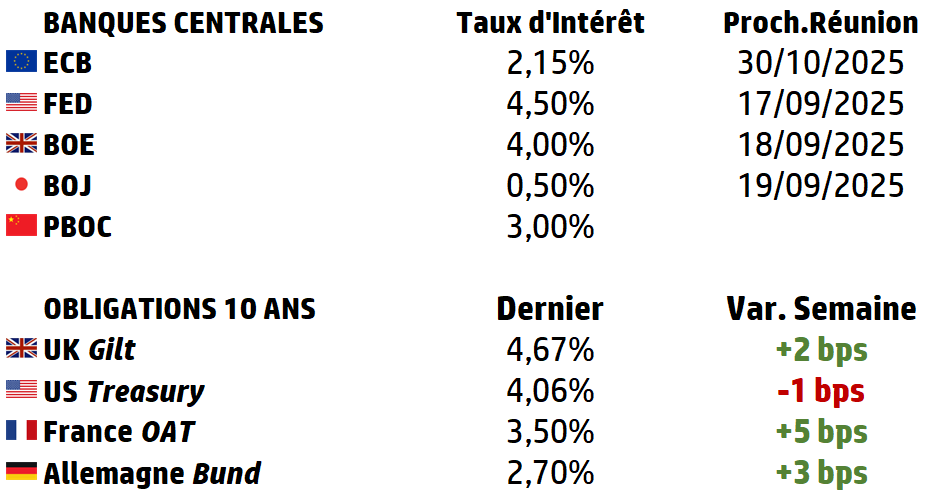

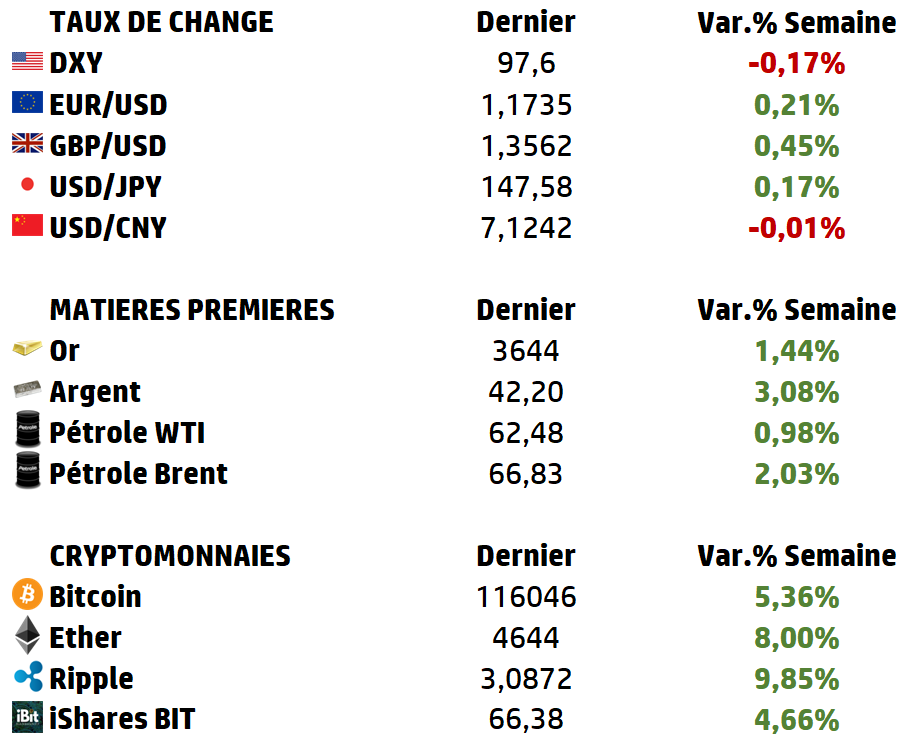

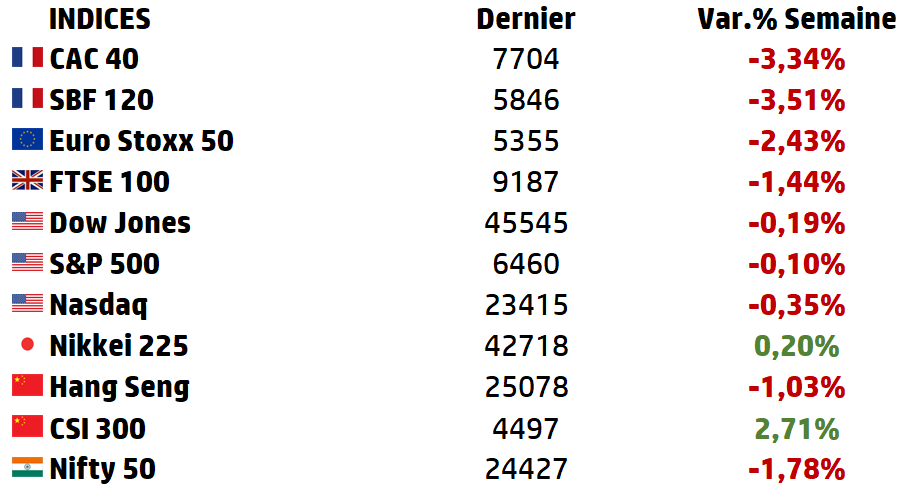

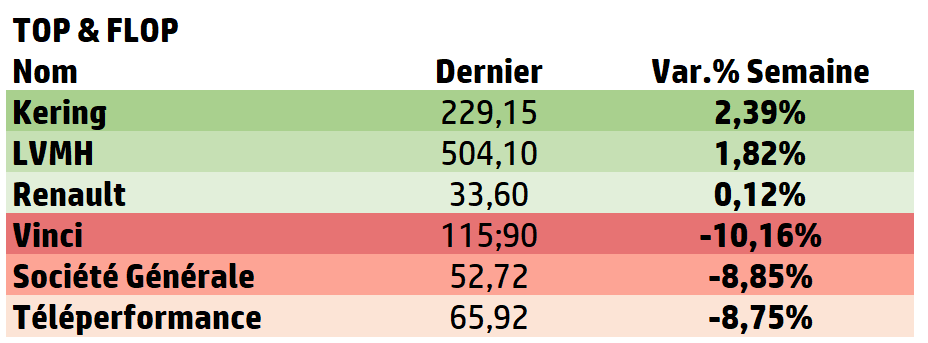

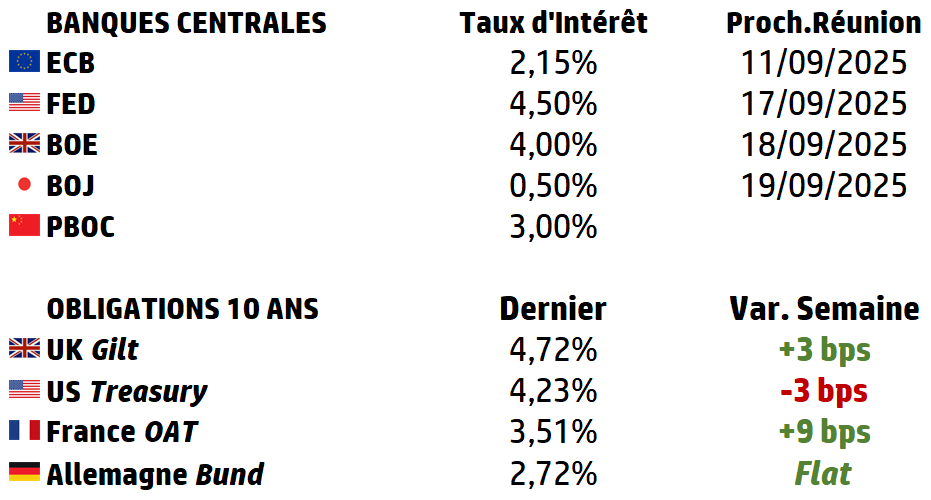

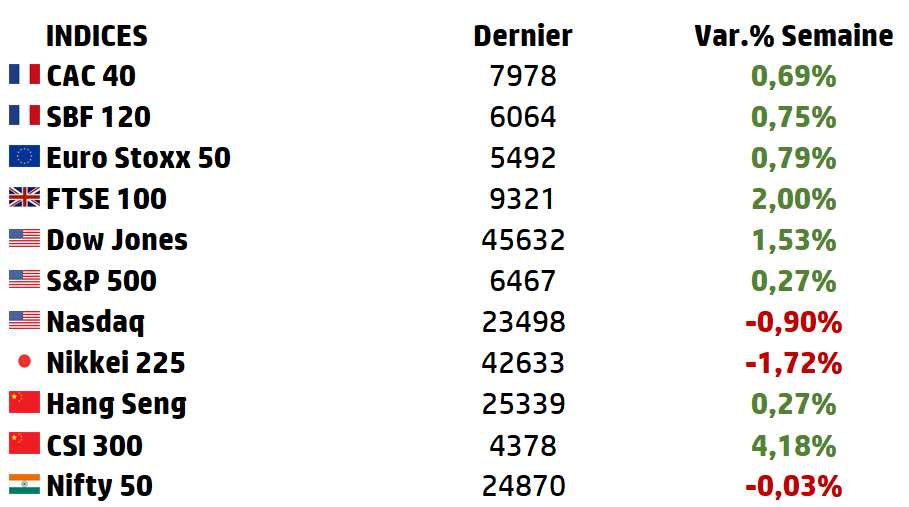

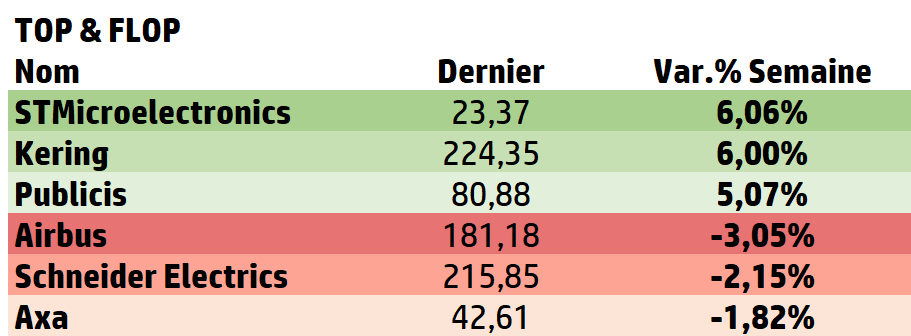

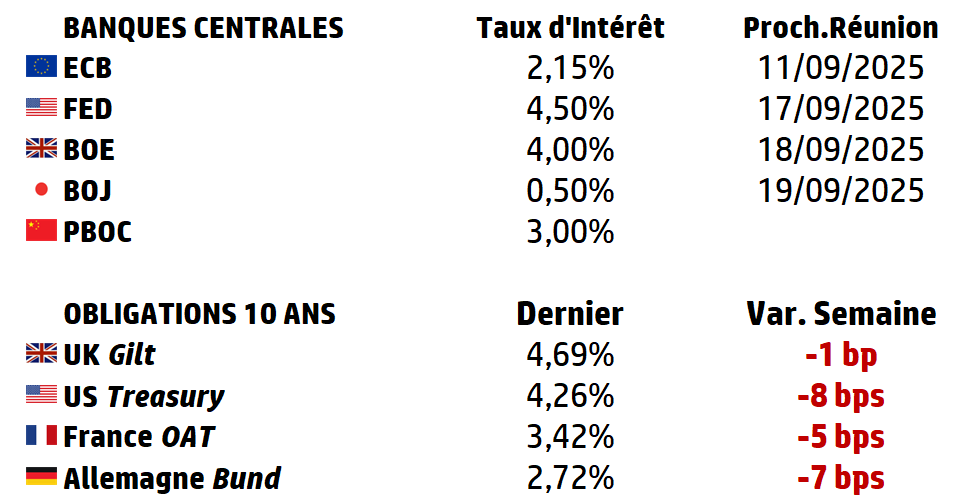

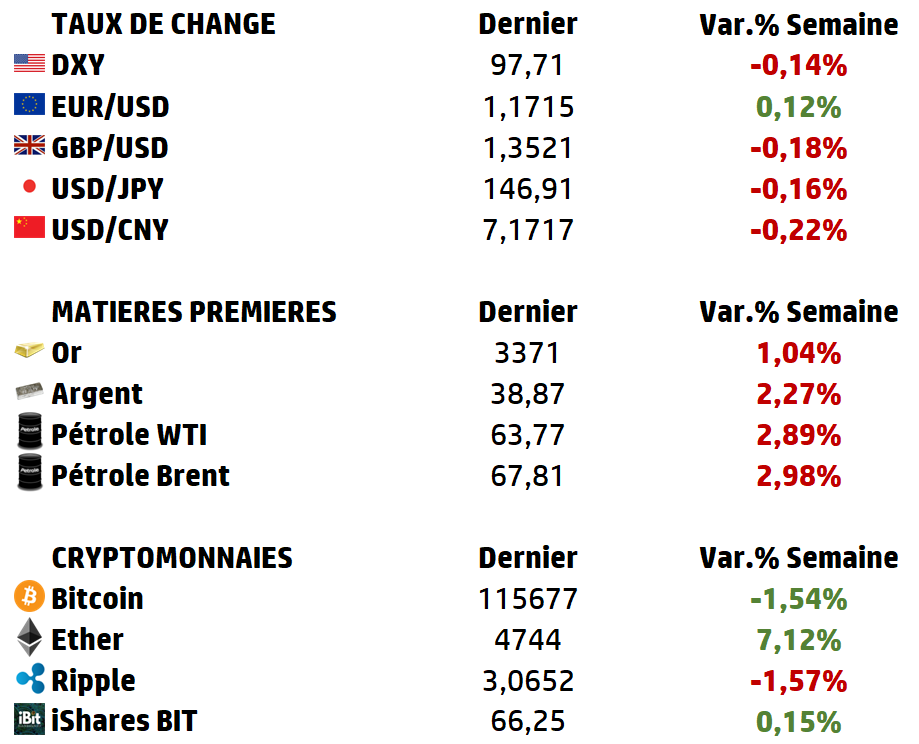

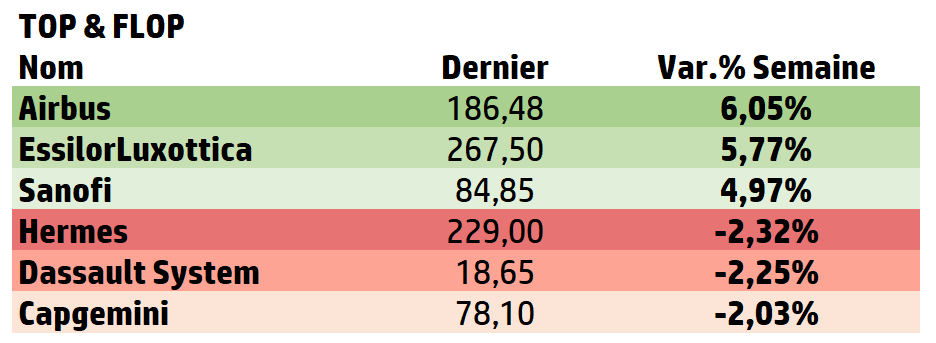

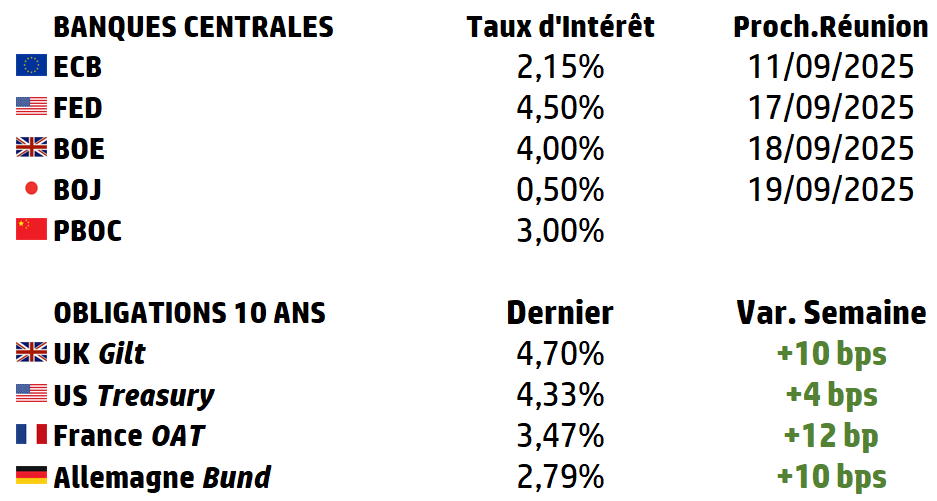

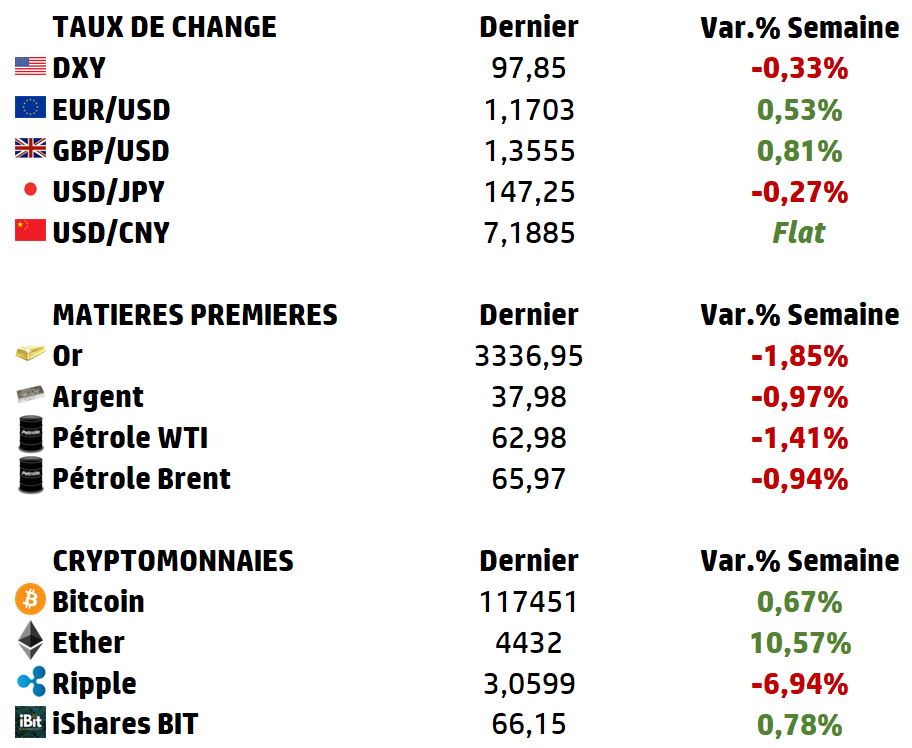

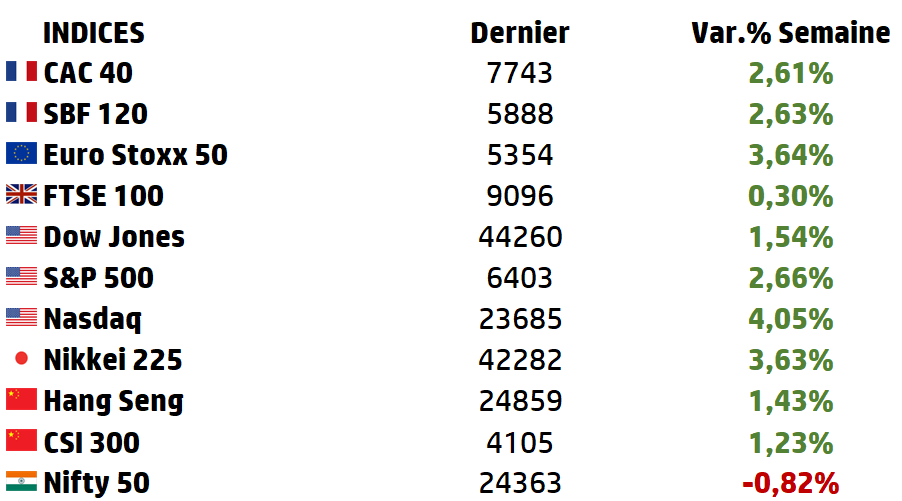

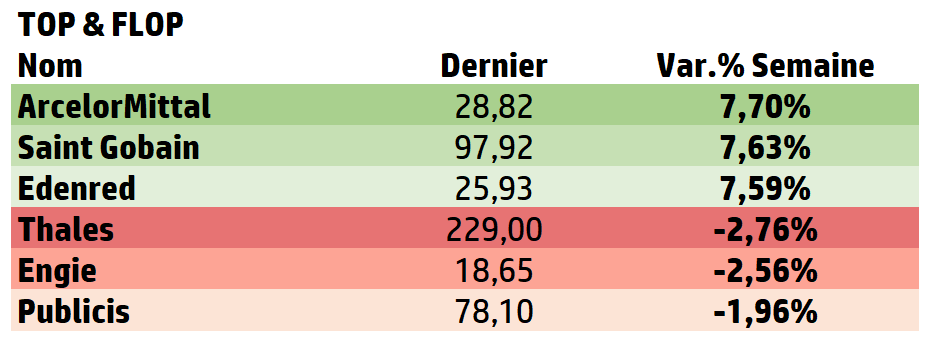

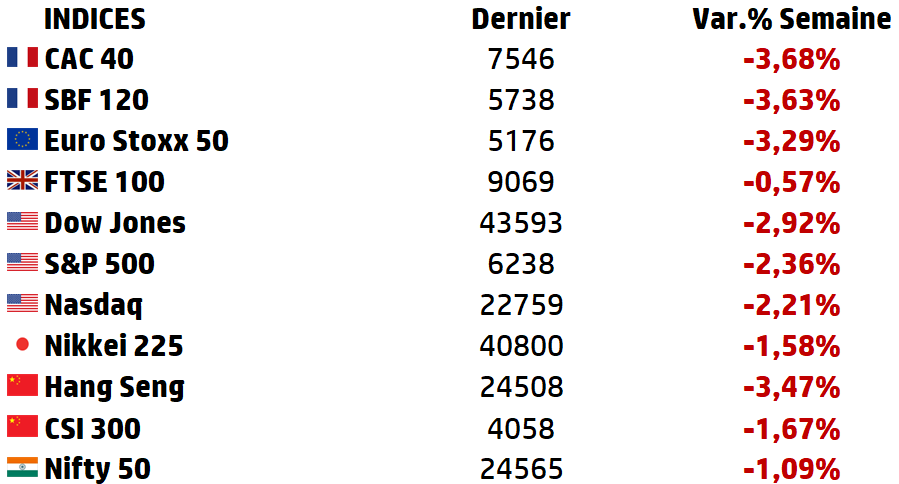

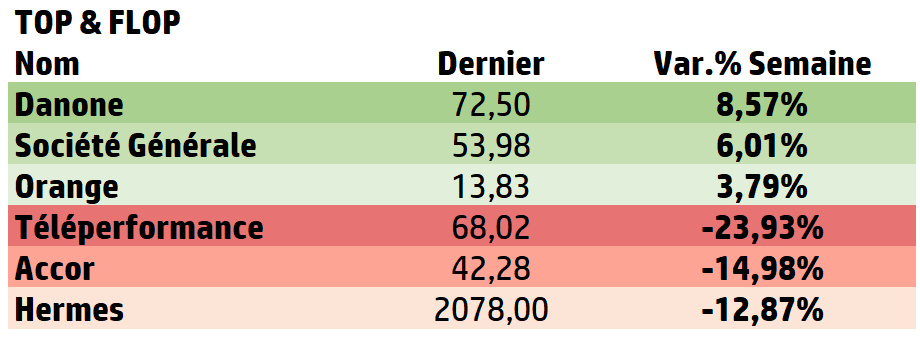

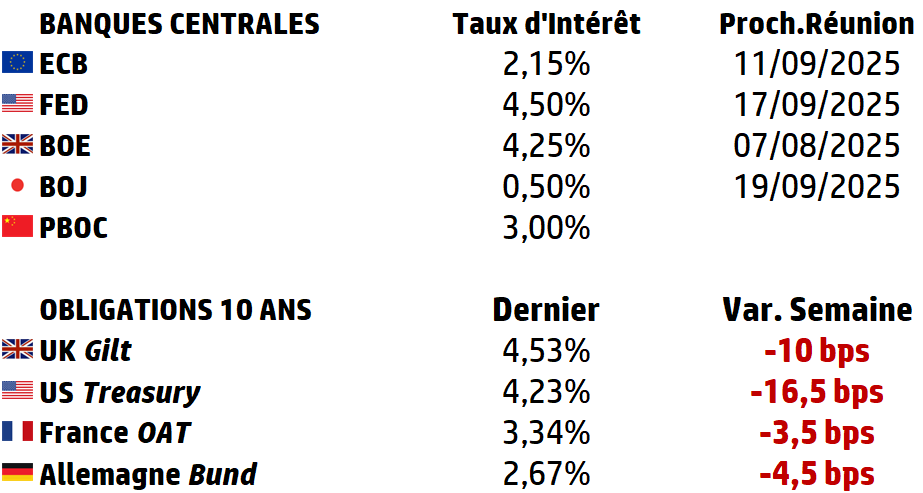

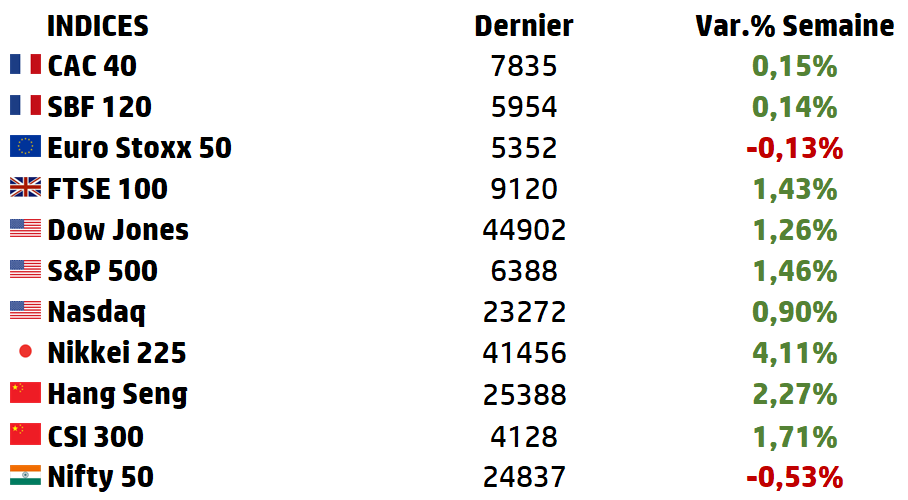

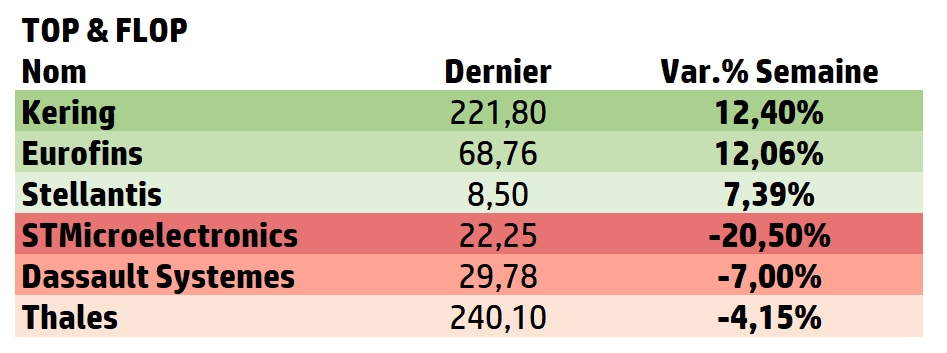

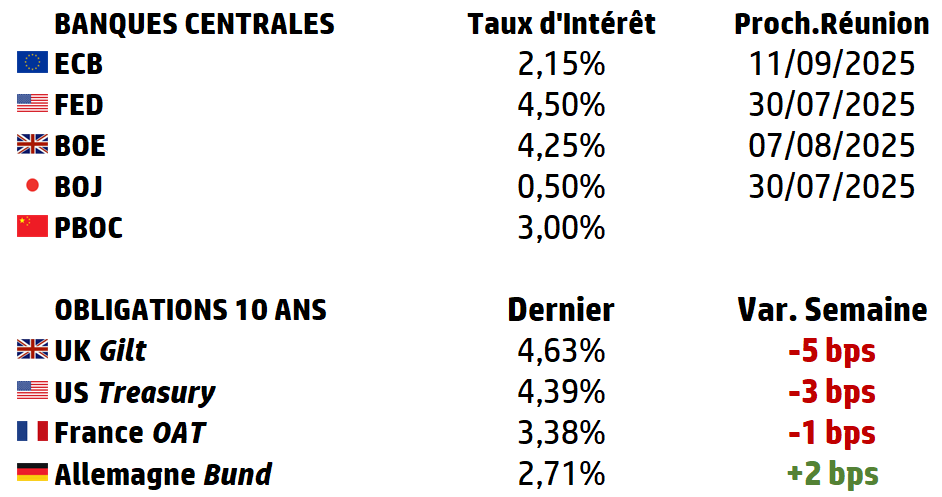

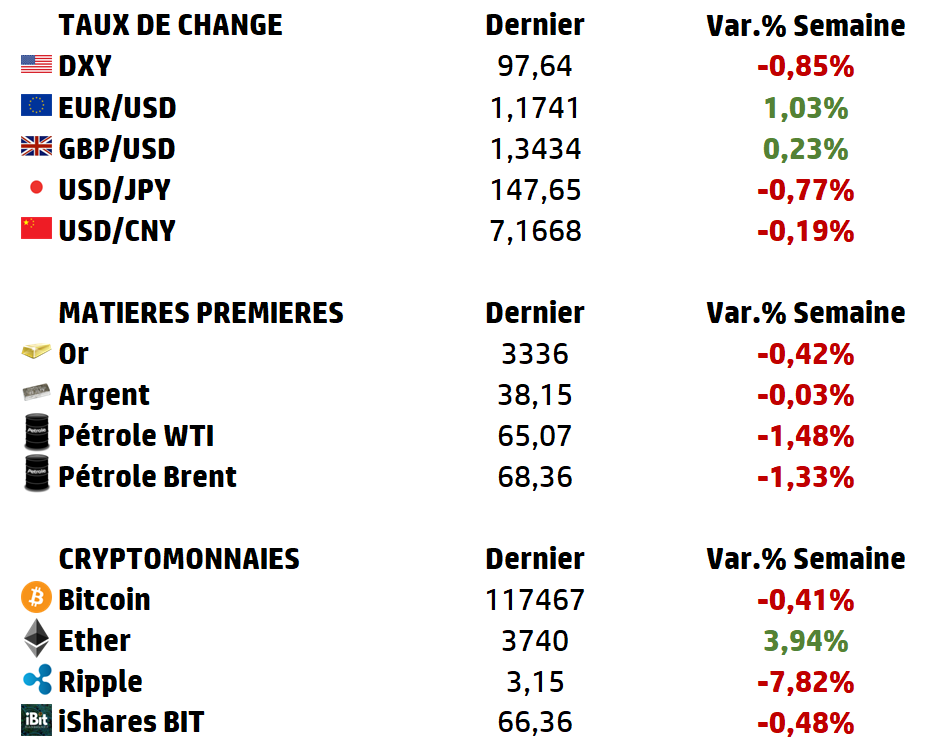

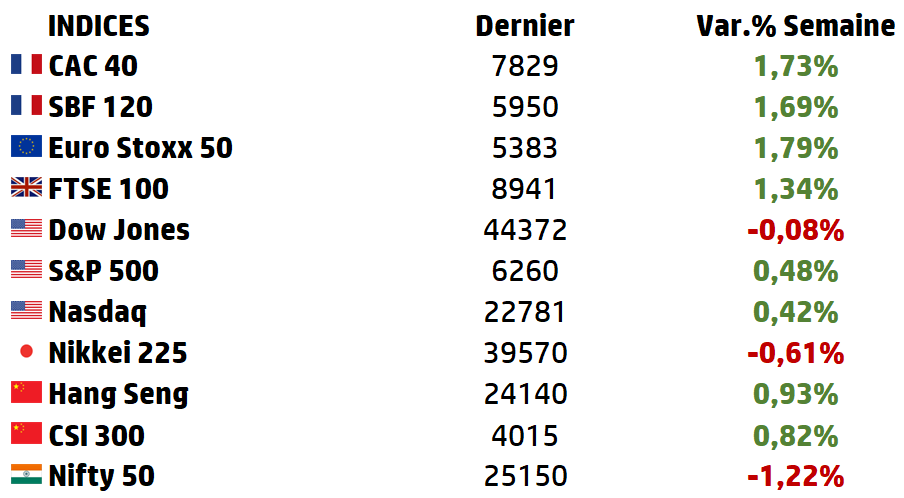

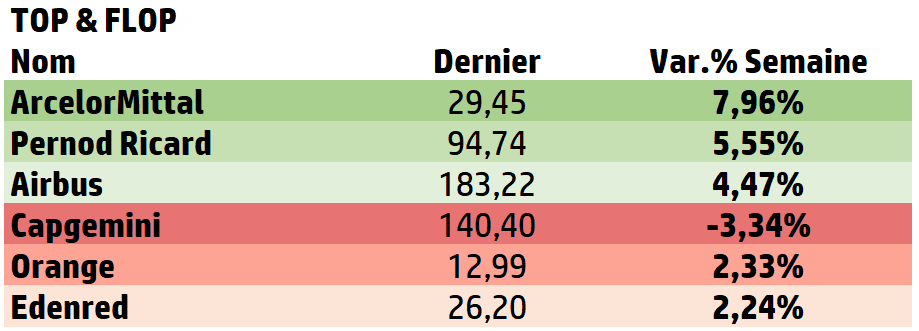

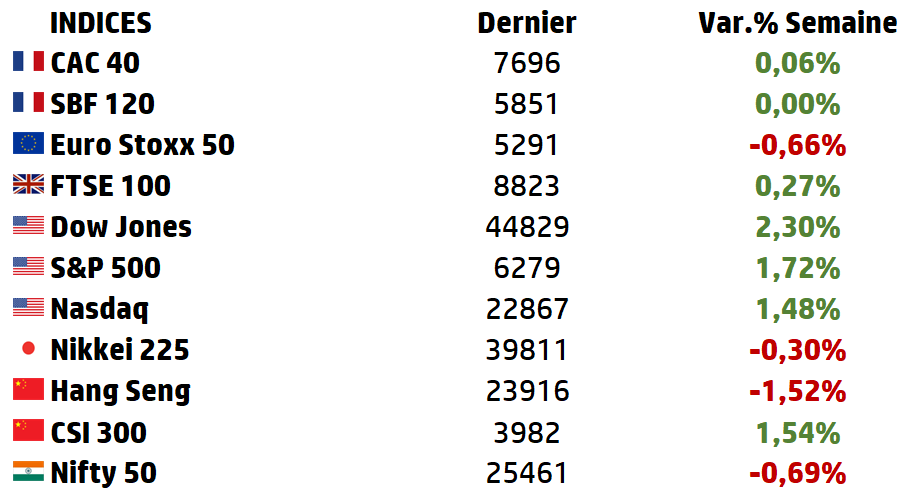

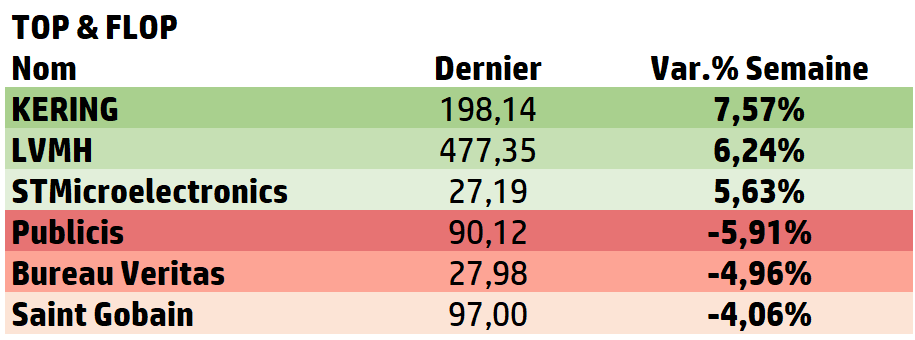

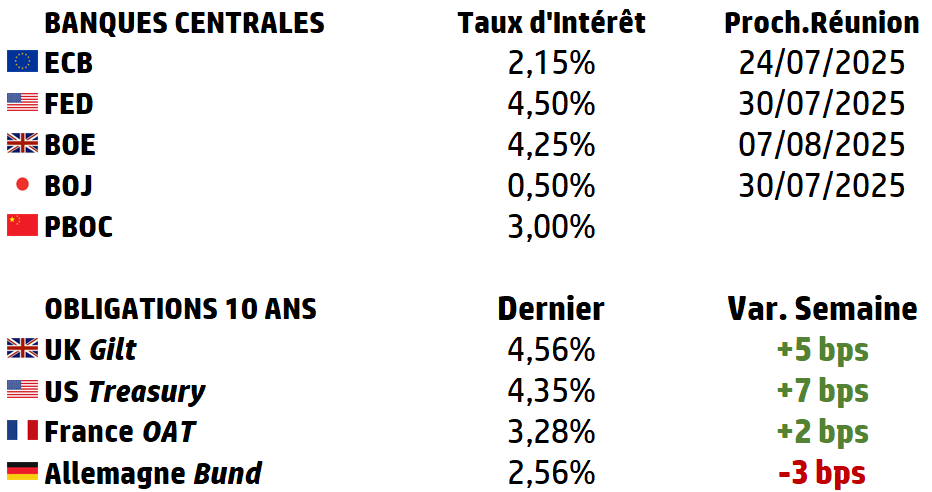

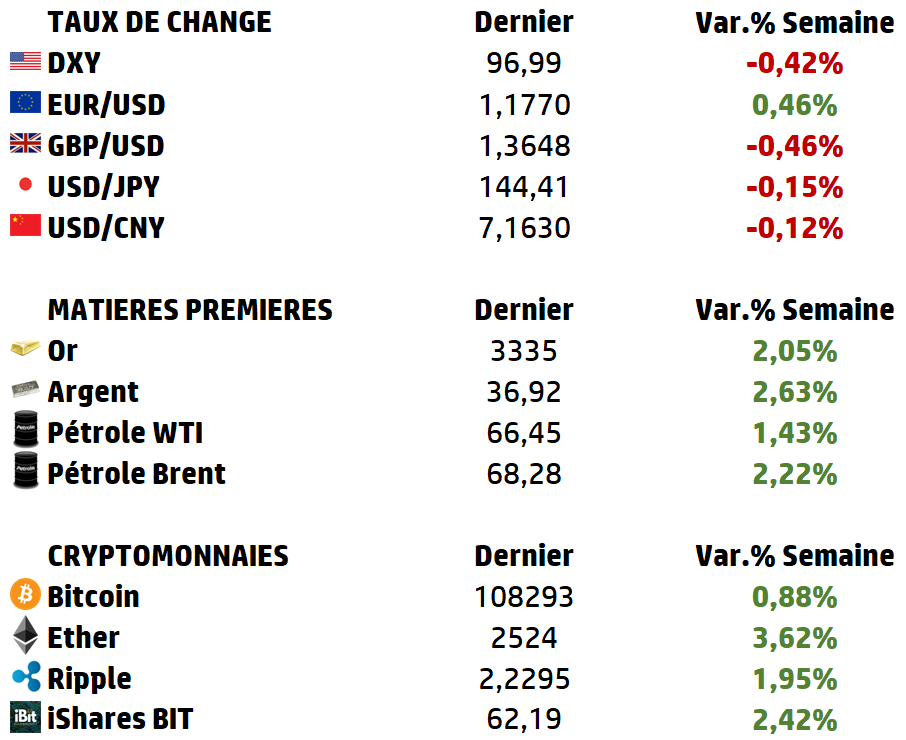

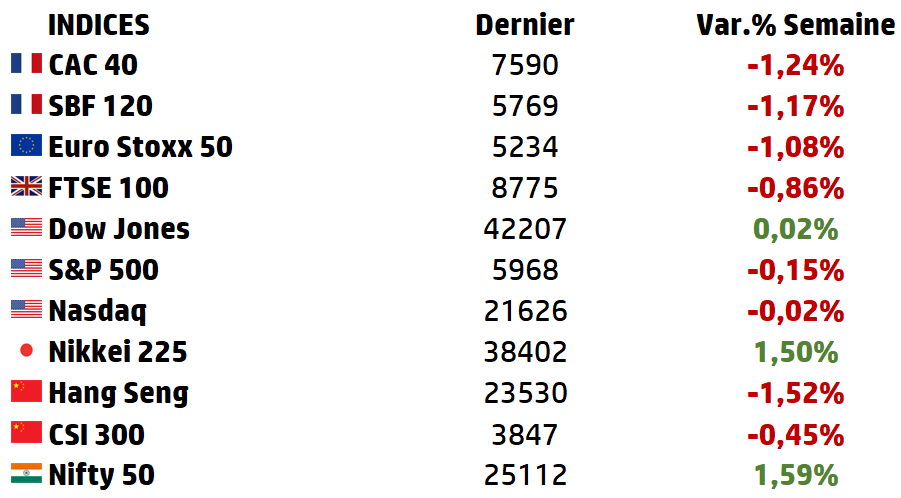

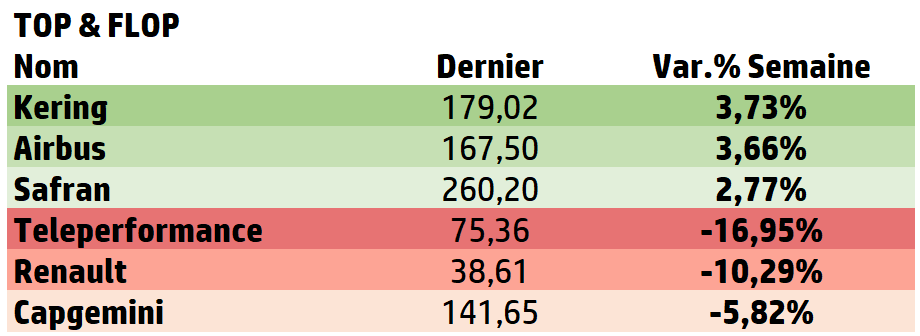

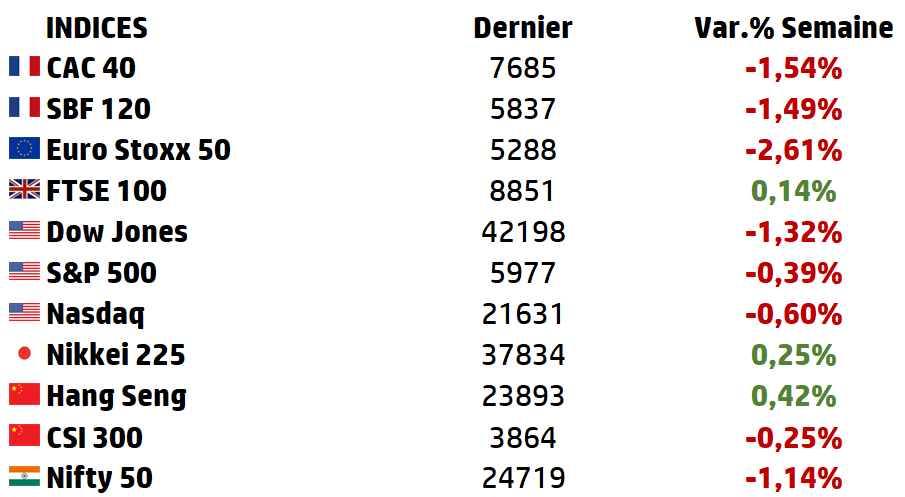

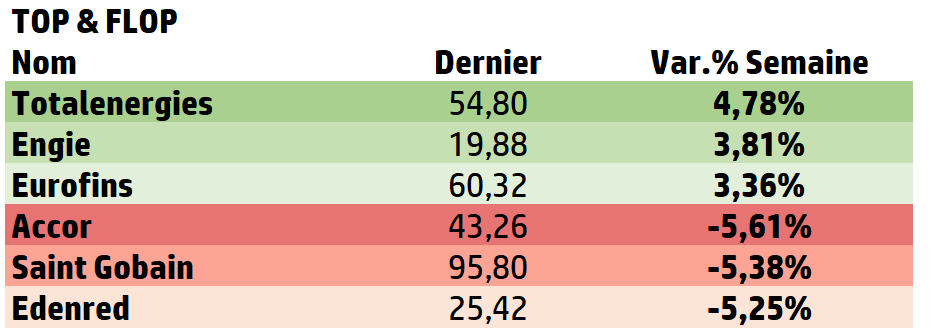

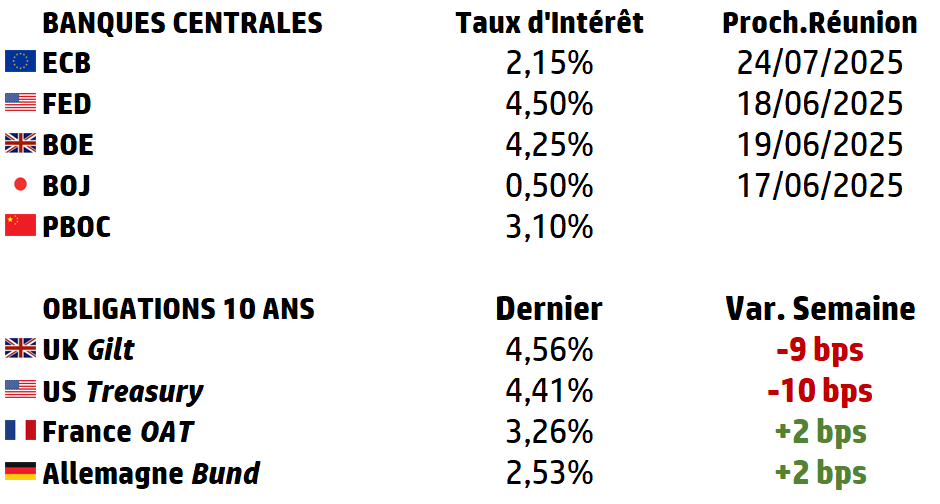

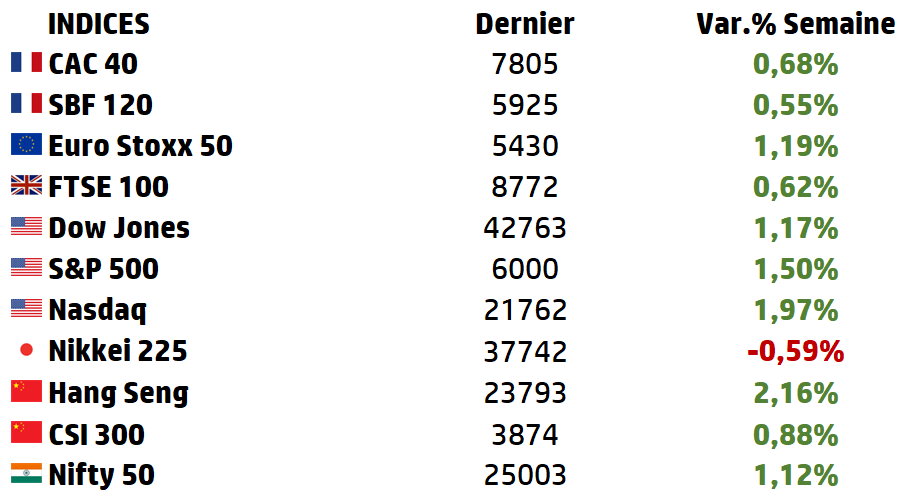

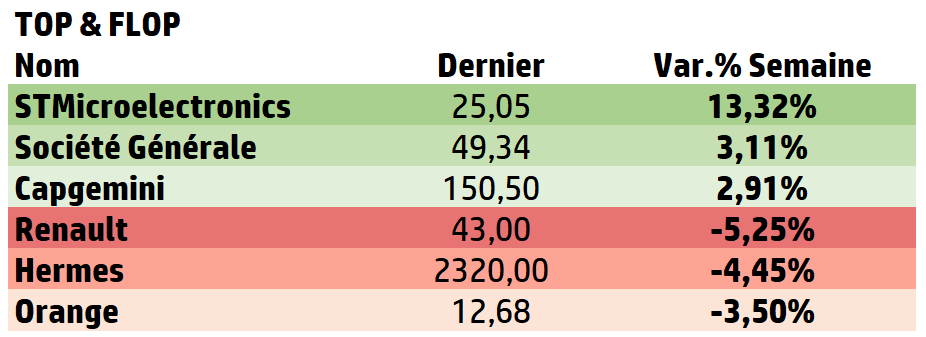

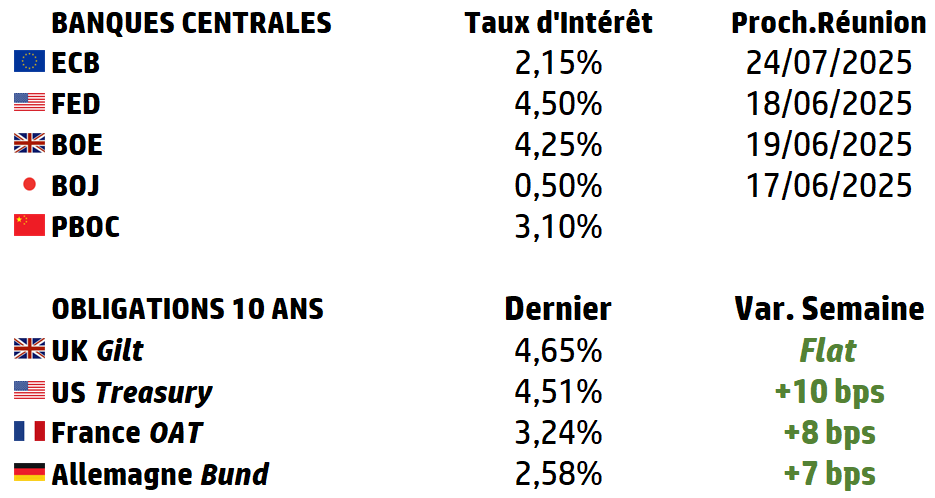

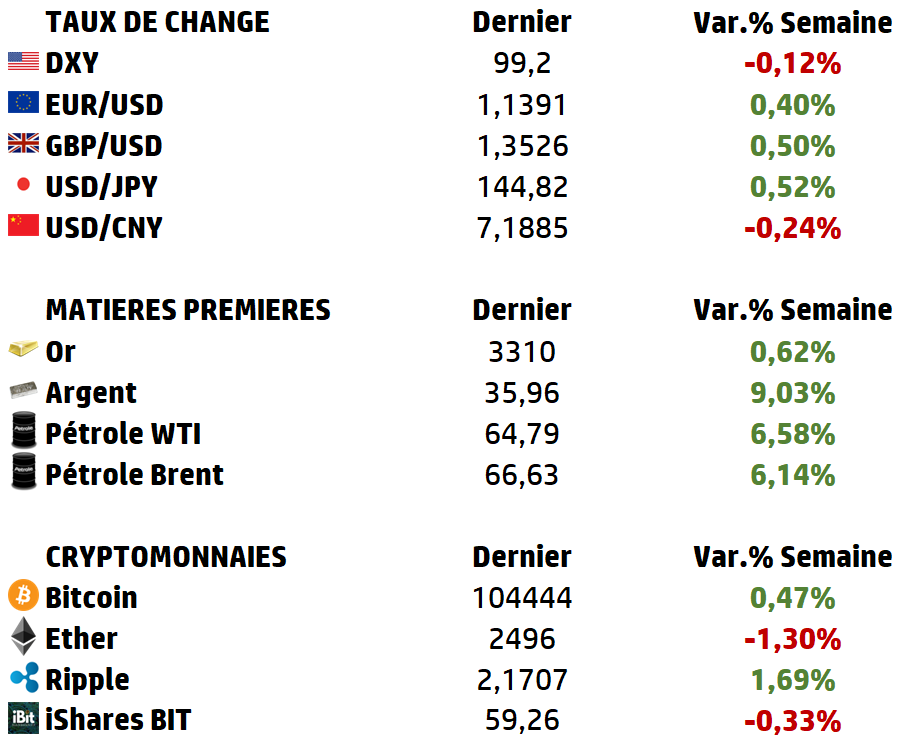

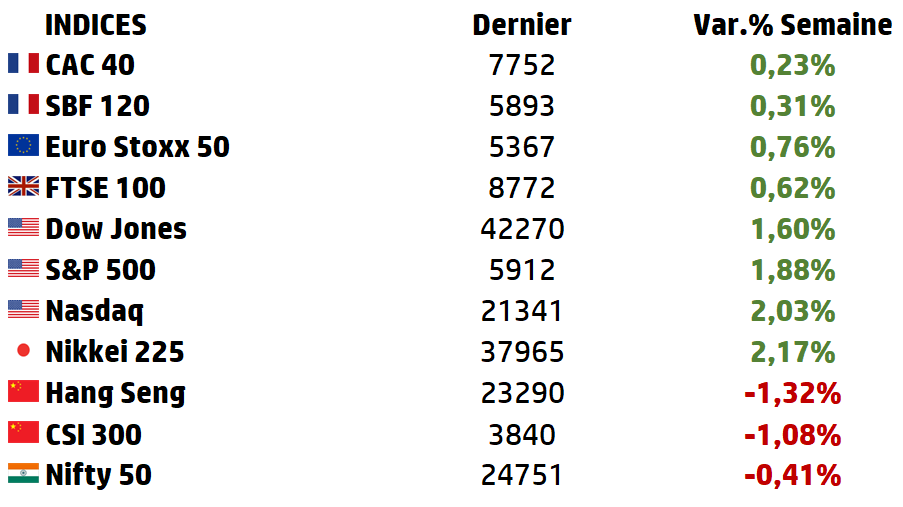

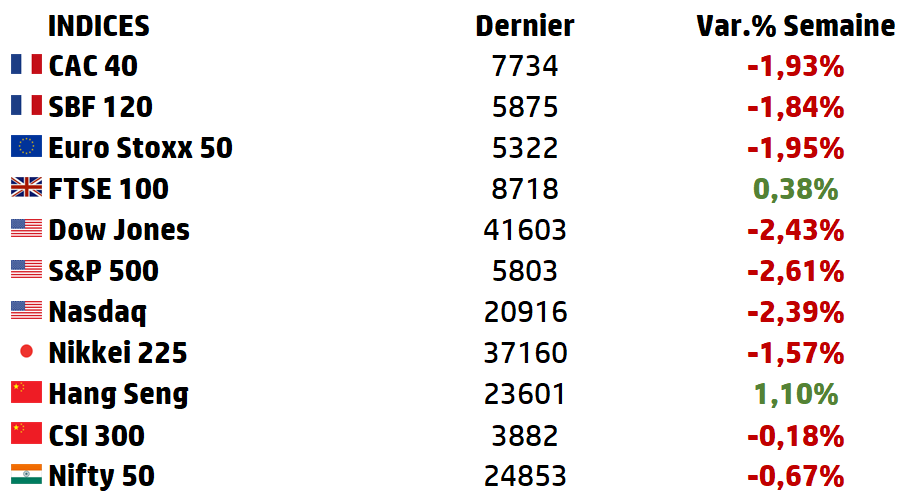

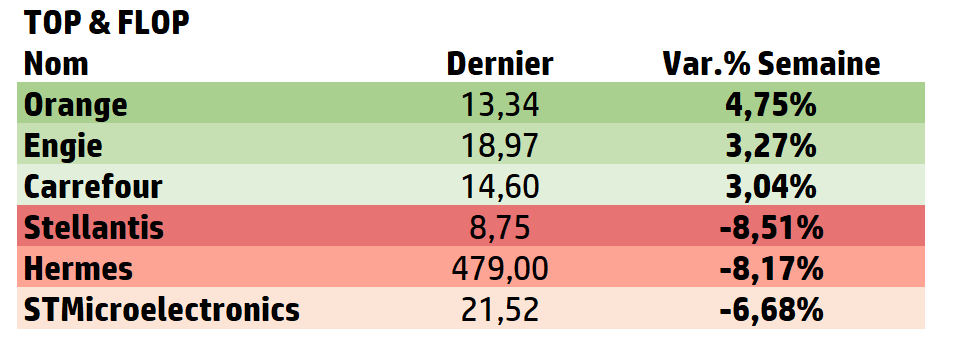

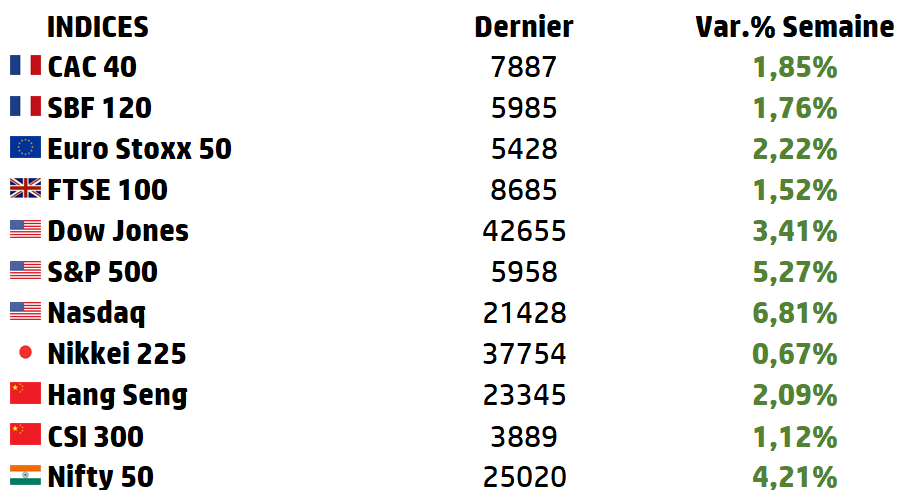

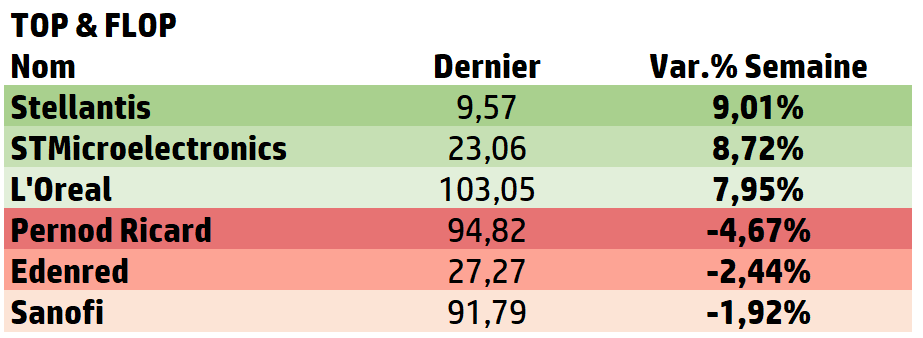

LES PERFORMANCES

A L’AFFICHE : La Bulle DotCom se répète t-elle ?

La formation de bulles spéculatives est un phénomène récurrent dans l’histoire économique. Ce phénomène, pourtant ancien, trouve ses premières manifestations documentées dès le XVIIème siècle, comme en témoigne la célèbre crise des tulipes aux Pays-Bas qui éclate le 3 février 1637.

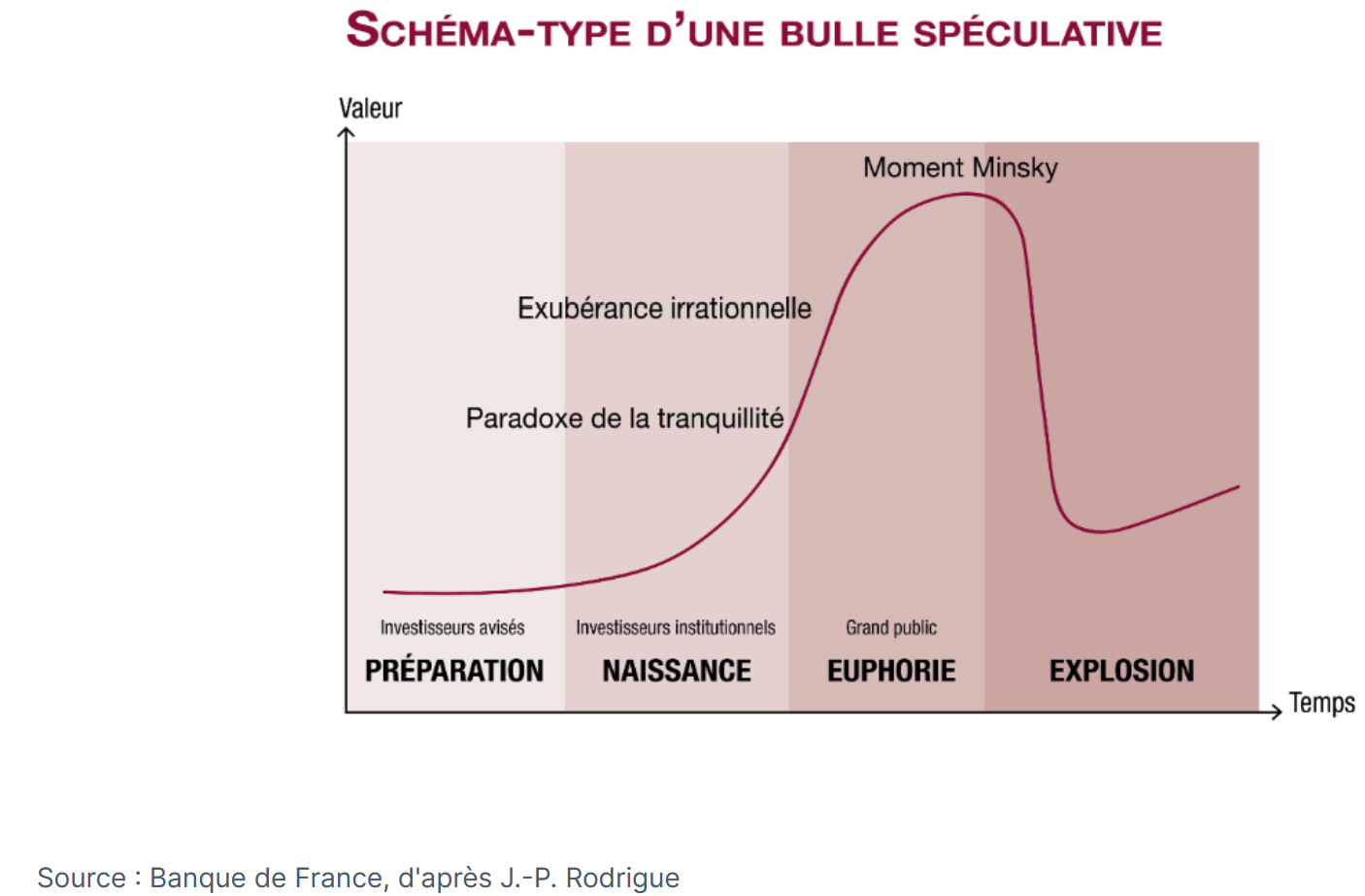

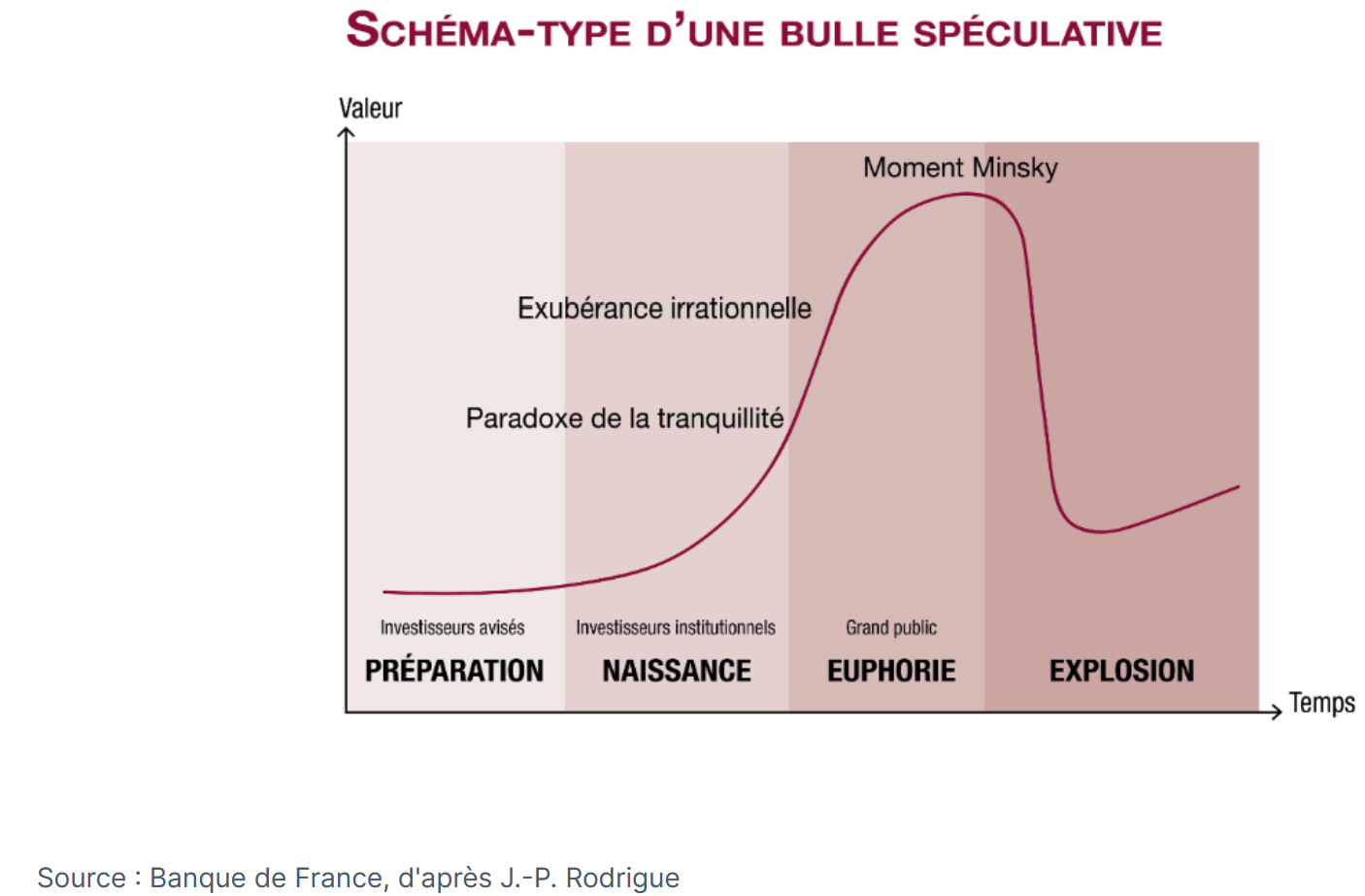

Une bulle spéculative se développe puis éclate en suivant généralement un schéma-type en 4 étapes, identifiées par l’économiste américain Charles Kindleberger (1978) :

➡️ Étape 1 : Préparation de la bulle.

Un sentiment de confiance dans la santé de l’économie, l’optimisme des investisseurs quant aux perspectives de profit offertes par un produit ou un service perçu comme prometteur et innovant provoquent une hausse, d’abord modérée, du prix d’un type d’actif.

➡️ Étape 2 : Naissance de la bulle.

La hausse initiale entraîne des anticipations de hausses futures des prix qui, elles-mêmes, attirent de nouveaux investisseurs. La confiance pousse les agents économiques à prendre de plus en plus de risques : les économistes parlent du « paradoxe de la tranquillité ».

➡️ Étape 3 : Euphorie.

Durant cette phase, la bulle s’autoalimente, entretenue par des comportements moutonniers. Même les investisseurs traditionnellement prudents et une partie du grand public rejoignent le mouvement d’achat, espérant profiter d’une occasion de profit « facile ».

➡️ Étape 4 : Explosion de la bulle.

La bulle éclate lorsque les anticipations de certains investisseurs changent : ils comprennent qu’un actif est surévalué, supposent que les autres investisseurs vont eux aussi finir par s’en rendre compte et décident donc de se séparer de ces actifs avant les autres.

De nos jours, l’engouement pour l’intelligence artificielle a conquis les marchés mondiaux, et pose question, car sa force rappelle une époque que

beaucoup d’investisseurs méprisent encore : la bulle Internet du début du millénaire.

Contexte et genèse de la bulle (1990-1995)

Au début des années 1990, l’Internet commercial fait ses premiers pas : la création du World Wide Web (1991) et du premier navigateur Netscape (1994-1995) ouvre une ère nouvelle.

À cette époque, moins de 10 % des Américains ont accès à Internet, mais les perspectives semblent infinies : un réseau global, interactif, libre et capable de bouleverser le commerce, les médias et la finance.

L’environnement macroéconomique est favorable :

➡️ Taux d’intérêt faibles aux États-Unis et au Japon,

➡️ Liquidités abondantes liées à l’épargne des baby-boomers,

➡️ Montée en puissance du capital-risque et des incubateurs.

Les capitaux affluent massivement vers toute entreprise associée au suffixe “.com”.

Dès 1995, l’introduction en Bourse de Netscape (cours multiplié par 3 en une journée, valorisation > 2 milliards USD) symbolise l’euphorie. Les start-up technologiques se multiplient, souvent sans modèle économique viable mais avec des promesses de “croissance infinie”.

L’euphorie boursière et la “nouvelle économie” (1995-2000)

Entre 1995 et 2000, le Nasdaq Composite passe de 1 000 points à 5 048,62 points (+400 %). C’est la plus forte expansion boursière de l’histoire moderne sur un segment sectoriel.

Les moteurs de la bulle sont les suivants:

➡️ Progrès technologiques rapides : Internet, télécoms, ordinateurs personnels.

➡️ Afflux de capital-risque : 39 % des investissements VC en 1999 concernent les sociétés Internet.

➡️ Effet de mode : 457 introductions en bourse en 1999, dont 117 doublent de valeur dès le premier jour.

➡️ Taux d’intérêt bas : la politique monétaire accommodante favorise la spéculation.

➡️ Vision idéologique : la “nouvelle économie” promet de remplacer les anciens modèles d’affaires.

Les excès de valorisation sont le standard. De nombreuses entreprises (Pets.com, Webvan, Boo.com…) sont cotées sans chiffre d’affaires ni profits. Les ratios cours/bénéfices (P/E) atteignent des niveaux historiques : plus de 70 à 100 sur le Nasdaq, selon la Revue d’Économie Financière.

Les analystes justifient ces excès par une logique de “croissance future illimitée”. Les fusions spectaculaires comme AOL-Time Warner (2000) ou Vivendi-Universal amplifient l’impression d’une transformation économique totale.

Le retournement : éclatement de la bulle (2000-2002)

L’alerte vient du resserrement monétaire : la Réserve fédérale relève ses taux à six reprises entre 1999 et 2000 (de 5 % à 6,5 %). Cette hausse du coût du capital révèle la fragilité du secteur : absence de profits, dépendance à la dette, épuisement du capital-risque.

➡️ 10 mars 2000 : le Nasdaq culmine à 5 048 points

➡️ 13 mars 2000 : inversion brutale ; en quelques semaines, le Nasdaq perd 40 %.

➡️ Entre mars 2000 et octobre 2002, il chute à 1 139,9 points, soit une baisse de −76,8 %.

➡️ Plus de 200 entreprises Internet américaines font faillite.

Les cas de fraude (Enron, WorldCom) sapent la confiance des investisseurs.

Des entreprises phares comme Cisco, Intel ou Oracle perdent jusqu’à 80 % de leur valeur, bien qu’elles survivent.

Le choc se traduit par :

➡️ une destruction de capitalisation de plus de 5 000 milliards USD,

➡️ une récession américaine courte en 2001, accentuée par le 11 septembre,

➡️ mais sans effondrement systémique bancaire (contrairement à 1929).

Dès lors, la question centrale s’impose : la bulle DotCom se répète-t-elle aujourd’hui à travers l’IA ?

v

v

Des ressemblances frappantes : la même grammaire spéculative

➡️ Un récit de rupture absolue :

Comme à la fin des années 1990, le marché s’est emparé d’un narratif de révolution totale.

À l’époque, l’Internet devait “abolir les intermédiaires” ; aujourd’hui, l’IA doit “remplacer l’intelligence humaine” et “réinventer la productivité”.

L’analyse du The Conversation (2025) souligne ce parallélisme : la croyance dans une technologie universelle et auto-justifiée a alimenté la même confusion entre potentiel et profitabilité.

➡️ Une concentration extrême de la performance :

Le phénomène est également biaisé vers quelques leaders.

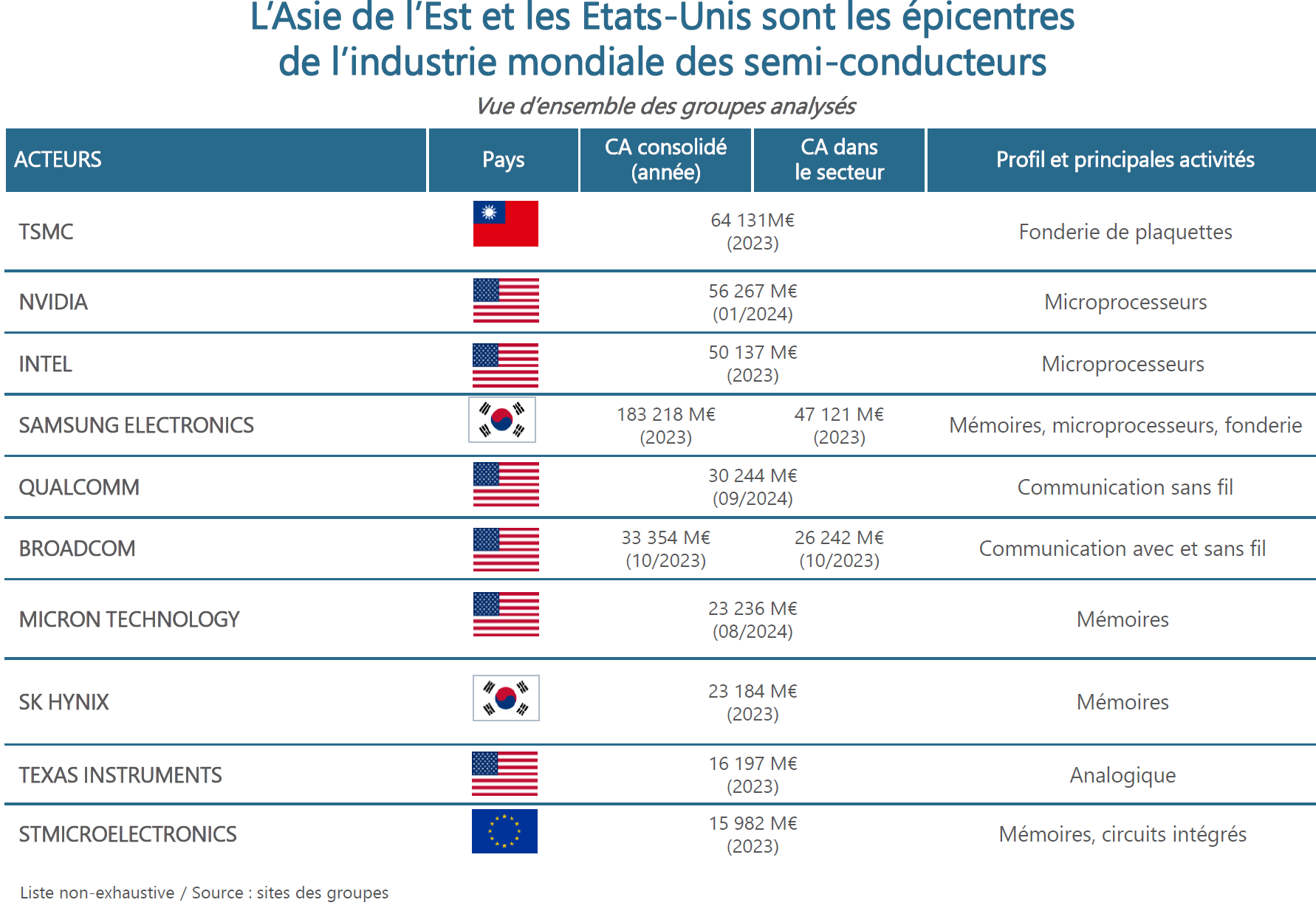

En 1999, Cisco, Microsoft et Intel représentaient 25 % du Nasdaq ; en 2025, Nvidia, Microsoft, Apple, Amazon et Alphabet pèsent plus de 35 % du S&P 500.

Les stratégistes de Fortune (octobre 2025) notent que le multiple de capitalisation de Nvidia dépasse 40 fois ses bénéfices prévisionnels, contre 50 fois pour Cisco en 2000 : la ressemblance est troublante.

➡️ Une explosion des investissements avant la monétisation :

Autre similitude : les capex massifs en avance sur les revenus.

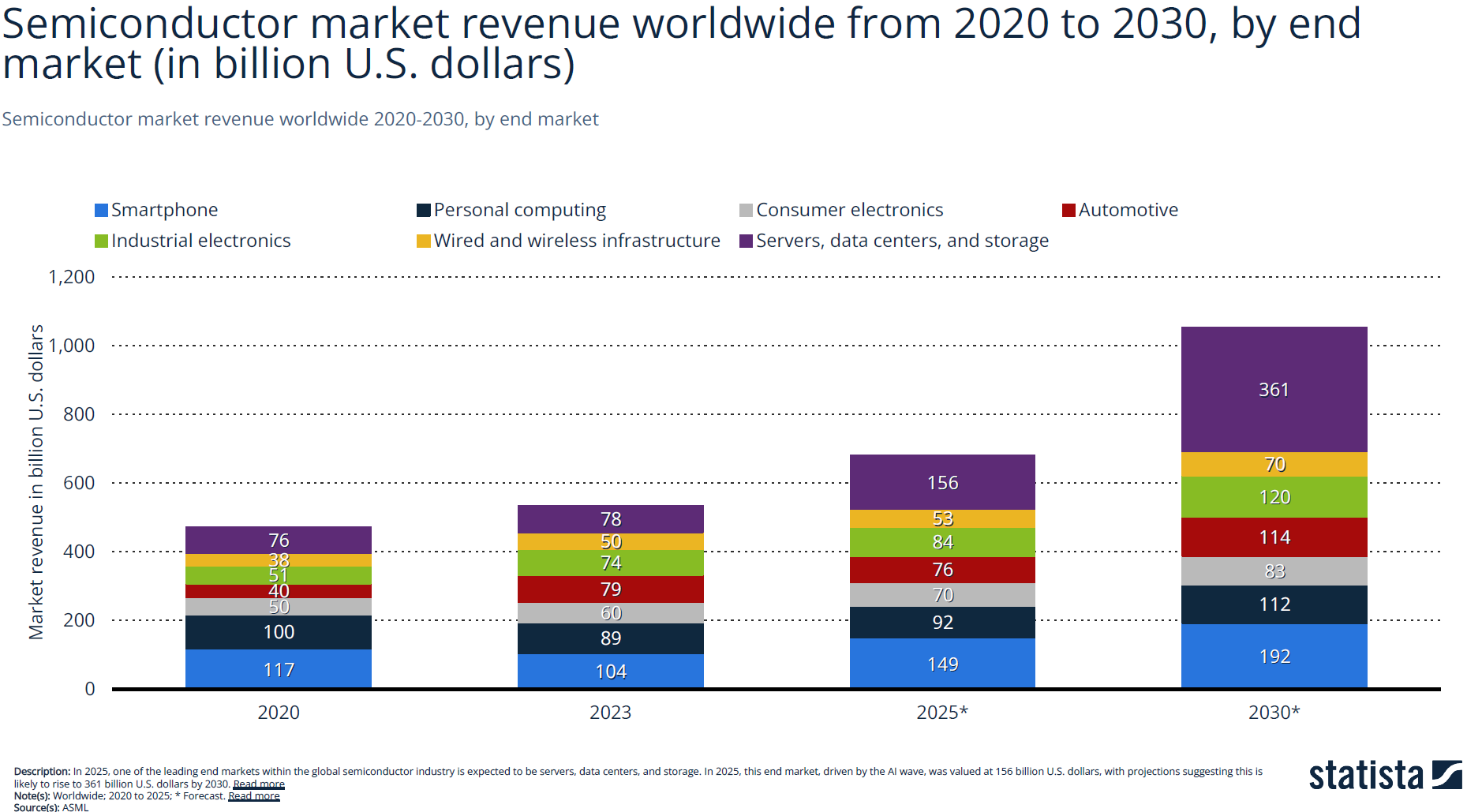

En 1999-2000, le monde avait financé d’innombrables réseaux à fibre optique (“dark fiber”) inutilisés ; en 2024-2025, ce sont les data centers IA, les GPU et les cloud hyperscalers qui se multiplient.

Selon CNN Business (octobre 2025), les cinq grandes techs américaines ont prévu plus de 560 milliards $ d’investissements IA sur deux ans, pour à peine 35 milliards $ de revenus IA identifiables à ce jour — le même décalage qu’en 2000.

➡️ Des signaux d’euphorie sur les marchés :

Les volumes d’ETF “IA” explosent, les introductions en bourse d’entreprises spécialisées (software, semi-conducteurs, automation) se multiplient, et la presse financière ressuscite le vocabulaire de “l’âge d’or technologique”.

Des figures médiatiques comme Michael Burry (l’investisseur du Big Short) ont pris des positions vendeuses sur Nvidia et Palantir, évoquant un “écho glaçant de l’an 2000”.

Tout comme la bulle Internet, le mouvement IA s’appuie donc sur une triple illusion : la croissance infinie, la liquidité éternelle, et l’absence de risque systémique.

Des différences structurelles : une bulle rationnelle ou une onde de fond ?

➡️ Des profits réels et une génération de cash-flows inédite :

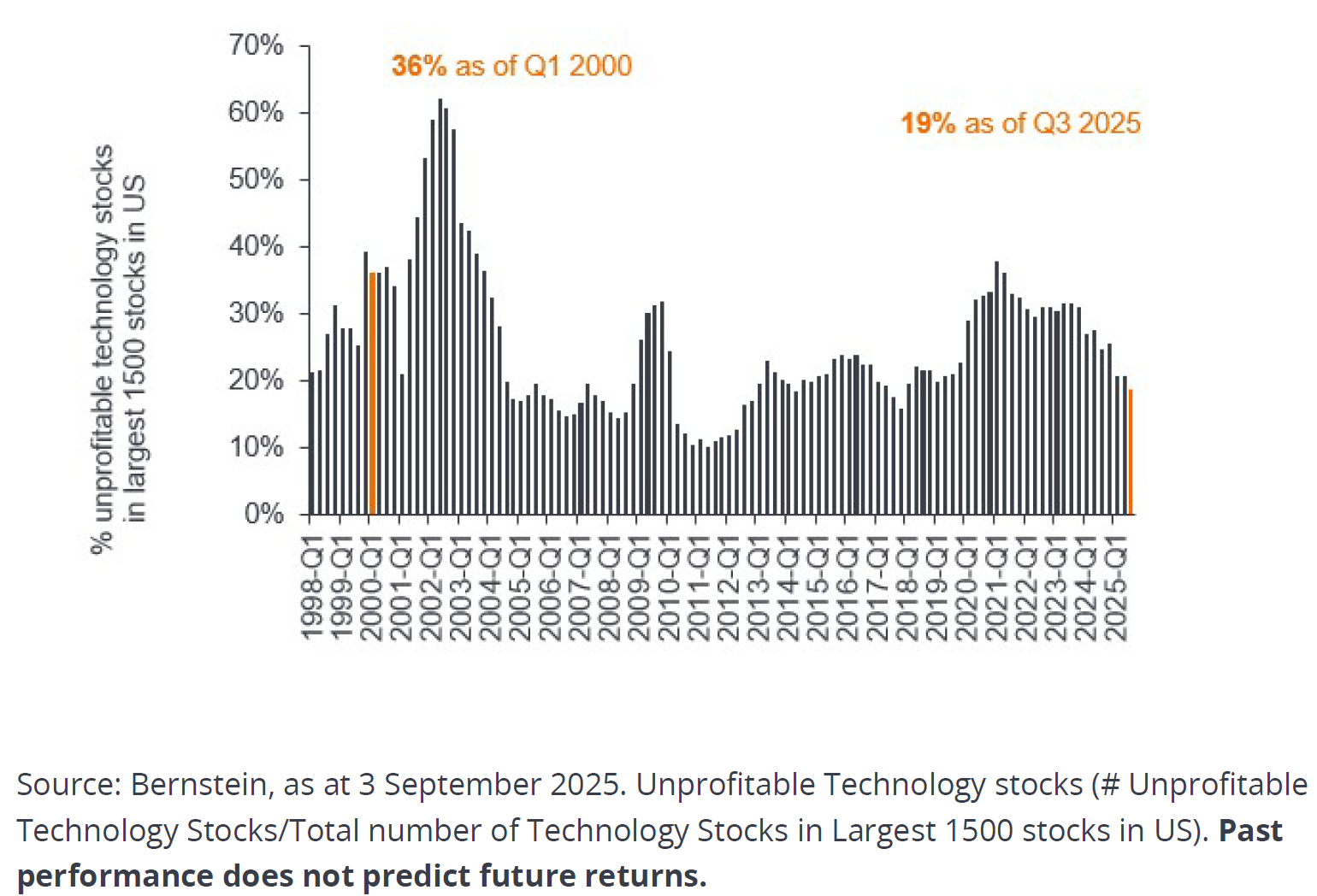

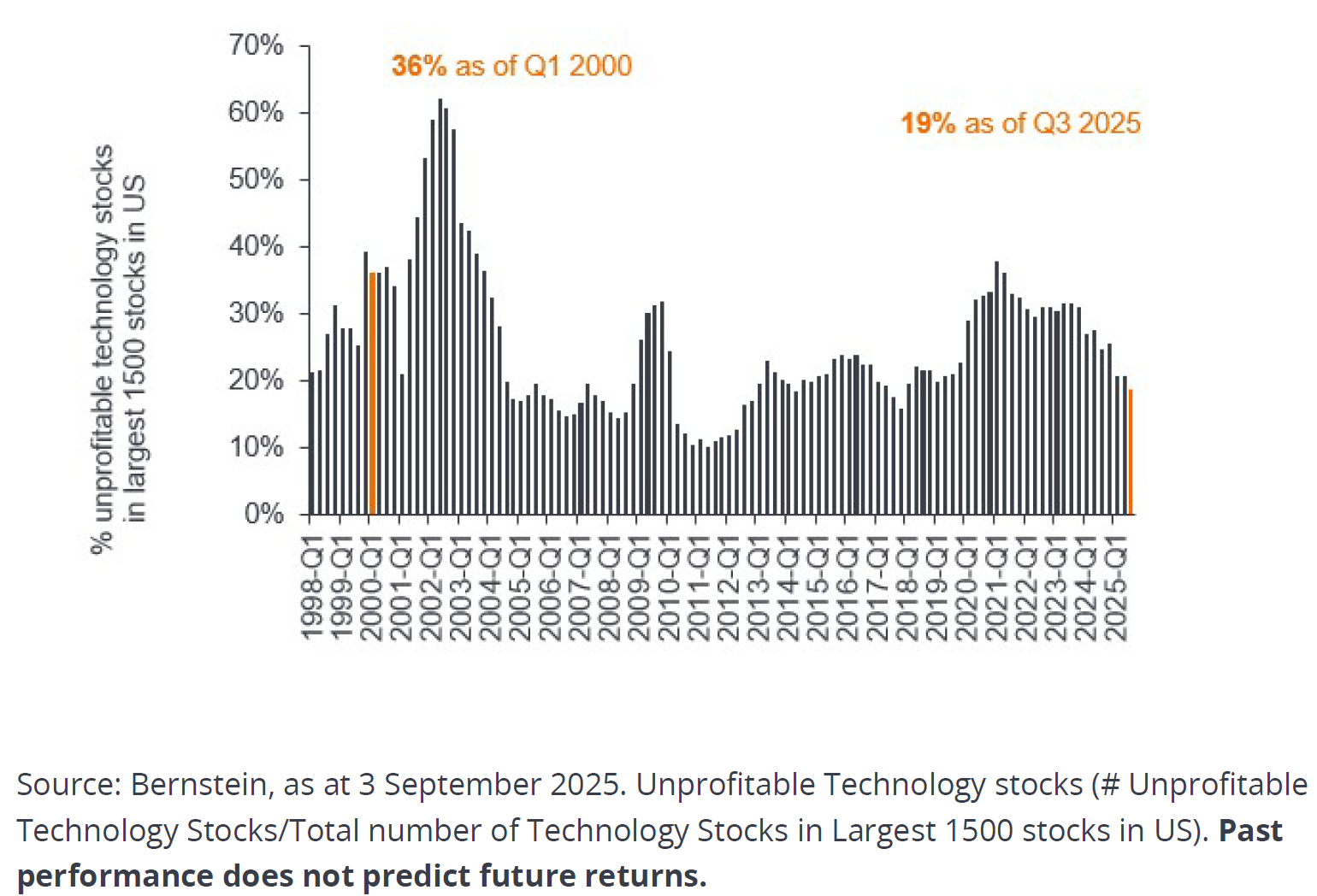

La bulle Internet reposait sur des sociétés déficitaires : 85 % des “dot.com” introduites en 1999 perdaient de l’argent.

En 2025, la situation est différente : les principaux acteurs de l’IA — Nvidia, Microsoft, Alphabet — affichent des résultats nets cumulés supérieurs à 300 milliards $ sur 12 mois.

Comme le note Janus Henderson (septembre 2025), il s’agit d’une onde technologique pluriannuelle, non d’une pure spéculation boursière.

➡️ Des valorisations encore éloignées des excès de 2000 :

Le ratio moyen P/E du Nasdaq 100 s’établit à 32 x en 2025, contre 75 x au sommet de mars 2000. Même si certaines valeurs sont surévaluées, l’ensemble du marché reste moins exubérant.

De plus, le contexte monétaire est inversé : la Réserve fédérale assouplit sa politique après la désinflation, alors qu’en 1999-2000 elle la resserrait.

En somme, la liquidité actuelle soutient la valorisation des actifs IA sans provoquer encore la panique typique des fins de cycle.

➡️ Un marché plus mature et mieux régulé :

Les excès de la bulle Internet ont conduit à la création du Sarbanes-Oxley Act (2002) ; aujourd’hui, les normes comptables et la transparence financière sont nettement plus strictes.

Les entreprises IA les plus visibles sont déjà cotées et contrôlées ; la bulle des IPOs grand public n’existe pas encore. L’essentiel du financement IA reste privé ou corporate, ce qui limite la contagion directe à l’épargnant individuel.

➡️ Une adoption économique réelle et transsectorielle

L’Internet de 1999 était encore une promesse d’usage ; l’IA de 2025 est déjà un outil :

-

réduction des coûts dans les services financiers,

-

automatisation du support client,

-

conception assistée pour les ingénieurs,

-

recherche pharmaceutique accélérée.

La technologie pénètre l’économie à un rythme jamais observé dans les années 1990 : l’IA n’est donc pas qu’une idée, c’est une infrastructure productive en expansion rapide.

L’histoire ne se répète jamais, mais elle rime souvent.

La bulle Internet de 2000 et la vague IA de 2025 partagent la même émotion : la foi dans le progrès illimité et la peur de manquer le train du futur.

Mais si la première reposait sur des illusions sans modèle d’affaires, la seconde s’ancre déjà dans une économie tangible.

L’IA pourrait connaître un réajustement brutal des attentes, mais pas un effondrement systémique.

Ce ne serait donc pas un remake de 2000, mais une “correction de maturité” : un passage nécessaire pour transformer l’euphorie en productivité durable.

CONTACTEZ-NOUS !

contact@eavest.com

Suivre le produit : TEMPO TAUX ITALIEN DECEMBRE 2025

*Ce produit relève de la catégorie des instruments financiers complexes. Il est conçu pour des investisseurs disposant d’un horizon d’investissement de long terme et de connaissances suffisantes concernant les marchés financiers, leur fonctionnement, leurs risques, ainsi que la classe d’actifs du sous-jacent, ou ayant été informés de ces éléments par un professionnel.*L’investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l’évolution des marchés financiers. L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas |

« Les mots n’ont pas été donnés à l’homme pour cacher sa pensée. »

Jose SARAMAGO

né le 16 Novembre 1922

LETTRE HEBDOMADAIRE – 16/11/2025

CETTE SEMAINE

Bien que le shutdown du gouvernement américain ait pris fin, les données américaines ne commenceront à être publiées que cette semaine. Toutefois, les chiffres de l’inflation au Royaume-Uni seront importants pour les marchés qui tentent d’évaluer les chances d’une baisse des taux d’intérêt en décembre par la Banque d’Angleterre (BoE), tandis que vendredi verra la publication des indices PMI (indices des directeurs d’achat) flash à travers le monde.

La saison des résultats en France et aux États-Unis touche à sa fin, mais Nvidia, la plus grande entreprise au monde, publiera ses résultats mercredi, et de nombreuses entreprises cotées au FTSE publieront encore leurs résultats, notamment Imperial Brands et JDSports.

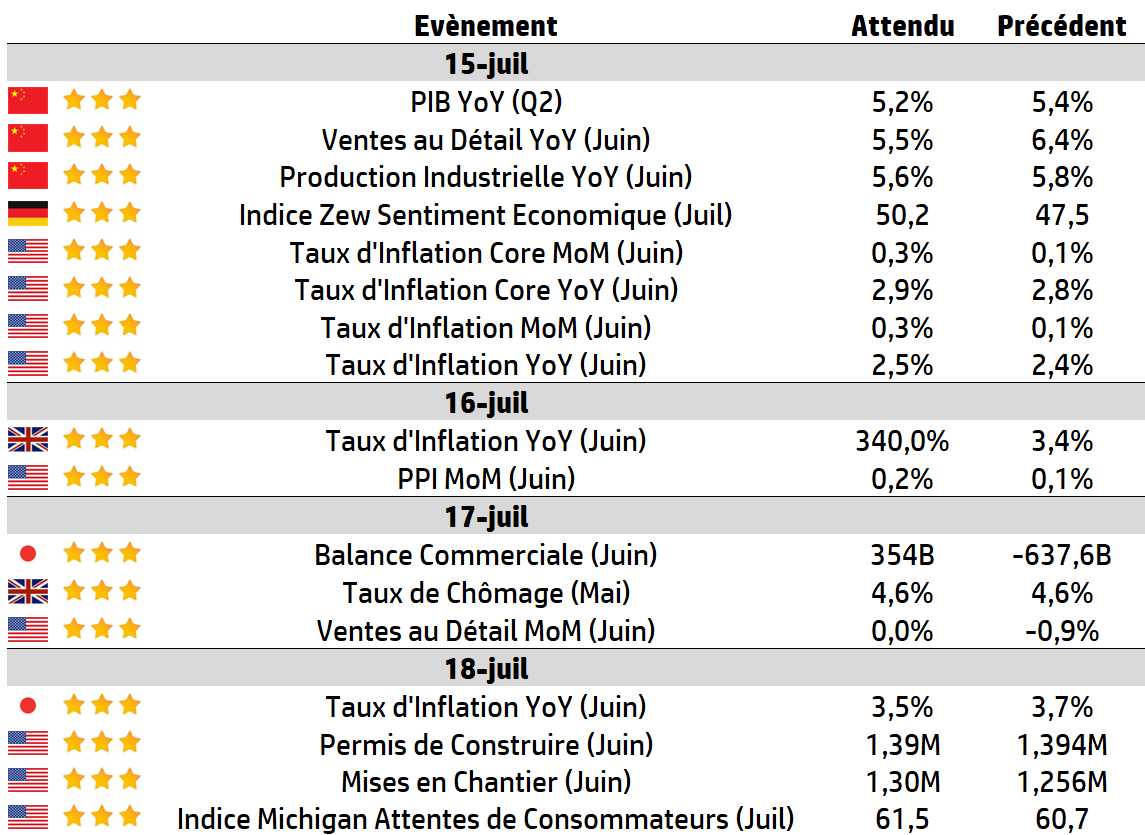

LES CHIFFRES ECONOMIQUES

LES NEWS

|

LES PERFORMANCES

A L’AFFICHE : La Bulle DotCom se répète t-elle ?

La formation de bulles spéculatives est un phénomène récurrent dans l’histoire économique. Ce phénomène, pourtant ancien, trouve ses premières manifestations documentées dès le XVIIème siècle, comme en témoigne la célèbre crise des tulipes aux Pays-Bas qui éclate le 3 février 1637.

Une bulle spéculative se développe puis éclate en suivant généralement un schéma-type en 4 étapes, identifiées par l’économiste américain Charles Kindleberger (1978) :

➡️ Étape 1 : Préparation de la bulle.

Un sentiment de confiance dans la santé de l’économie, l’optimisme des investisseurs quant aux perspectives de profit offertes par un produit ou un service perçu comme prometteur et innovant provoquent une hausse, d’abord modérée, du prix d’un type d’actif.

➡️ Étape 2 : Naissance de la bulle.

La hausse initiale entraîne des anticipations de hausses futures des prix qui, elles-mêmes, attirent de nouveaux investisseurs. La confiance pousse les agents économiques à prendre de plus en plus de risques : les économistes parlent du « paradoxe de la tranquillité ».

➡️ Étape 3 : Euphorie.

Durant cette phase, la bulle s’autoalimente, entretenue par des comportements moutonniers. Même les investisseurs traditionnellement prudents et une partie du grand public rejoignent le mouvement d’achat, espérant profiter d’une occasion de profit « facile ».

➡️ Étape 4 : Explosion de la bulle.

La bulle éclate lorsque les anticipations de certains investisseurs changent : ils comprennent qu’un actif est surévalué, supposent que les autres investisseurs vont eux aussi finir par s’en rendre compte et décident donc de se séparer de ces actifs avant les autres.

De nos jours, l’engouement pour l’intelligence artificielle a conquis les marchés mondiaux, et pose question, car sa force rappelle une époque que

beaucoup d’investisseurs méprisent encore : la bulle Internet du début du millénaire.

Contexte et genèse de la bulle (1990-1995)

Au début des années 1990, l’Internet commercial fait ses premiers pas : la création du World Wide Web (1991) et du premier navigateur Netscape (1994-1995) ouvre une ère nouvelle.

À cette époque, moins de 10 % des Américains ont accès à Internet, mais les perspectives semblent infinies : un réseau global, interactif, libre et capable de bouleverser le commerce, les médias et la finance.

L’environnement macroéconomique est favorable :

➡️ Taux d’intérêt faibles aux États-Unis et au Japon,

➡️ Liquidités abondantes liées à l’épargne des baby-boomers,

➡️ Montée en puissance du capital-risque et des incubateurs.

Les capitaux affluent massivement vers toute entreprise associée au suffixe “.com”.

Dès 1995, l’introduction en Bourse de Netscape (cours multiplié par 3 en une journée, valorisation > 2 milliards USD) symbolise l’euphorie. Les start-up technologiques se multiplient, souvent sans modèle économique viable mais avec des promesses de “croissance infinie”.

L’euphorie boursière et la “nouvelle économie” (1995-2000)

Entre 1995 et 2000, le Nasdaq Composite passe de 1 000 points à 5 048,62 points (+400 %). C’est la plus forte expansion boursière de l’histoire moderne sur un segment sectoriel.

Les moteurs de la bulle sont les suivants:

➡️ Progrès technologiques rapides : Internet, télécoms, ordinateurs personnels.

➡️ Afflux de capital-risque : 39 % des investissements VC en 1999 concernent les sociétés Internet.

➡️ Effet de mode : 457 introductions en bourse en 1999, dont 117 doublent de valeur dès le premier jour.

➡️ Taux d’intérêt bas : la politique monétaire accommodante favorise la spéculation.

➡️ Vision idéologique : la “nouvelle économie” promet de remplacer les anciens modèles d’affaires.

Les excès de valorisation sont le standard. De nombreuses entreprises (Pets.com, Webvan, Boo.com…) sont cotées sans chiffre d’affaires ni profits. Les ratios cours/bénéfices (P/E) atteignent des niveaux historiques : plus de 70 à 100 sur le Nasdaq, selon la Revue d’Économie Financière.

Les analystes justifient ces excès par une logique de “croissance future illimitée”. Les fusions spectaculaires comme AOL-Time Warner (2000) ou Vivendi-Universal amplifient l’impression d’une transformation économique totale.

Le retournement : éclatement de la bulle (2000-2002)

L’alerte vient du resserrement monétaire : la Réserve fédérale relève ses taux à six reprises entre 1999 et 2000 (de 5 % à 6,5 %). Cette hausse du coût du capital révèle la fragilité du secteur : absence de profits, dépendance à la dette, épuisement du capital-risque.

➡️ 10 mars 2000 : le Nasdaq culmine à 5 048 points

➡️ 13 mars 2000 : inversion brutale ; en quelques semaines, le Nasdaq perd 40 %.

➡️ Entre mars 2000 et octobre 2002, il chute à 1 139,9 points, soit une baisse de −76,8 %.

➡️ Plus de 200 entreprises Internet américaines font faillite.

Les cas de fraude (Enron, WorldCom) sapent la confiance des investisseurs.

Des entreprises phares comme Cisco, Intel ou Oracle perdent jusqu’à 80 % de leur valeur, bien qu’elles survivent.

Le choc se traduit par :

➡️ une destruction de capitalisation de plus de 5 000 milliards USD,

➡️ une récession américaine courte en 2001, accentuée par le 11 septembre,

➡️ mais sans effondrement systémique bancaire (contrairement à 1929).

Dès lors, la question centrale s’impose : la bulle DotCom se répète-t-elle aujourd’hui à travers l’IA ?

v

v

Des ressemblances frappantes : la même grammaire spéculative

➡️ Un récit de rupture absolue :

Comme à la fin des années 1990, le marché s’est emparé d’un narratif de révolution totale.

À l’époque, l’Internet devait “abolir les intermédiaires” ; aujourd’hui, l’IA doit “remplacer l’intelligence humaine” et “réinventer la productivité”.

L’analyse du The Conversation (2025) souligne ce parallélisme : la croyance dans une technologie universelle et auto-justifiée a alimenté la même confusion entre potentiel et profitabilité.

➡️ Une concentration extrême de la performance :

Le phénomène est également biaisé vers quelques leaders.

En 1999, Cisco, Microsoft et Intel représentaient 25 % du Nasdaq ; en 2025, Nvidia, Microsoft, Apple, Amazon et Alphabet pèsent plus de 35 % du S&P 500.

Les stratégistes de Fortune (octobre 2025) notent que le multiple de capitalisation de Nvidia dépasse 40 fois ses bénéfices prévisionnels, contre 50 fois pour Cisco en 2000 : la ressemblance est troublante.

➡️ Une explosion des investissements avant la monétisation :

Autre similitude : les capex massifs en avance sur les revenus.

En 1999-2000, le monde avait financé d’innombrables réseaux à fibre optique (“dark fiber”) inutilisés ; en 2024-2025, ce sont les data centers IA, les GPU et les cloud hyperscalers qui se multiplient.

Selon CNN Business (octobre 2025), les cinq grandes techs américaines ont prévu plus de 560 milliards $ d’investissements IA sur deux ans, pour à peine 35 milliards $ de revenus IA identifiables à ce jour — le même décalage qu’en 2000.

➡️ Des signaux d’euphorie sur les marchés :

Les volumes d’ETF “IA” explosent, les introductions en bourse d’entreprises spécialisées (software, semi-conducteurs, automation) se multiplient, et la presse financière ressuscite le vocabulaire de “l’âge d’or technologique”.

Des figures médiatiques comme Michael Burry (l’investisseur du Big Short) ont pris des positions vendeuses sur Nvidia et Palantir, évoquant un “écho glaçant de l’an 2000”.

Tout comme la bulle Internet, le mouvement IA s’appuie donc sur une triple illusion : la croissance infinie, la liquidité éternelle, et l’absence de risque systémique.

Des différences structurelles : une bulle rationnelle ou une onde de fond ?

➡️ Des profits réels et une génération de cash-flows inédite :

La bulle Internet reposait sur des sociétés déficitaires : 85 % des “dot.com” introduites en 1999 perdaient de l’argent.

En 2025, la situation est différente : les principaux acteurs de l’IA — Nvidia, Microsoft, Alphabet — affichent des résultats nets cumulés supérieurs à 300 milliards $ sur 12 mois.

Comme le note Janus Henderson (septembre 2025), il s’agit d’une onde technologique pluriannuelle, non d’une pure spéculation boursière.

➡️ Des valorisations encore éloignées des excès de 2000 :

Le ratio moyen P/E du Nasdaq 100 s’établit à 32 x en 2025, contre 75 x au sommet de mars 2000. Même si certaines valeurs sont surévaluées, l’ensemble du marché reste moins exubérant.

De plus, le contexte monétaire est inversé : la Réserve fédérale assouplit sa politique après la désinflation, alors qu’en 1999-2000 elle la resserrait.

En somme, la liquidité actuelle soutient la valorisation des actifs IA sans provoquer encore la panique typique des fins de cycle.

➡️ Un marché plus mature et mieux régulé :

Les excès de la bulle Internet ont conduit à la création du Sarbanes-Oxley Act (2002) ; aujourd’hui, les normes comptables et la transparence financière sont nettement plus strictes.

Les entreprises IA les plus visibles sont déjà cotées et contrôlées ; la bulle des IPOs grand public n’existe pas encore. L’essentiel du financement IA reste privé ou corporate, ce qui limite la contagion directe à l’épargnant individuel.

➡️ Une adoption économique réelle et transsectorielle

L’Internet de 1999 était encore une promesse d’usage ; l’IA de 2025 est déjà un outil :

-

réduction des coûts dans les services financiers,

-

automatisation du support client,

-

conception assistée pour les ingénieurs,

-

recherche pharmaceutique accélérée.

La technologie pénètre l’économie à un rythme jamais observé dans les années 1990 : l’IA n’est donc pas qu’une idée, c’est une infrastructure productive en expansion rapide.

L’histoire ne se répète jamais, mais elle rime souvent.

La bulle Internet de 2000 et la vague IA de 2025 partagent la même émotion : la foi dans le progrès illimité et la peur de manquer le train du futur.

Mais si la première reposait sur des illusions sans modèle d’affaires, la seconde s’ancre déjà dans une économie tangible.

L’IA pourrait connaître un réajustement brutal des attentes, mais pas un effondrement systémique.

Ce ne serait donc pas un remake de 2000, mais une “correction de maturité” : un passage nécessaire pour transformer l’euphorie en productivité durable.

CONTACTEZ-NOUS !

contact@eavest.com

« Si nous attendons le moment où tout, absolument tout, sera prêt, nous ne commencerons jamais. »

Ivan TURGENEV

né le 9 Novembre 1818

LETTRE HEBDOMADAIRE – 09/11/2025

CETTE SEMAINE

La pénurie de données américaines se poursuit cette semaine, à moins que le blocage gouvernemental à Washington ne soit résolu. Cela semble actuellement peu probable, ce qui signifie que les données sur l’inflation qui devaient être publiées cette semaine ne seront pas disponibles. Mais les données sur le produit intérieur brut (PIB) et l’emploi au Royaume-Uni seront publiées, ainsi que l’indice ZEW allemand et la production industrielle chinoise.

Par ailleurs, de nombreuses entreprises britanniques publieront leurs résultats cette semaine, notamment Burberry, Taylor Wimpey, et les entreprises de défense BAE et Rolls Royce, qui ont toutes deux largement profité de l’augmentation des dépenses européennes en matière de défense. De même en Allemagne, où E.ON, Infineon, Siemens et Deutsch Telecom annonceront leurs résultats.

La saison des résultats aux États-Unis et en France a dépassé son pic, même si Cisco, Disney, Ubisoft, Eiffage et Alstom font partie des entreprises qui publieront leurs chiffres trimestriels.

LES CHIFFRES ECONOMIQUES

LES NEWS

|

LES PERFORMANCES

A L’AFFICHE : Le secteur mondial des Transports et de la Logistique

Au cœur de la mondialisation des échanges et des chaînes d’approvisionnement, le secteur des Transports et de la Logistique (T&L) représente la colonne vertébrale de l’économie mondiale.

Après une période 2020-2023 marquée par des chocs sans précédent — pandémie, flambée des coûts de fret, tensions géopolitiques —, l’année 2025 s’ouvre sur un nouvel équilibre : croissance plus mesurée, digitalisation accélérée et transition énergétique de grande ampleur.

Les années 2025-2027 constitueront, selon la plupart des analyses (Mordor Intelligence, Coface, Infosys, Harris Williams), une phase charnière où l’industrie devra conjuguer rationalisation des capacités, intégration technologique et recomposition géographique des flux.

Un poids mondial majeur

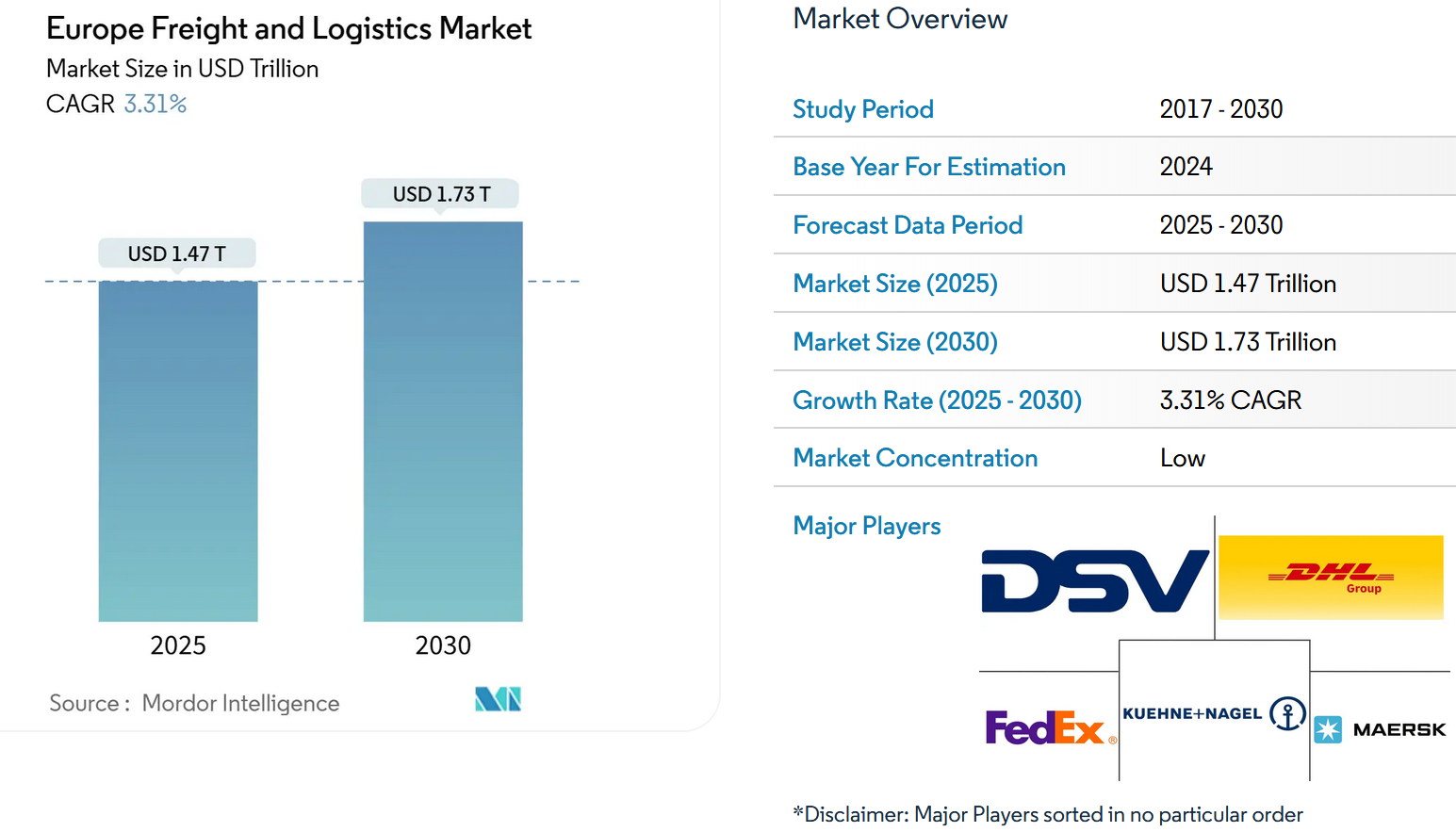

➡️ Selon Mordor Intelligence, le marché mondial du transport et de la logistique atteindra 6 380 milliards USD en 2025, pour dépasser 8 140 milliards USD en 2030, soit un taux de croissance annuel moyen (TCAM) de 5 %.

➡️ Grand View Research, sur un périmètre plus étroit, estime le marché à 3 790 Mds USD en 2023 et 5 950 Mds USD en 2030, soit un TCAM de 7,2 %.

➡️ En valeur ajoutée globale, la logistique représente près de 10 % du PIB mondial, et mobilise plus de 250 millions d’emplois directs ou indirects.

Cette divergence de chiffres reflète l’ampleur et la diversité du secteur : transport maritime, aérien, routier, ferroviaire, messagerie/colis (CEP), entreposage et services de chaîne d’approvisionnement.

Les moteurs structurels de long terme

Quatre grands leviers soutiennent la dynamique 2025-2030 :

➡️ L’e-commerce, qui tire la logistique du dernier kilomètre et la demande d’entrepôts (+ 12 %/an des flux CEP transfrontaliers).

➡️ La digitalisation, avec la montée en puissance des solutions d’intelligence artificielle pour la planification, la visibilité et la traçabilité.

➡️ La reconfiguration géographique des chaînes (nearshoring et friend-shoring), notamment en Europe de l’Est, au Mexique, au Maghreb et en Asie du Sud-Est.

➡️ La transition énergétique, qui impose des investissements massifs dans la décarbonation des flottes et des infrastructures (≈ 350 Mds USD par an à horizon 2030).

Une dynamique sectorielle 2025-2027 marquée par la stabilisation et la refondation

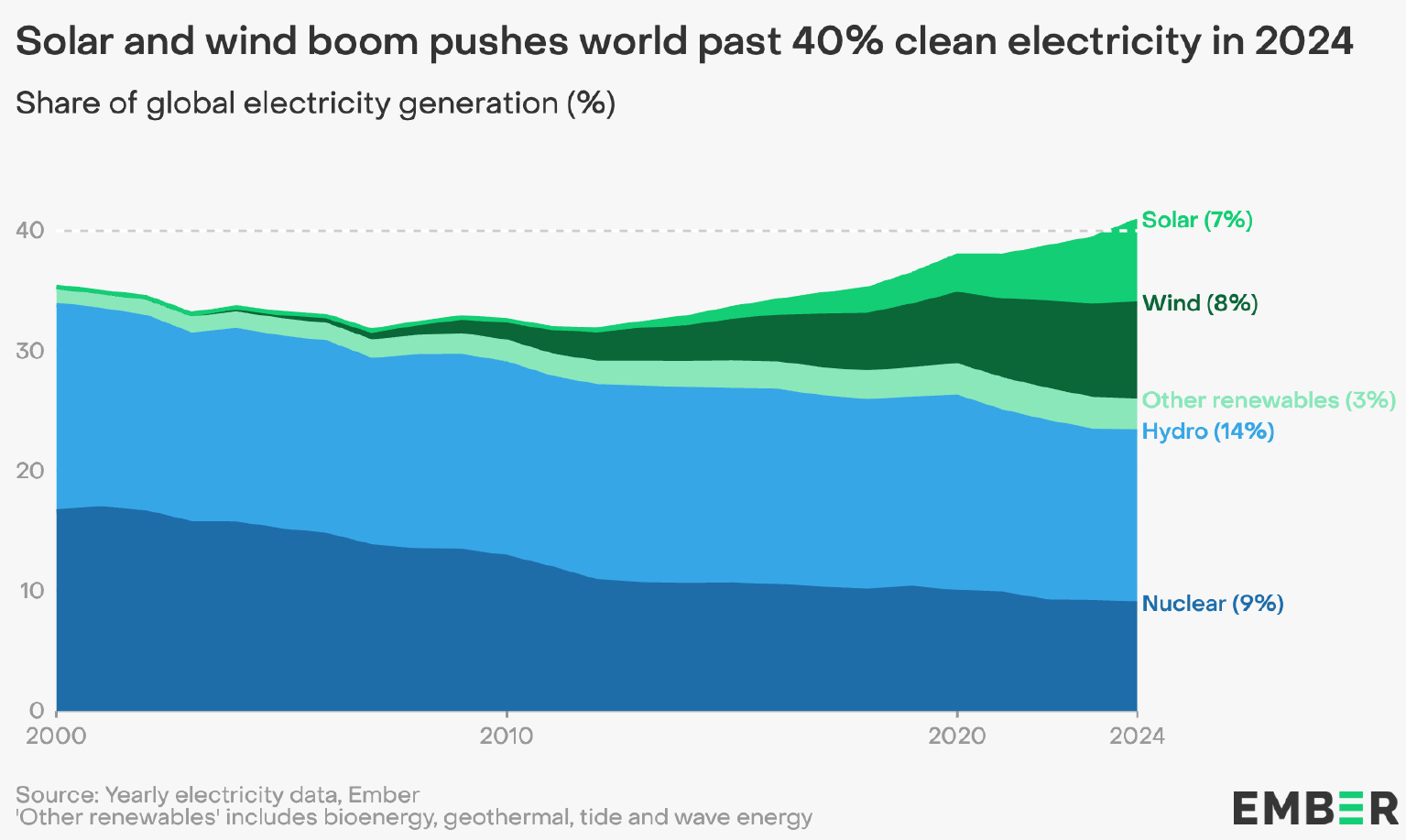

En 2025, le commerce mondial des biens progresse d’environ + 3 %, contre plus de 4 % sur la moyenne pré-crise. Les coûts énergétiques se normalisent (Brent 70-75 $), permettant une stabilisation des marges opérationnelles dans tous les modes de transport.

➡️ Le maritime – encore dominé à 80 % par le fret conteneurisé – enregistre une hausse des volumes de 3 à 4 %, tandis que les tarifs demeurent 10-15 % supérieurs à ceux de 2019.

➡️ Le transport aérien de fret, en rattrapage, croît de 5,8 % en 2025, porté par l’e-commerce transfrontalier.

➡️ Le routier européen reste contraint (+ 2 %), plombé par le coût du travail et la fiscalité carbone, alors que l’intermodal et le rail gagnent des parts grâce au Green Deal européen.

À mesure que les chaînes logistiques se rééquilibrent, l’année 2026 marquera un retour à la croissance cyclique : commerce mondial + 4 %, volumes logistiques + 5 %.

➡️ Les alliances maritimes réallouent leurs capacités ; les prix du fret se détendent progressivement.

➡️ Les grands opérateurs 3PL (DHL Group, DSV, Kuehne + Nagel, Maersk Logistics) poursuivent une intégration verticale : transport, entreposage, douane, données et visibilité en temps réel.

➡️ Les investissements numériques deviennent le cœur de la compétitivité : IA prédictive, automatisation d’entrepôts, traçabilité blockchain et optimisation énergétique.

➡️ Parallèlement, la transition écologique s’accélère : flottes hybrides, carburants durables (SAF, e-fuel), électrification partielle des camions et développement du fret ferroviaire. Ces investissements, bien que coûteux (≈ 3 % du CA en moyenne), deviennent différenciants et créent une barrière à l’entrée favorable aux groupes capitalisés.

En 2027, le secteur devrait retrouver une croissance stable : + 1,2 à 1,8 % du PIB logistique mondial, inflation ≈ 2,5 %, et marges restaurées à leurs niveaux pré-crise.

➡️ Les volumes mondiaux de fret progressent encore de 4 à 5 %, tirés par l’Asie-Pacifique et l’Amérique du Nord.

➡️ L’Europe, plus mature, évolue à un rythme modéré (3-3,5 % l’an), mais structurellement plus vert.

➡️ Le mouvement de consolidation s’intensifie : fusions dans la messagerie (CEP), rachats d’entrepôts automatisés et diversification vers les services à flottes.

➡️ Le modèle gagnant devient celui du “logisticien-orchestrateur”, capable d’intégrer transport, technologie, ESG et services financiers (assurance, financement, suivi CO₂).

v

v

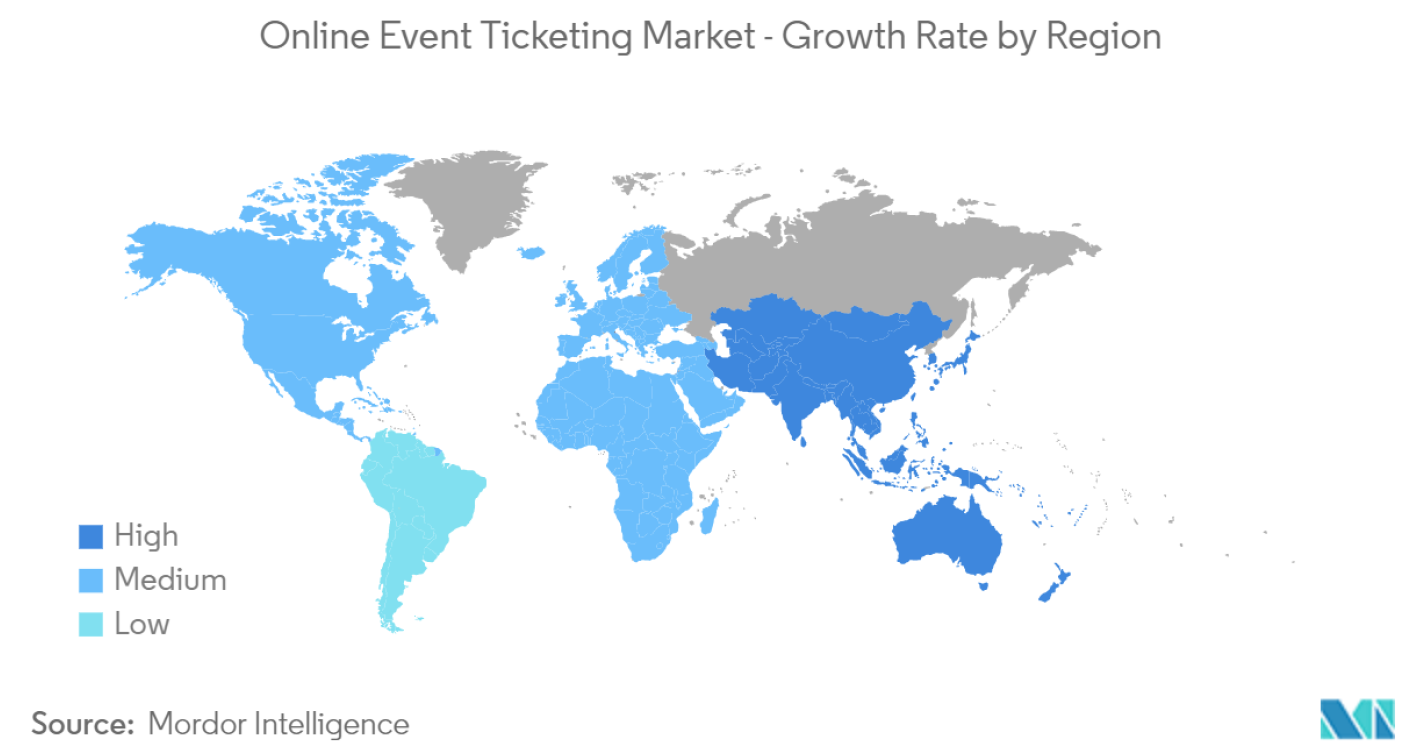

Segmentation géographique : des trajectoires régionales contrastées

L’Asie concentre plus de 40 % du marché mondial et reste le premier contributeur de croissance (TCAM > 6 %).

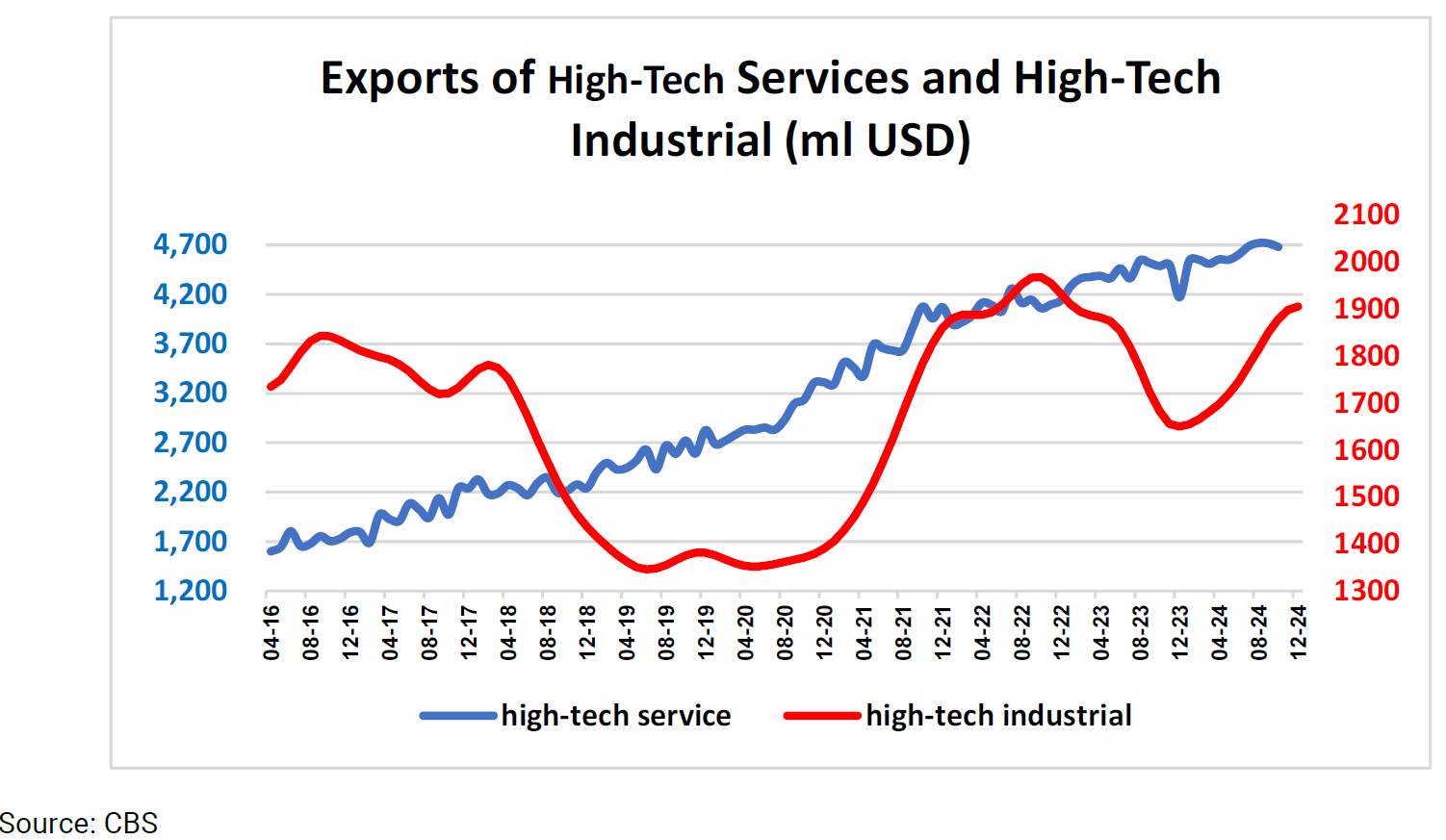

➡️ Chine : leader industriel et portuaire (8 des 10 plus grands ports mondiaux).

➡️ Inde et ASEAN : relocalisation d’usines et croissance rapide de la logistique B2C.

➡️ Japon et Corée : champions de la logistique automatisée et de la robotisation des entrepôts.

La région profite d’une densité de production et d’une digitalisation avancée des chaînes logistiques, soutenues par des politiques publiques favorables (corridors trans-asiatiques, Belt and Road).

Deuxième marché mondial (≈ 25 % des revenus 2025), l’Amérique du Nord combine maturité logistique et renouveau industriel.

Les États-Unis se positionnent sur la logistique connectée (IA, IoT, drones, entrepôts autonomes), tandis que le corridor États-Unis-Mexique bénéficie du mouvement de nearshoring post-Chine.

Avec 1 480 Mds USD en 2025 et 1 740 Mds USD attendus en 2030 (TCAM 3,3 %), l’Europe reste le troisième pôle mondial. Le continent investit massivement dans, le rail et le fluvial, la logistique verte (ETS, péages CO₂), et les corridors 5G pour la traçabilité numérique.

Structure concurrentielle et rentabilité

Le marché mondial reste fragmenté : le top-10 ne représente qu’environ 15-18 % du chiffre d’affaires global.Les barrières à l’entrée (capex, normes ESG, technologie) renforcent les positions des leaders.

La rentabilité varie selon les modèles :

➡️ 3PL intégrés : EBITDA 8-12 %

➡️ Maritime : 10-15 % après normalisation

➡️ Aérien : 6-8 %

➡️ Routier/ferroviaire : 4-6 %

➡️ Technologiques “asset-light” : jusqu’à 20 % de marge sur service.

Trois grands modèles économiques

➡️ Les intégrateurs globaux “full service”

(DHL Group, Maersk Logistics, Kuehne + Nagel, DSV, FedEx, UPS)

→ dominent le 3PL mondial grâce à leurs réseaux, à la maîtrise de la donnée et à une offre complète transport + entrepôt + douane.

Part de marché combinée : ~20 % du marché 3PL.

➡️ Les spécialistes régionaux ou de niche

(GEFCO, DB Schenker, Nippon Express, Sinotrans, Aramex)

→ acteurs forts sur des régions ou segments spécifiques (automobile, pharma, luxury logistics).

Leur différenciation passe par la qualité de service et la flexibilité.

➡️ Les nouveaux entrants technologiques

(Flexport, ShipBob, Delhivery, Shippeo, project44)

→ start-ups à forte composante numérique, valorisées pour leur capacité à offrir une visibilité en temps réel et une orchestration de données.

Leur poids reste modeste (< 5 % des revenus), mais leur influence sur la transformation du secteur est considérable.

Entre 2025 et 2027, le secteur mondial des Transports et de la Logistique évolue d’une période de surchauffe vers une phase de croissance rationnelle et durable. La croissance annuelle moyenne de 5 % reflète à la fois la normalisation du commerce mondial et la profonde mutation du modèle économique : intégration, digitalisation et décarbonation deviennent les nouveaux moteurs de valeur.

Le secteur offre, ainsi, une combinaison rare : demande structurelle mondiale, valorisations encore raisonnables et transition verte inévitable.

CONTACTEZ-NOUS !

contact@eavest.com

« Le plaisir est le bonheur des fous, le bonheur est le plaisir des sages. »

Jules Amédée BARBEY d’AUREVILLY,

né le 2 Novembre 1808

LETTRE HEBDOMADAIRE – 02/11/2025

CETTE SEMAINE

C’est une nouvelle semaine chargée pour les marchés mondiaux, même si elle n’atteint pas tout à fait le rythme effréné de la semaine précédente. Les données ISM américaines ainsi que les décisions de taux de la Banque centrale australienne (RBA) et de la Banque d’Angleterre (BoE) dominent la semaine. La poursuite du shutdown du gouvernement américain signifie que le rapport sur l’emploi prévu vendredi reste incertain, même si le rapport ADP du secteur privé sera toujours publié.

Les données sur les entreprises françaises sont nombreuses, notamment celles d’Engie, Véolia, Legrand ou Unibail-Rodamco. Au UK, celles du géant de l’énergie BP, du supermarché Sainsbury’s et du groupe pharmaceutique AstraZeneca seront scrutées de près. Aux États-Unis, Palantir et McDonald’s publient leurs résultats, tout comme ConocoPhillips. Enfin, en Allemagne, BMW, Vonovia et Rheinmetall seront sur le devant de la scène.

LES CHIFFRES ECONOMIQUES

LES NEWS

|

LES PERFORMANCES

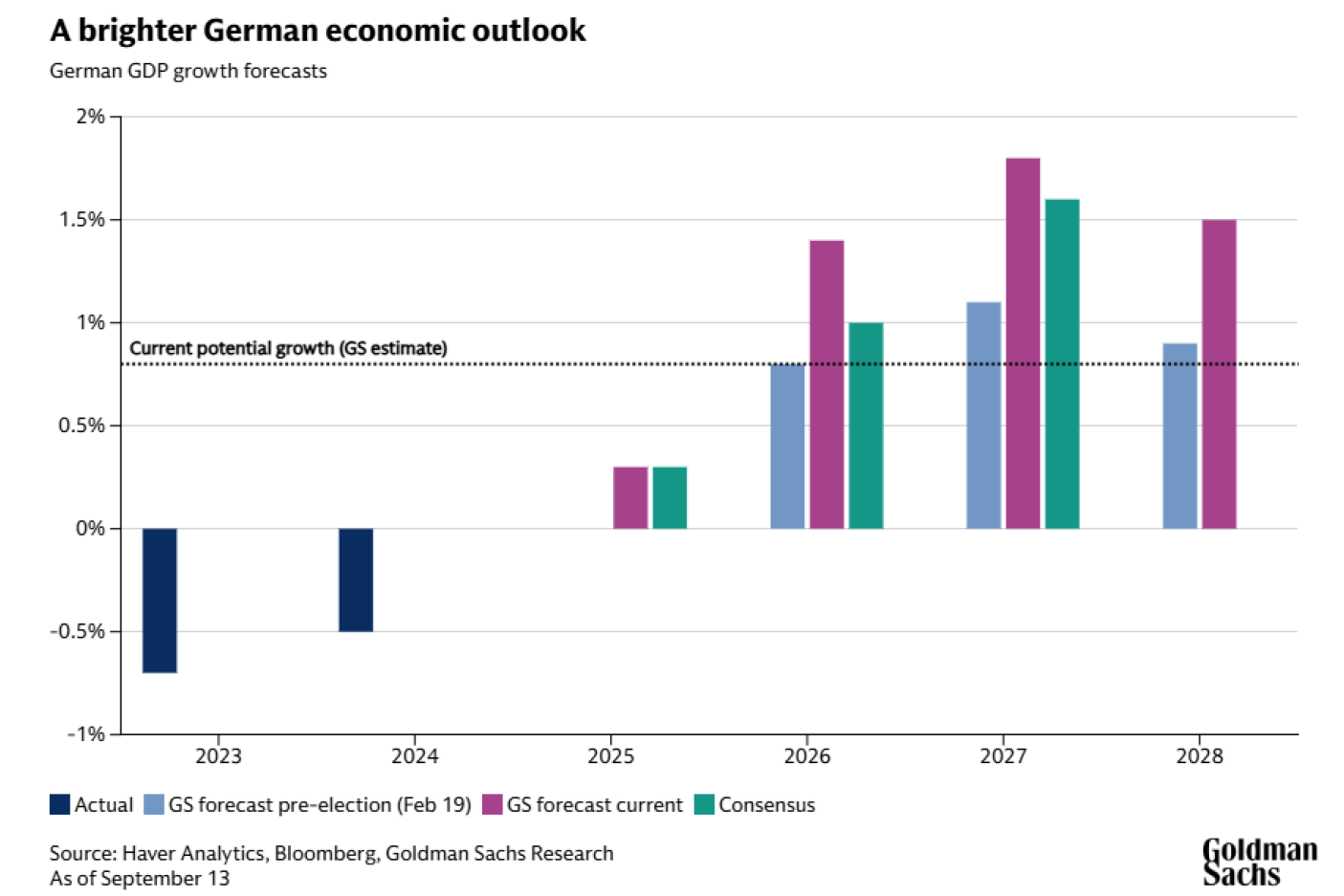

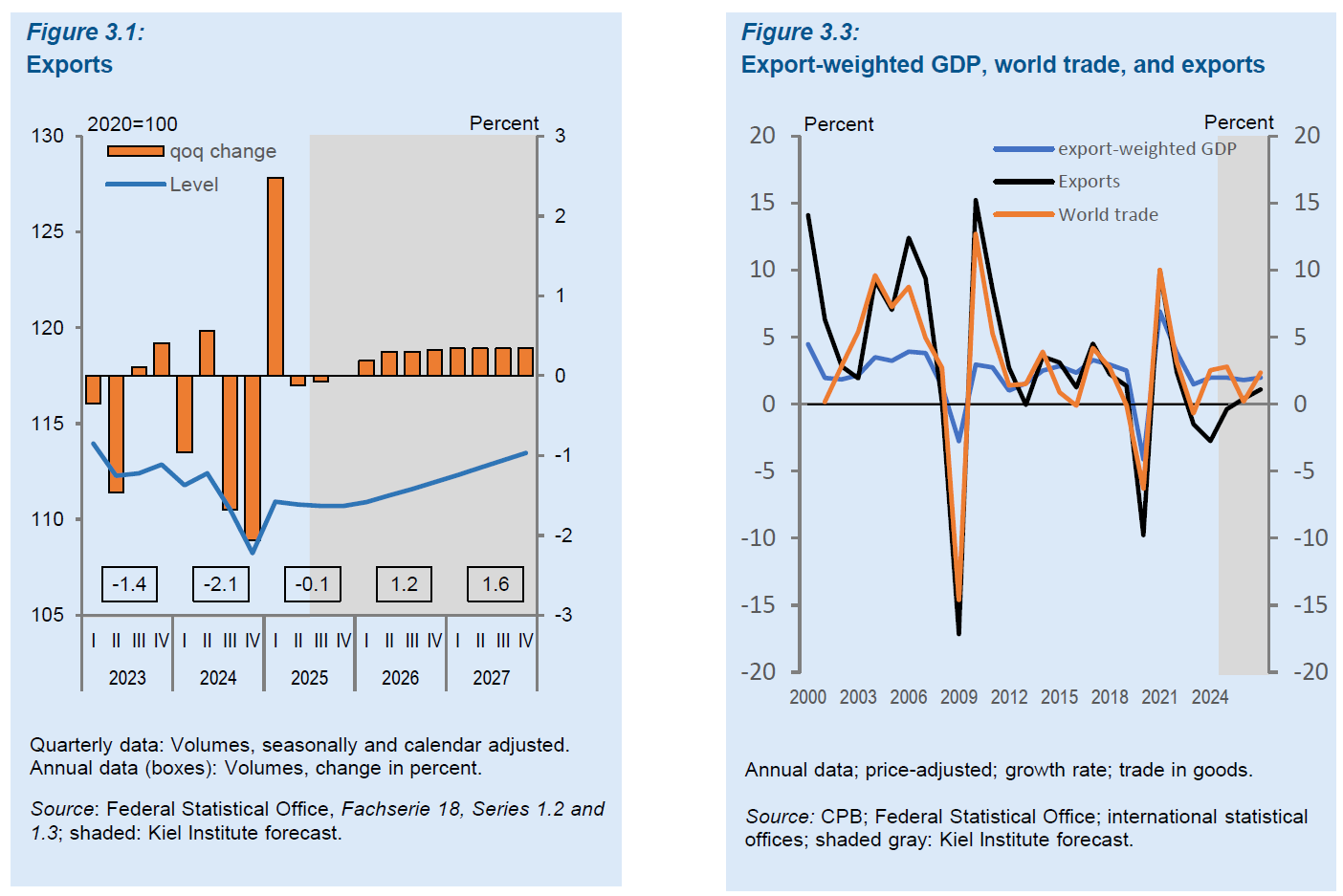

A L’AFFICHE : L’Allemagne, Perspectives Economiques.

Après deux années de stagnation quasi inédite dans son histoire récente, l’Allemagne aborde la période 2025-2027 à la croisée des chemins. Première économie d’Europe et quatrième puissance mondiale, elle sort affaiblie par la combinaison de chocs successifs : crise énergétique post-ukrainienne, dépendance excessive à l’industrie automobile, ralentissement du commerce mondial et rigidités administratives structurelles.

Mais elle amorce, en 2025, une stratégie de redressement ambitieuse, fondée sur une relance budgétaire massive, une transition énergétique accélérée et un effort d’investissement public sans précédent depuis la réunification.

Un socle industriel en mutation

Le poids de l’industrie reste considérable : près de 20 % de la valeur ajoutée allemande et plus de 2 900 milliards d’euros de chiffre d’affaires. Le pays demeure une puissance manufacturière, dominée par l’automobile (476 Mds € de chiffre d’affaires en 2024), la mécanique, la chimie et l’électrotechnique.

Près de 49 % de la production industrielle est exportée, et les véhicules et pièces représentent encore 16,9 % des exportations totales (≈ 262 Mds €). Ce modèle reste performant, mais la compétitivité s’est érodée : coûts énergétiques élevés, vieillissement démographique et perte d’agilité face aux États-Unis et à la Chine pèsent sur les marges.

Marché du travail solide mais en décélération

➡️ Le taux d’emploi atteint 77,6 % début 2025 ;

➡️ le chômage reste faible à 3,7 % (OCDE), mais l’économie ne crée plus autant de postes qu’auparavant.

➡️ Les salaires réels se redressent à peine après trois ans d’érosion, et le salaire minimum a été relevé à 12,82 € de l’heure en avril 2025.

Cette légère reprise du pouvoir d’achat soutient la consommation, mais sans effet d’entraînement significatif :

➡️ l’incertitude demeure forte et les ménages maintiennent un taux d’épargne supérieur à 11 %.

Un État qui reprend la main

Confronté à la menace d’un déclin industriel durable, le gouvernement fédéral a décidé de rompre avec une décennie de rigueur budgétaire.

Les nouvelles enveloppes totalisent près de 1 000 milliards d’euros sur douze ans :

➡️ 500 Mds € pour les infrastructures,

➡️ et 500 Mds € pour la défense.

Ces programmes, soutenus par des exceptions au frein à la dette, marquent un tournant stratégique : l’État devient moteur de l’investissement et catalyseur du redéploiement industriel, avec des effets différés à partir de 2026.

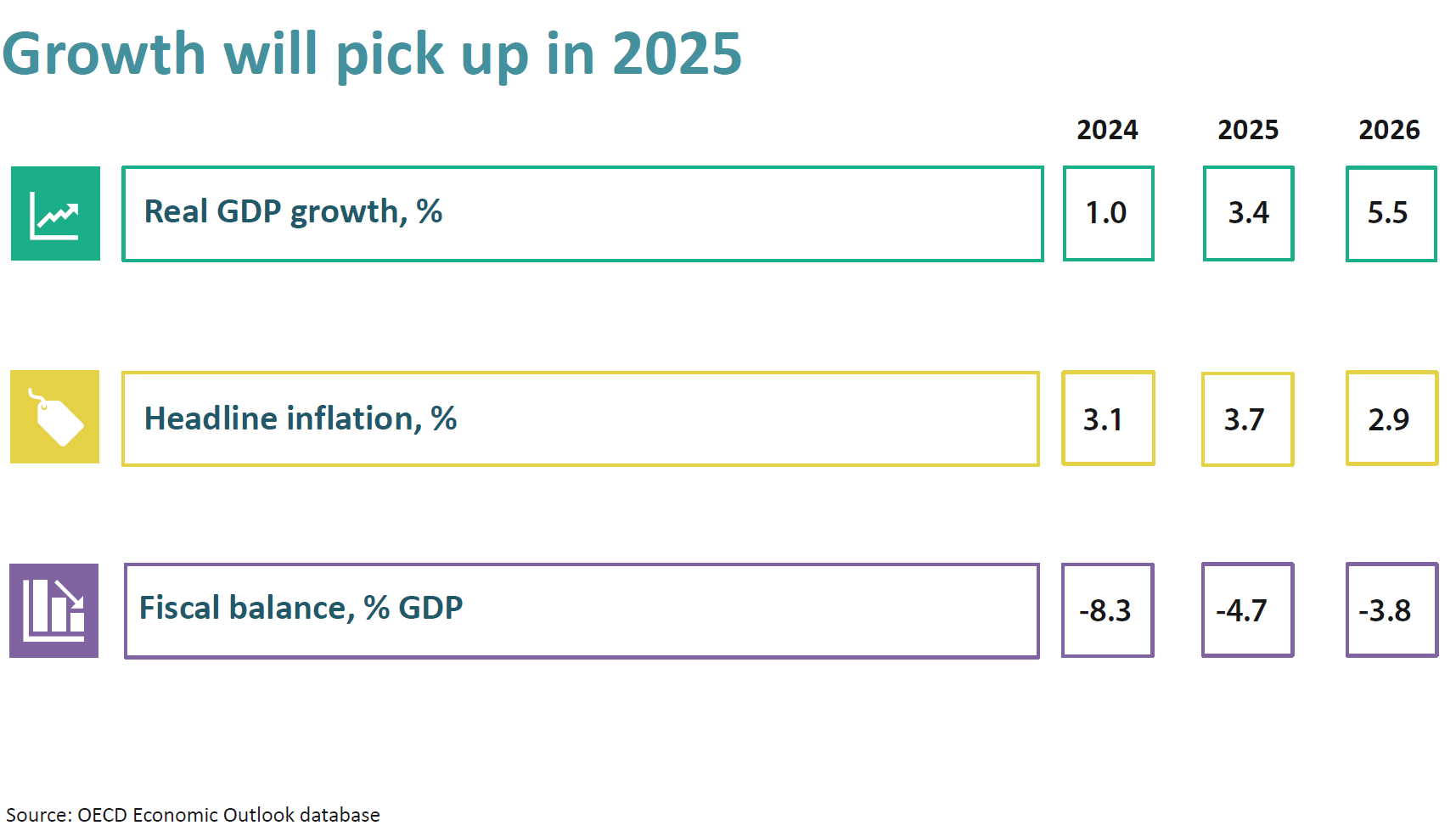

Une croissance encore molle en 2025

Les principaux instituts (IfW Kiel, ifo, KfW, OCDE) convergent sur une croissance quasi nulle : entre 0 % et 0,4 % pour 2025. La faiblesse de la demande extérieure et la prudence des ménages neutralisent l’impact initial du plan de relance.

Le déficit public devrait atteindre environ 2 % du PIB, et l’inflation, stabilisée autour de 2,1-2,2 %, s’approche de l’objectif de la BCE.

2025 sera donc une année de transition : celle où la contraction industrielle ralentit, sans que la reprise ne soit encore visible.

2026 : le véritable point d’inflexion

C’est en 2026 que la relance portera ses fruits.

Les prévisions de KfW Research (+1,5 %) et de Goldman Sachs (+1,4 %) s’accordent sur une nette accélération du PIB, portée par :

➡️ une impulsion budgétaire estimée à +0,6 point de PIB,

➡️ une reprise de l’investissement en machines et équipements (+4,5 %),

➡️ la normalisation progressive de la consommation privée (+1 %).

La confiance des entreprises devrait se redresser à mesure que les amortissements accélérés, la simplification des procédures et les commandes publiques dynamisent les carnets de commandes.

L’inflation resterait modérée (≈ 2,0-2,1 %) et le chômage amorcerait une décrue (vers 6,1 %). La dette publique demeurerait contenue à environ 63 % du PIB, bien inférieure à celle des grands pays du Sud de l’Europe.

2027 : une croissance mieux ancrée mais contrainte

En 2027, le scénario central des instituts prévoit :

➡️ une croissance comprise entre 1,2 % et 1,8 %. L’effet multiplicateur des dépenses d’investissement (infrastructures, défense, transition énergétique) se diffusera dans les services et les PME, tandis que la demande extérieure redeviendra positive.

➡️ Le revers de cette dynamique sera une reprise de l’inflation autour de 2,5-2,6 %, liée à l’entrée en vigueur du nouveau système européen d’échange de quotas carbone (ETS-2) et à la fiscalité énergétique accrue.

➡️ Le taux de chômage reculerait vers 5,5-6 %, et le solde courant resterait positif (≈ 4 % du PIB), mais en baisse constante par rapport aux années 2010.

Des atouts puissants

L’Allemagne conserve des fondamentaux solides :

➡️ un tissu industriel diversifié, à la fois exportateur et innovant,

➡️ un système de formation duale unique en Europe,

➡️ un Mittelstand agile dans les niches technologiques et la mécatronique,

➡️ un excédent d’épargne domestique élevé (≈ 10 % du PIB) finançant ses propres investissements.

La relance publique crée une fenêtre de modernisation : électrification des transports, rénovation des réseaux électriques, semi-conducteurs, hydrogène vert, cybersécurité et défense.

Des vulnérabilités persistantes

Mais les obstacles demeurent :

➡️ le coût de l’énergie, encore 80 % supérieur à son niveau pré-crise (contre +25 % aux États-Unis et +5 % en Chine) ;

➡️ la lenteur administrative (autorisations, planification, contentieux) freinant l’exécution des projets ;

➡️ la pénurie de main-d’œuvre qualifiée, particulièrement dans l’ingénierie et la santé ;

➡️ la sous-exposition technologique (cloud, IA, biotechnologies), comparée aux États-Unis ;

➡️ enfin, la dépendance persistante de l’appareil exportateur à la conjoncture chinoise.

Ces fragilités plafonnent la croissance potentielle à 0,8-1 %, selon Goldman Sachs et l’ifo.

Un cycle de reprise propice à l’investissement long terme ?

La période 2025-2027 pourrait constituer un cycle d’entrée pour l’investisseur patient :

➡️ le point bas conjoncturel de 2025 offre des valorisations attractives sur les entreprises domestiques, notamment dans l’ingénierie, les infrastructures, l’énergie verte et les matériaux de construction ;

➡️ la stabilité de l’inflation autour de 2 % et la perspective d’un policy-mix expansif (taux réels bas, relance budgétaire) soutiennent les marchés obligataires et actions domestiques ;

➡️ la reconstruction énergétique et numérique pourrait reproduire, à horizon 2027-2030, un schéma de croissance comparable à celui observé après la réunification.

Les risques à surveiller

La probabilité d’une rechute récessive semble limitée mais ces principaux risques pour 2026-2027 sont :

➡️ des retards d’exécution budgétaire, réduisant l’effet multiplicateur ;

➡️ une remontée durable des prix du CO₂ (ETS-2) pesant sur la compétitivité industrielle ;

➡️ des tensions commerciales prolongées avec les États-Unis ou la Chine ;

➡️ une inflation sous-jacente des services plus persistante qu’attendu.

Entre 2025 et 2027, l’Allemagne passera d’une économie en stagnation à une économie en reconstruction. Le cycle sera lent, mais dans un environnement européen dominé par la désinflation et les réformes de compétitivité, l’Allemagne pourrait redevenir, d’ici 2027, un pilier de stabilité.

CONTACTEZ-NOUS !

contact@eavest.com

« Ne doute jamais que tu es précieux, puissant et que tu mérites toutes les chances du monde pour poursuivre tes rêves. »

Hillary CLINTON

né le 26 Octobre 1947

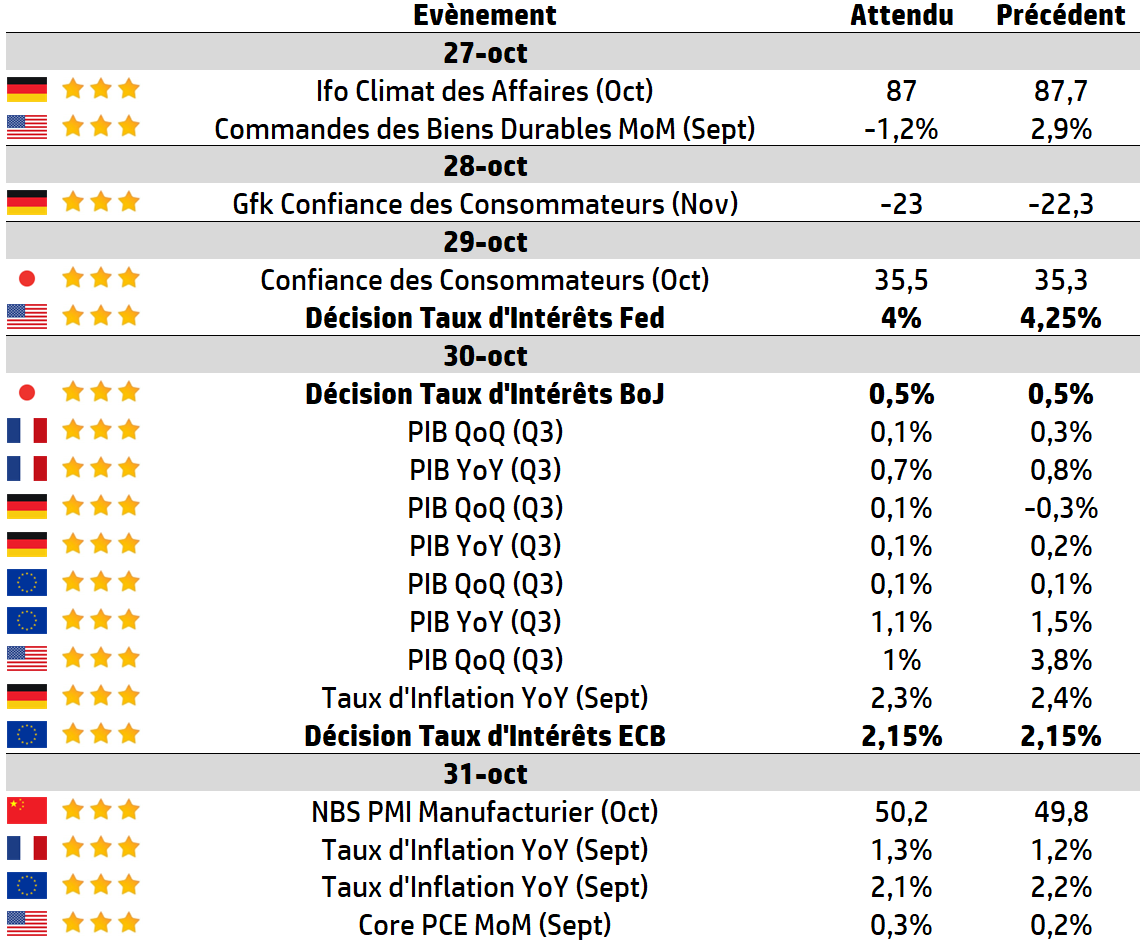

LETTRE HEBDOMADAIRE – 26/10/2025

CETTE SEMAINE

La fin du mois d’octobre s’annonce riche en événements. La Réserve fédérale américaine (Fed) devrait baisser ses taux, tout comme son homologue canadienne, tandis que la Banque du Japon (BoJ) et la Banque centrale européenne (BCE) devraient maintenir leurs taux inchangés. Les chiffres du produit intérieur brut (PIB) du troisième trimestre (T3) pour les États-Unis, la zone euro et l’Allemagne seront également publiés, ainsi que les chiffres mensuels des biens durables.

La saison des résultats aux États-Unis atteint son apogée, avec la publication des résultats de quatre autres sociétés du Magnificent 7, ainsi que des géants pétroliers Exxon et Chevron. En France, c’est au tour de d’ Air Liquide, Airbus, BNP Paribas, Danone etc de publier leurs résultats trimestriels. Au Royaume-Uni, HSBC, Shell, GSK et Standard Chartered seront sur le devant de la scène.

LES CHIFFRES ECONOMIQUES

LES NEWS

|

LES PERFORMANCES

A L’AFFICHE : Le Système Bancaire Français : Mise à Jour

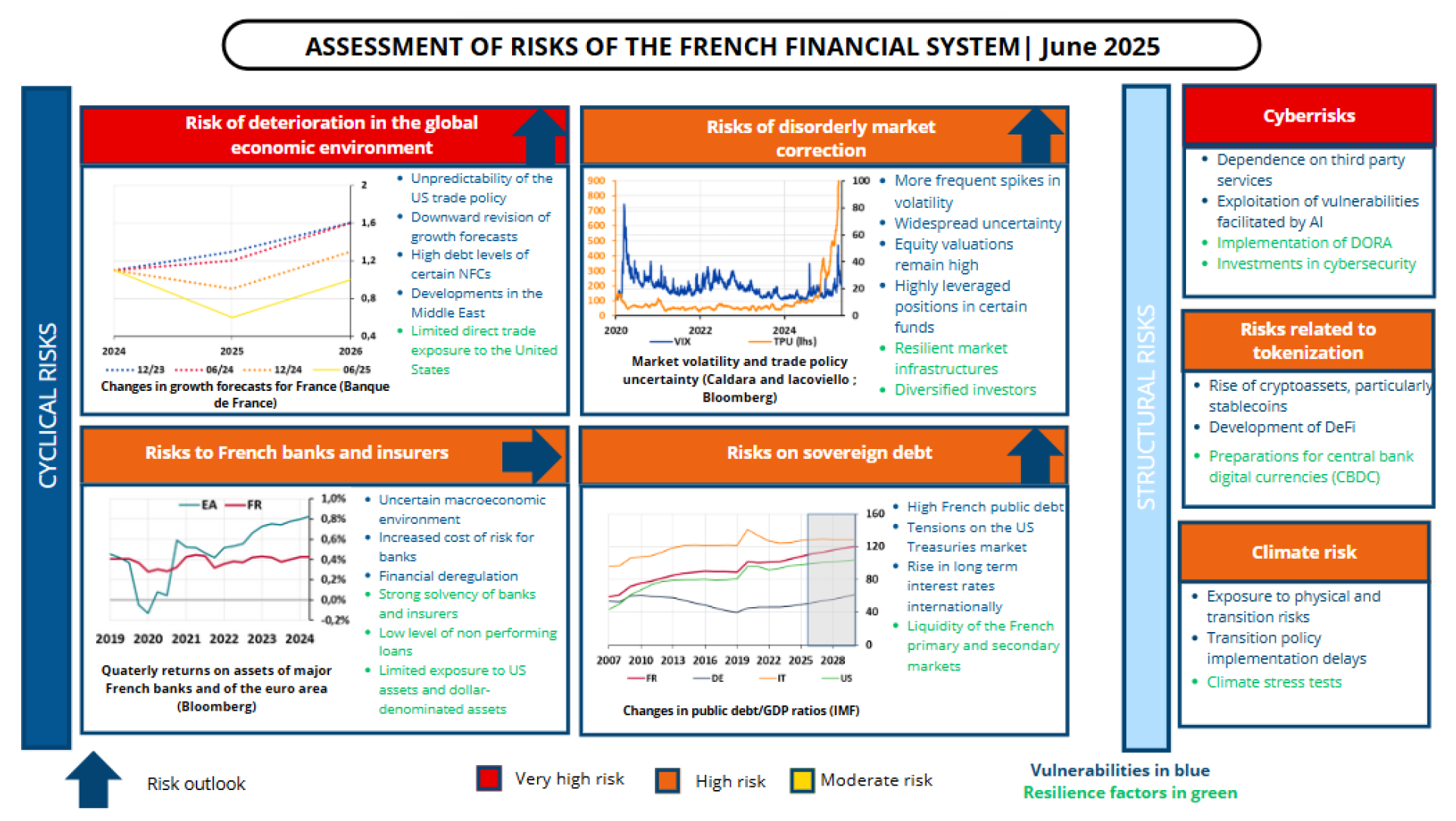

Après un cycle monétaire d’une intensité inédite, le secteur bancaire français aborde l’année 2025 dans un environnement en recomposition : détente graduelle des taux, normalisation du crédit, pressions réglementaires et technologiques accrues.

Les grandes banques françaises — BNP Paribas, Crédit Agricole, BPCE, Société Générale, Crédit Mutuel et La Banque Postale — affichent des résultats 2025 robustes : produit net bancaire agrégé proche de 160 milliards €, ratio CET1 moyen supérieur à 15 %, et un retour sur fonds propres (RoTE) oscillant entre 10 et 12 %.

Mais derrière cette résilience se profile une transformation profonde : la fin du cycle de taux élevés redessine la rentabilité, tandis que la digitalisation, la transition verte et les mutations sociétales redéfinissent le modèle bancaire à l’horizon 2027.

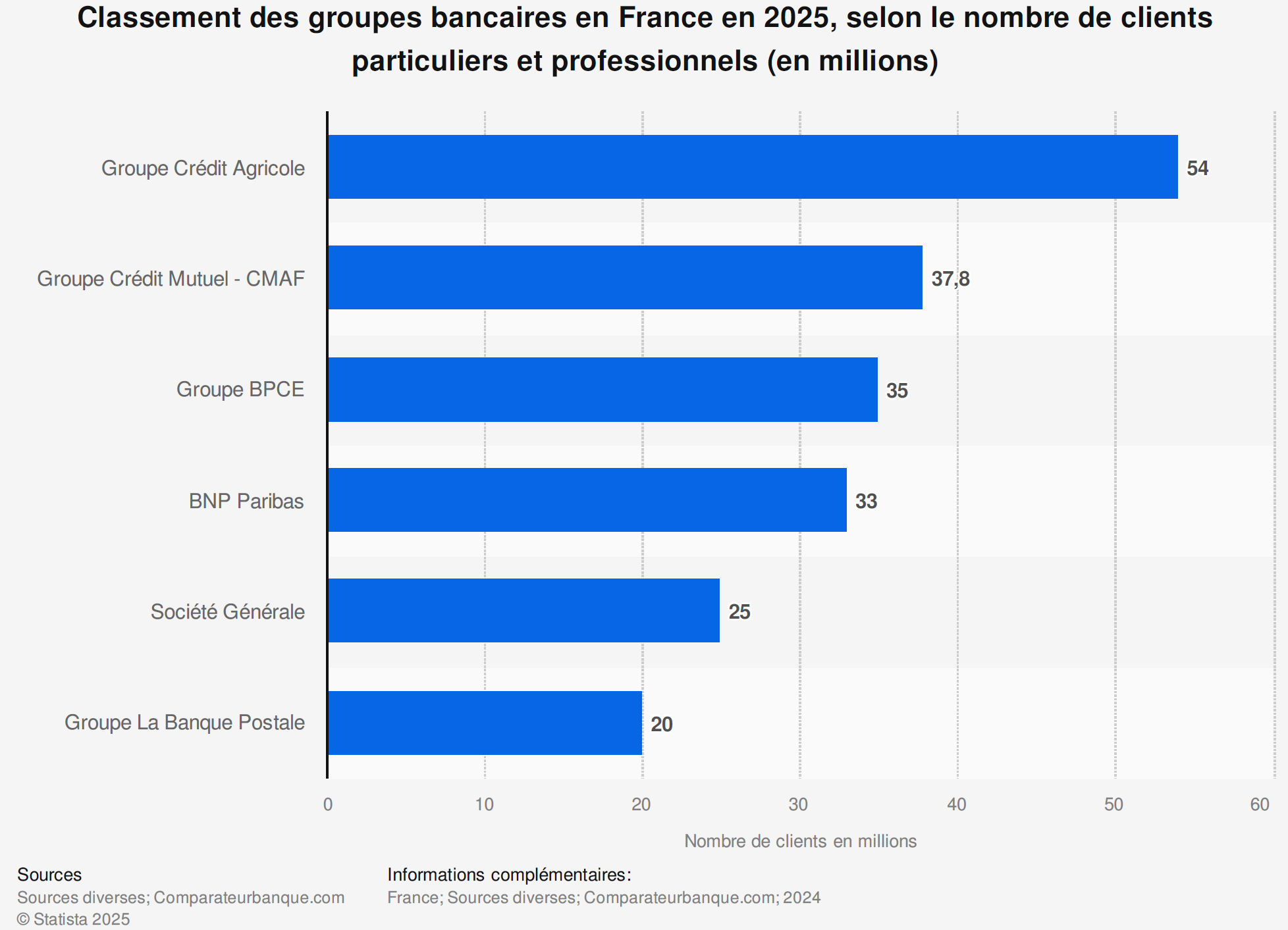

Un marché oligopolistique et universel

Le système français reste dominé par six grands groupes totalisant plus de 90 % des parts de marché. Ces établissements combinent des activités de détail (environ 55 % du PNB), de banque d’investissement (CIB), de gestion d’actifs et d’assurance, formant un modèle universel qui amortit les cycles conjoncturels.

Ce modèle, soutenu par la bancassurance et la mutualisation interne des risques, a permis de traverser sans crise systémique la période 2022-2024, marquée par la remontée brutale des taux et la contraction du crédit.

Des fondamentaux prudentiels solides

Les bilans demeurent robustes :

➡️ CET1 moyen : 15,2 %,

➡️ Ratio de levier 5,3 %,

➡️ LCR > 130 % (ACPR, 2025).

Les stress tests EBA/ECB d’août 2025 montrent qu’en scénario sévère, le ratio CET1 agrégé ne baisserait que de 5,4 points, maintenant la solvabilité au-dessus de 10 %.

Ces chiffres traduisent une solidité structurelle fondée sur la diversification, la forte base domestique d’épargne et la discipline de risque.

Une rentabilité consolidée

L’année 2025 a confirmé la capacité du secteur à stabiliser ses marges et relancer ses revenus :

➡️ BNP Paribas : chiffre d’affaires T2 2025 de 12,6 Md € (+2,5 %), résultat avant impôt 4,6 Md € (+3,1 %) porté par les marchés FICC.

➡️ Crédit Agricole SA : bénéfice net 2,4 Md € au T2 2025, record historique, reprise du logement et forte activité de bancassurance.

➡️ BPCE : PNB S1 2025 +11 %, amélioration du cost-to-income à 67 %.

➡️ Société Générale : après la réorganisation de son réseau (fusion avec Crédit du Nord), maintien d’un RoTE proche de 9,5 %, avec une trajectoire de redressement confirmée.

Globalement, les revenus de marché, la reprise des commissions et le rebond du crédit compensent la stagnation de la marge nette d’intérêt (MNI).

Selon Fitch Ratings (juin 2025), la rentabilité devrait légèrement s’améliorer d’ici la fin de l’exercice, portée par la baisse des coûts et la maîtrise du risque.

Coût du risque et solvabilité maîtrisés

Le coût du risque reste contenu : environ 22 points de base en moyenne, malgré quelques tensions sur l’immobilier commercial et certaines PME industrielles. Les portefeuilles demeurent sains : taux de défaut historiquement bas, faible exposition aux actifs risqués, et provisionnement prudent.

La politique monétaire : vers un nouvel équilibre

Après onze hausses consécutives, la BCE a amorcé une détente en juin 2024, ramenant le taux de dépôt à 2,00 %, avant un statu quo en septembre.

Ce cycle de normalisation profite graduellement aux banques françaises, mais l’effet est asymétrique : la plupart des encours de crédit étant à taux fixe, la reconstitution des marges d’intérêt s’étale sur plusieurs années.

En parallèle, les passifs (comptes sur livret, dépôts rémunérés) continuent de peser sur les coûts.

Reprise progressive du crédit

Après la forte contraction de 2023-2024, le crédit montre des signes de redémarrage :

➡️ Immobilier résidentiel : production de nouveaux prêts +20 % T2 2025 (Banque de France), profitant de la baisse des taux de marché et de l’assouplissement du HCSF.

➡️ Entreprises : reprise portée par la transition énergétique et les exportations.

➡️ Consommation : progression soutenue (+5 %) grâce à la désinflation et à la hausse du revenu réel.

Cette reprise demeure toutefois fragile : les marges sur prêts restent serrées et la concurrence inter-banques intense.

L’efficience opérationnelle, un chantier prioritaire

Le coefficient d’exploitation moyen reste élevé (66 % contre 58 % en Europe). Les plans de rationalisation se multiplient :

➡️ Société Générale : 1,7 Md € d’économies brutes visées d’ici 2026.

➡️ BNP Paribas : relance de la rentabilité de la banque de détail française (ROE cible > 17 % d’ici 2028).

➡️ Mutualisation des réseaux et des DAB entre grands groupes, automatisation du back-office, intelligence artificielle pour la conformité et la gestion de risque.

Le tournant numérique et les paiements

La révolution du paiement se poursuit :

➡️ Plus de 800 Md € de paiements par carte en 2024 (+9 %), explosion du sans contact et des wallets mobiles.

➡️ Consolidation du marché des néobanques, avec la fermeture de Ma French Bank en 2025.

➡️ Les banques capitalisent sur la donnée client et les commissions de service, renforçant la part du fee-income dans leurs revenus totaux (désormais > 35 %).

L’impératif climatique et réglementaire

Les analyses de l’ACPR et de la Banque de France sur le repricing climatique (juin 2025) confirment l’exposition croissante des portefeuilles aux risques de transition.

L’intégration du climat dans les modèles internes devient une exigence du pilier 2 de Bâle III finalisé.

Les banques françaises intensifient le financement de projets « verts » et la publication d’indicateurs de durabilité, tout en restant exposées aux coûts de conformité liés à DORA, CRR3/CRD6 et ESG.

L’année 2025 marque le retour à une rentabilité soutenable pour le secteur bancaire français, mais sans euphorie.

Les groupes nationaux entrent dans une phase de normalisation stratégique : ils ne sont plus en mode survie face à la remontée des taux, mais en quête d’un nouveau modèle durable, fondé sur la digitalisation, la maîtrise du risque, l’efficience et la durabilité.

D’ici 2027, le secteur ne sera plus évalué seulement à l’aune de sa robustesse prudentielle, mais de sa capacité à créer de la valeur dans un environnement de taux modérés et à canaliser l’épargne vers l’investissement durable.

Dans ce contexte, la France devrait rester l’un des systèmes bancaires les plus solides d’Europe : résilient par sa base d’épargne, compétitif par sa bancassurance, et désormais tourné vers une croissance verte et digitale.

CONTACTEZ-NOUS !

contact@eavest.com

« Le progrès n’est pas dans la découverte seule, mais dans la manière dont l’humanité s’en empare. »

Auguste LUMIERE

né le 19 Octobre 1862

LETTRE HEBDOMADAIRE – 19/10/2025

CETTE SEMAINE

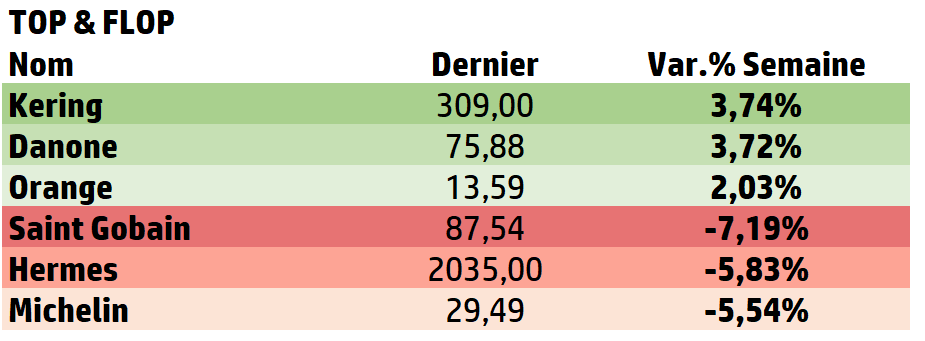

Une bonne moitié du CAC40 dont les stars du luxe Hermes et Kering, les équipementiers automobiles Forvia et Michelin publieront leurs résultats. Aux USA les entreprises technologiques US dominent la semaine. Netflix, Tesla et Amazon constituent la première vague des membres à forte capitalisation du Magnificent 7, mais d’autres entreprises comme le géant pétrolier Halliburton et l’entreprise de défense Lockheed publient également leurs résultats. Au Royaume-Uni, Unilever et InterContinental Hotels, entre autres, publient leurs résultats commerciaux.

Le PIB Chinois et les données sur l’inflation, au Royaume-Uni, au Japon et aux États-Unis seront également publiées, ces dernières ayant été retardées en raison de la fermeture du gouvernement. La prochaine décision de la Réserve fédérale (Fed) est prévue dans un peu plus d’une semaine, ce rapport devrait donc jouer un rôle clé dans les délibérations du comité de la Fed.

LES CHIFFRES ECONOMIQUES

LES NEWS

|

LES PERFORMANCES

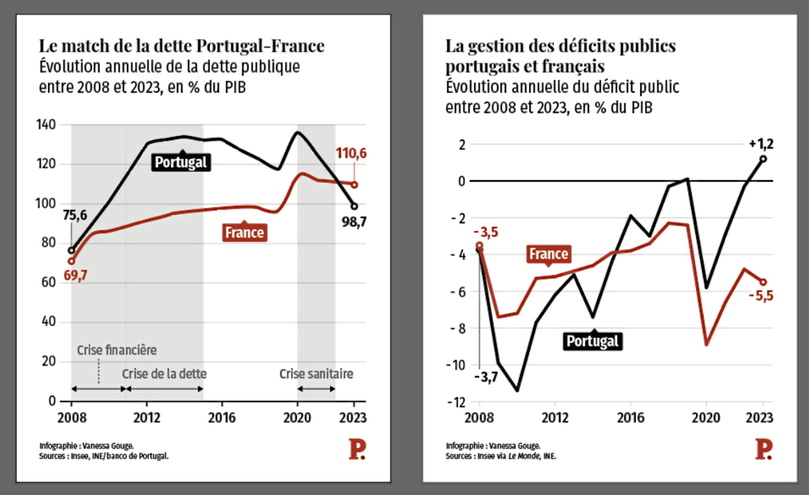

A L’AFFICHE : Le Redressement Economique

du Portugal

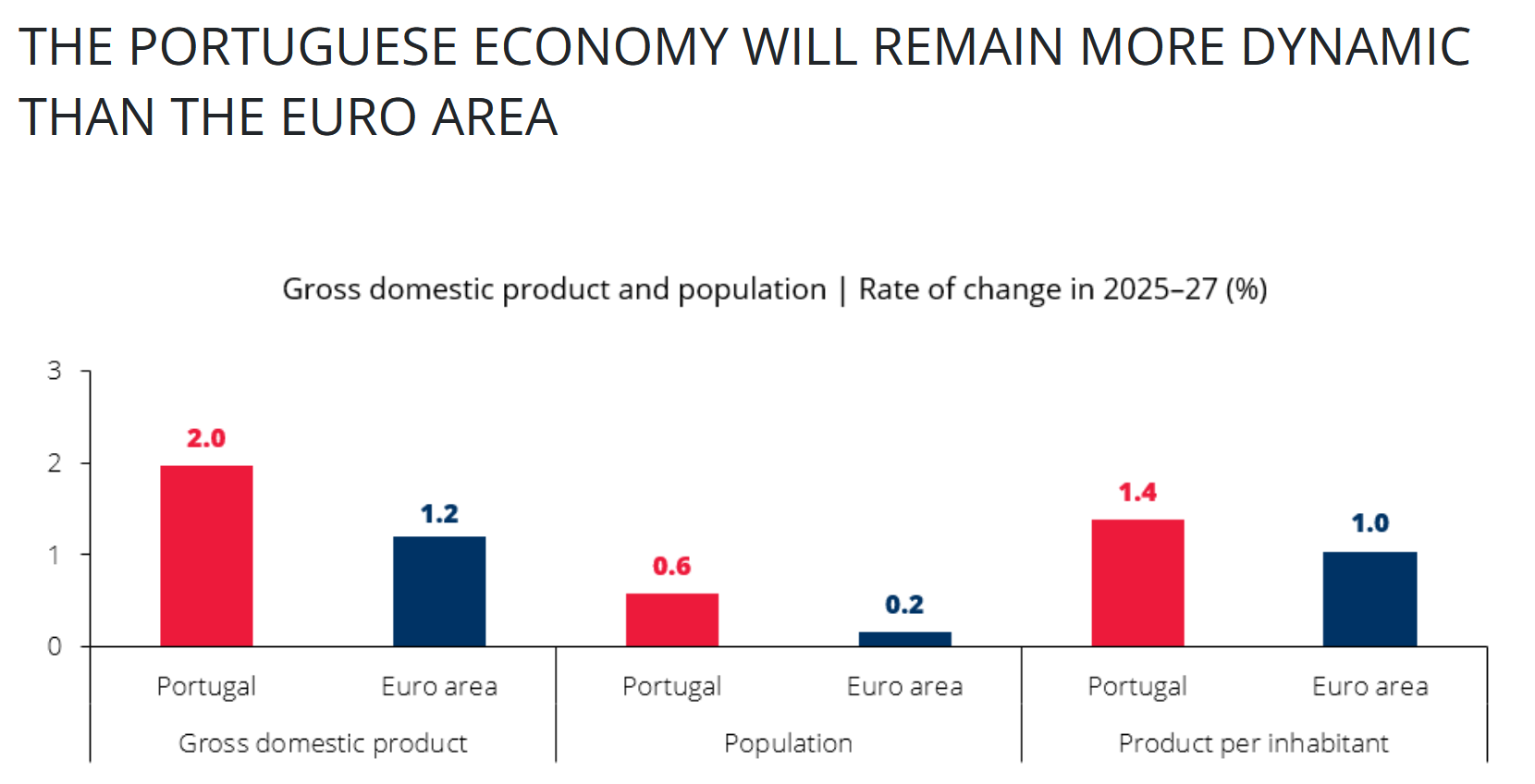

Longtemps perçu comme l’un des maillons faibles de la zone euro, le Portugal incarne désormais un exemple de redressement économique salué dans toute l’Europe.

À la suite de la crise de la dette souveraine des années 2010, qui avait conduit le pays au bord de la faillite et sous la tutelle de la « troïka » (BCE, FMI, Commission européenne), le Portugal a su rétablir la confiance, assainir ses comptes publics et transformer la structure même de son économie.

En 2025, alors que la plupart des grandes économies européennes affrontent une croissance ralentie et des déficits persistants, le Portugal affiche un excédent budgétaire supérieur à 3 % du PIB, une dette publique en dessous de 100 % du PIB, et une croissance résiliente avoisinant 2 %.

Comment ce petit pays de dix millions d’habitants est-il parvenu à une telle métamorphose ?

De la crise de la dette au sursaut national : les années de rigueur et de réformes (2011–2015)

Le Portugal a connu, entre 2011 et 2014, l’une des plus graves crises économiques de son histoire contemporaine.

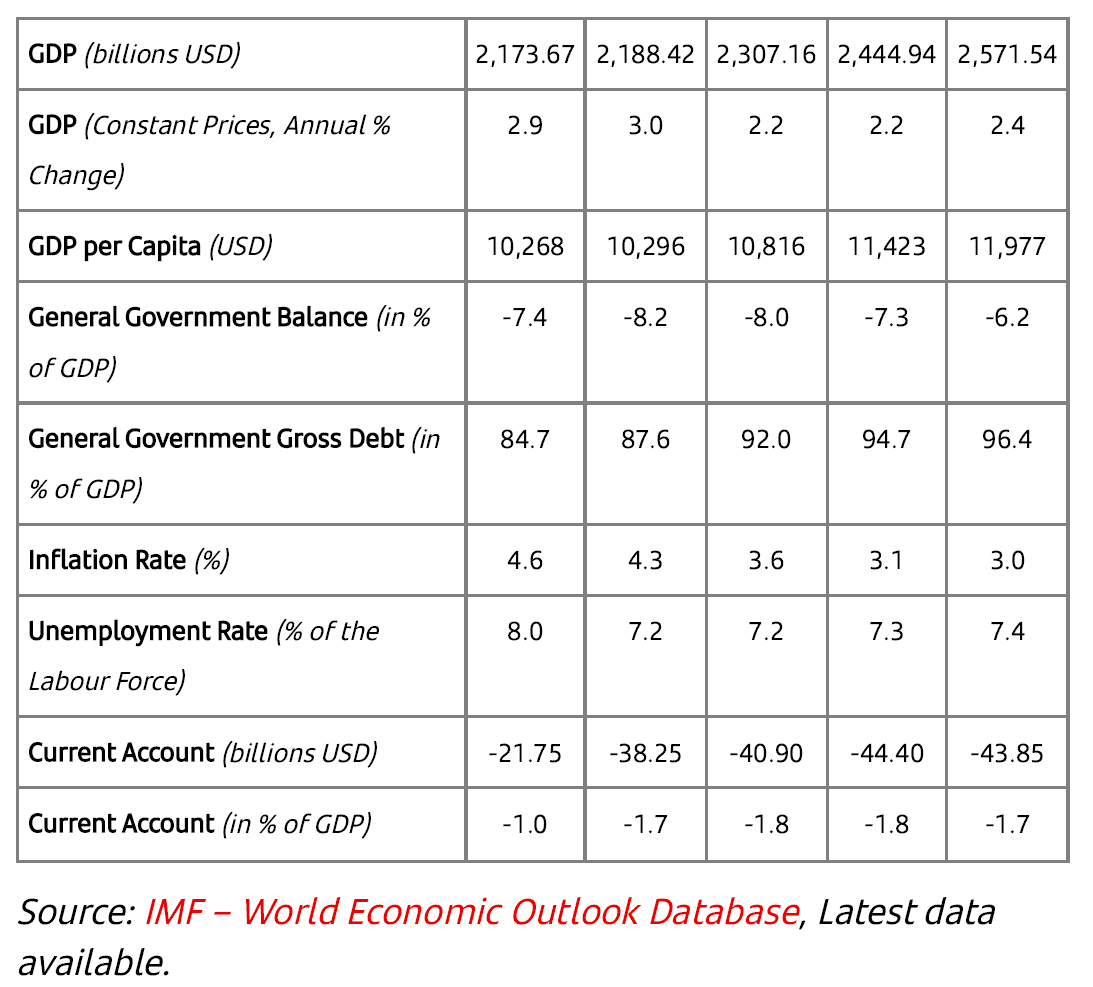

Endetté à hauteur de 130 % du PIB, avec un déficit budgétaire de 7,4 % et un chômage dépassant 15 %, le pays dut accepter un plan de sauvetage de 78 milliards € en échange d’un programme de rigueur sans précédent.

Les réformes imposées furent drastiques :

➡️ privatisations massives (Energias de Portugal, ANA Aéroports, Banque publique Caixa) ;

➡️ hausse des impôts (TVA portée à 23 %, IR augmenté de près de 40 %) ;

➡️ suppression du 13ᵉ et 14ᵉ mois pour les fonctionnaires, gel des salaires et non-remplacement d’un départ à la retraite sur deux ;

➡️ réduction de 10 % des effectifs publics et allongement du temps de travail à 40 heures.

Cette période, d’une rigueur exceptionnelle, a profondément marqué la société portugaise.

Mais elle a permis de restaurer la crédibilité financière du pays et de regagner la confiance des marchés.

À partir de 2015, le Portugal engage une inflexion :

➡️ la politique d’austérité cède progressivement la place à une stratégie de relance inclusive, axée sur le soutien à la demande intérieure et la montée en gamme productive.

➡️ Hausse du salaire minimum, revalorisation des retraites modestes, élargissement des minima sociaux et création d’un tarif social de l’énergie témoignent d’une volonté de réconcilier discipline budgétaire et cohésion sociale.

Le redressement économique et social : les fondements d’une croissance résiliente (2016–2025)

Une trajectoire macroéconomique exemplaire avec des résultats spectaculaires.

➡️ Entre 2014 et 2025, la dette publique est passée de 130 % à 99 % du PIB, tandis que le pays enregistre deux années consécutives d’excédents budgétaires.

➡️Le taux de chômage s’est établi à 6,2 % en 2025, son plus bas niveau depuis quinze ans, et l’inflation s’est stabilisée autour de 2 %, conforme à l’objectif de la BCE.

➡️ Le PIB continue de progresser à un rythme solide : +1,9 % en 2025 selon le Boletim Económico du Banco de Portugal, après +2,1 % en 2024 et une prévision de +2,2 % pour 2026.

➡️ Cette croissance repose avant tout sur la demande interne, soutenue par la vigueur du marché du travail et la progression du revenu disponible des ménages (+8,5 % sur un an).

➡️ Le taux d’épargne atteint 12,6 % du revenu, un record depuis 2003, et permet une consommation stable malgré la prudence des ménages.

L’autre moteur du redressement est l’investissement.

Grâce au Plan de Relance et de Résilience (PRR) financé par la Commission européenne, le Portugal bénéficie de 16,3 milliards € de subventions et 5,9 milliards € de prêts, soit 7,7 % du PIB.

Ce plan vise à accélérer la transition écologique et numérique (42 % pour le climat, 21 % pour le digital) et à renforcer la compétitivité à travers plus de 2,8 milliards € consacrés à la recherche et à l’innovation.

Près de 3,7 % du PIB d’investissements publics sont ainsi déployés sur 2025–2026.

Cette dynamique favorise l’essor de nouveaux secteurs :

➡️ énergies renouvelables (notamment hydrogène vert) ;

➡️ technologies de l’information et du digital ;

➡️ industrie automobile et aéronautique ;

➡️ textile et design haut de gamme.

Le système financier, renforcé et recapitalisé, alimente le crédit à l’économie dans un environnement de taux redevenus favorables.

L’emploi atteint en 2025 son plus haut niveau depuis 2011, avec une croissance de +2,9 % des effectifs. Les créations proviennent du tourisme, des services techniques, de la recherche et du conseil.

En parallèle, le marché immobilier reste bouillonnant : le prix moyen au m² a augmenté de 17,2 % sur un an, tiré par l’afflux d’investisseurs étrangers et la rareté de l’offre.

Le gouvernement tente d’y répondre par une politique de logement social et étudiant incluse dans le PRR.

|

Un modèle européen de discipline et d’équilibre

Le Portugal est aujourd’hui considéré comme un modèle d’équilibre macroéconomique. Son succès repose sur une combinaison inédite de rigueur budgétaire, réformes structurelles, politiques sociales progressistes et vision stratégique à long terme.

Loin de se limiter à la réduction des déficits, la stratégie portugaise a consisté à restaurer la confiance collective : confiance des investisseurs dans la soutenabilité des finances publiques, confiance des ménages dans la stabilité de l’emploi et confiance de l’Union européenne dans la capacité du pays à se moderniser.

Loin de se limiter à la réduction des déficits, la stratégie portugaise a consisté à restaurer la confiance collective : confiance des investisseurs dans la soutenabilité des finances publiques, confiance des ménages dans la stabilité de l’emploi et confiance de l’Union européenne dans la capacité du pays à se moderniser.

Dans son ouvrage Portugal in the 21st Century, l’économiste Susana Peralta souligne que cette réussite repose sur trois piliers : ➡️ une économie des services ouverte et compétitive ; ➡️ un État social modernisé, capable de concilier efficacité et équité ; ➡️ une identité européenne assumée, catalyseur de stabilité et d’investissement.

Le Portugal a su se transformer sans renier sa cohésion sociale, contrairement à d’autres pays du Sud de l’Europe. La prudence budgétaire a été perçue non comme une fin en soi, mais comme un moyen de garantir la souveraineté économique et la justice sociale.

Ainsi, le « miracle portugais » n’est pas un hasard : il résulte d’une volonté politique constante, d’un usage judicieux des fonds européens et d’un consensus national autour du redressement. |

CONTACTEZ-NOUS !

contact@eavest.com

« La foi n’est pas le contraire

de la raison.

C’est la confiance en quelque chose que la raison ne peut pas totalement prouver. »

Kirk CAMERON

né le 12 Octobre 1970

LETTRE HEBDOMADAIRE – 12/10/2025

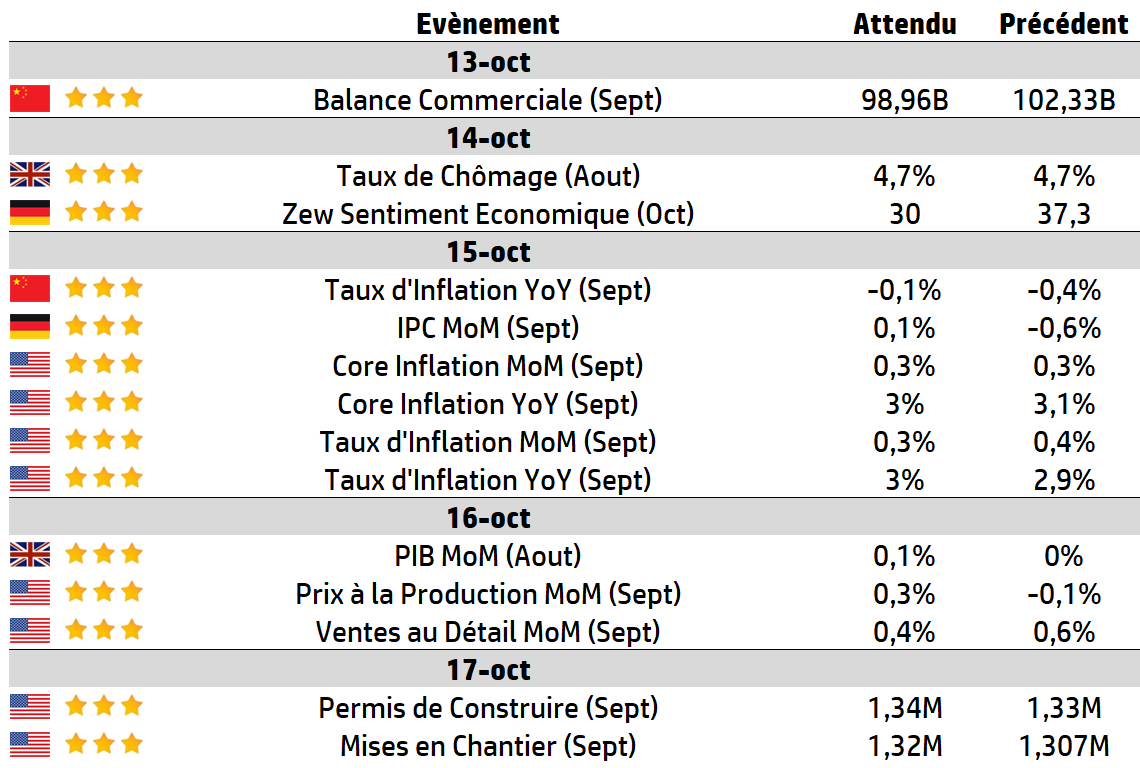

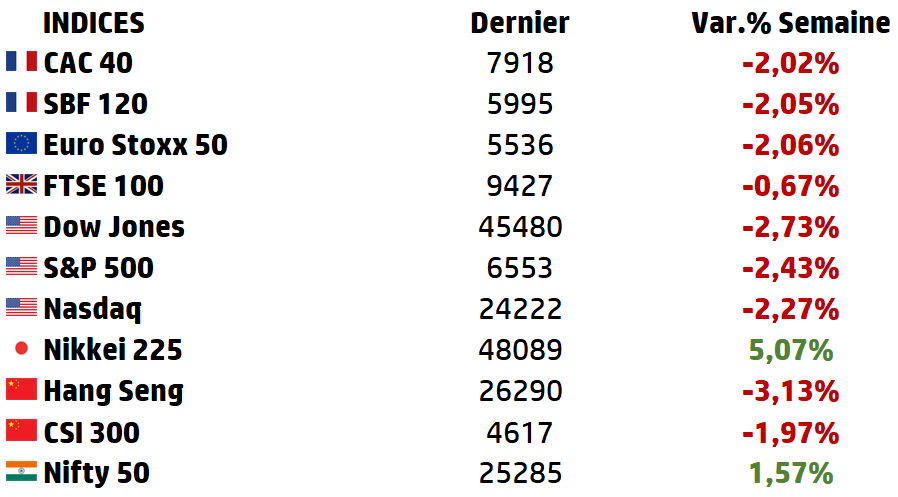

CETTE SEMAINE

Alors que les marchés boursiers américains atteignent de nouveaux records, la saison des résultats financiers aux États-Unis et en France démarre véritablement cette semaine.

Aux USA, sont attendues les publications des chiffres du troisième trimestre (T3) des banques et en France, entre autres, celles de, LVMH, Danone, Essilor. Les données sur les entreprises britanniques sont également nombreuses, notamment celles du constructeur immobilier Bellway, de la société minière Rio Tinto et de l’opérateur hôtelier Whitbread.

Les chiffres importants de l’inflation américaine seront toujours publiés cette semaine malgré la fermeture des services publics, mais les chiffres hebdomadaires des demandes d’allocations chômage devraient être retardés.

Enfin, l’indice Zew Allemand, sera attentivement scruté après les mauvais chiffres de production industrielle publiés la semaine dernière.

LES CHIFFRES ECONOMIQUES

LES NEWS

|

LES PERFORMANCES

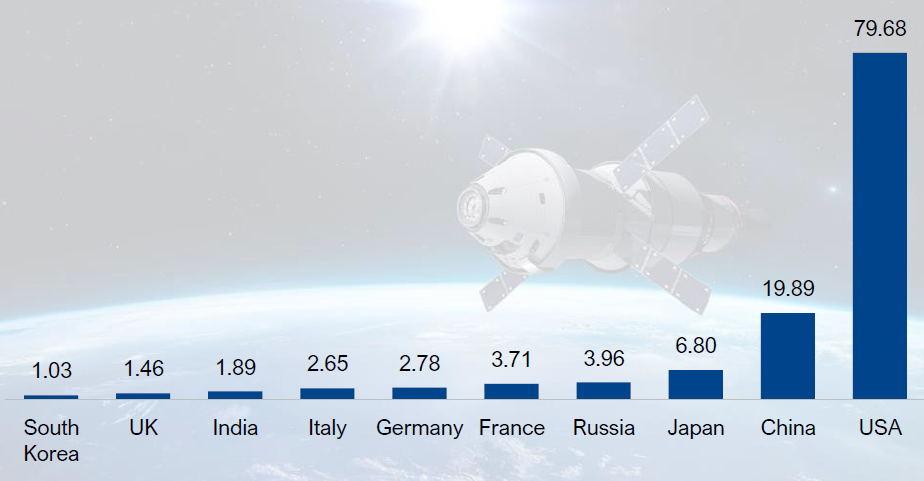

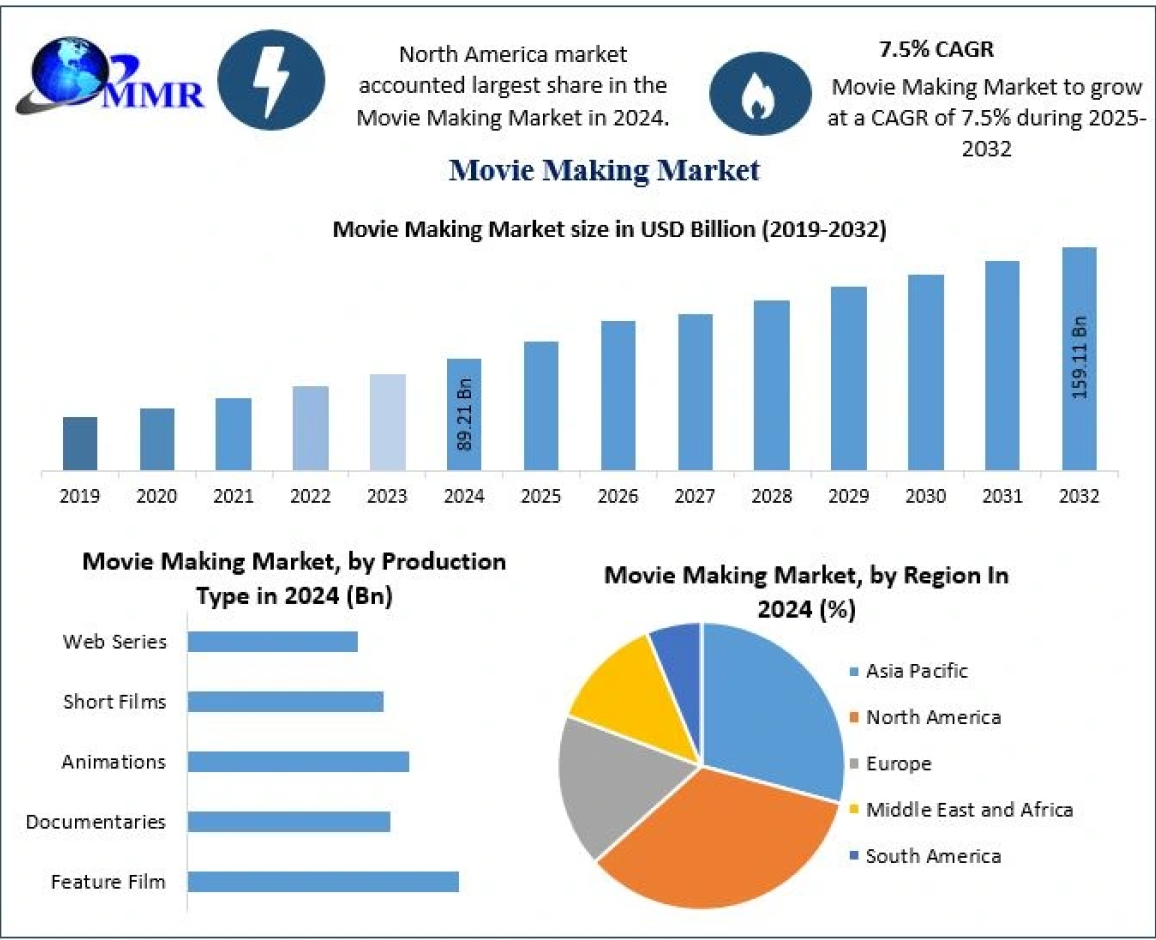

A L’AFFICHE : L’Industrie Spatiale Mondiale

L’économie spatiale n’est plus un domaine réservé aux grandes agences nationales ou aux programmes militaires : elle constitue désormais un pilier de la croissance technologique mondiale. Portée par la révolution du New Space, la baisse spectaculaire des coûts de lancement et l’explosion de la demande en connectivité, observation terrestre et services de données, l’industrie spatiale est entrée dans une nouvelle ère, à la fois industrielle et numérique.

Entre 2024 et 2025, le marché spatial mondial a atteint une valeur estimée entre 600 et 613 milliards de dollars (Md$), selon la Space Foundation et Payload Space, en croissance annuelle de près de +8 %, confirmant son statut de secteur stratégique à la fois pour la souveraineté des États et pour l’innovation économique. Les prévisions convergent vers un franchissement du millier de milliards (1 000 Md$) avant 2033, voire 1 800–2 000 Md$ à l’horizon 2040, selon PwC.

Une industrie à double nature : entre puissance publique et expansion commerciale

Historiquement, le spatial s’est construit autour des grandes agences (NASA, ESA, CNES, CNSA, Roscosmos, JAXA), soutenues par des budgets étatiques colossaux.

En 2024, les dépenses publiques mondiales liées à l’espace ont atteint environ :

➡️135 milliards de dollars, dont près de 80 milliards pour les seuls États-Unis, 20 milliards pour la Chine et environ 7 milliards pour le Japon.

Ces montants reflètent la montée en puissance du spatial comme composante essentielle de la sécurité nationale : communications sécurisées, observation, navigation, renseignement ou défense anti-satellite.

➡️ L’Europe, via l’ESA et ses États membres, renforce également ses ambitions autour de programmes structurants : Ariane 6, Galileo (positionnement) et Copernicus (observation). La Commission européenne plaide désormais pour une autonomie stratégique spatiale, condition de sa compétitivité technologique face aux États-Unis et à la Chine.

Si l’impulsion publique reste décisive, la dynamique de croissance est désormais dominée par le privé.

En 2024, près de 78 % des revenus spatiaux provenaient d’acteurs commerciaux, un record historique.

➡️ L’émergence de SpaceX, Rocket Lab, OneWeb, Planet Labs ou Spire Global illustre cette transition vers un modèle d’innovation rapide, porté par le capital-risque et la miniaturisation des technologies.

➡️ Les coûts de lancement ont chuté de plus de 90 % en vingt ans, faisant exploser le nombre de satellites mis en orbite : plus de 3 700 satellites devraient être lancés chaque année d’ici 2030, contre à peine 200 au début des années 2010.

Le New Space a ainsi ouvert la voie à un modèle où les entreprises privées assurent la majeure partie des services orbitaux, tout en demeurant étroitement liées aux agences publiques par les contrats gouvernementaux.

Une segmentation sectorielle marquée par la domination des services et de la donnée

Le segment amont (construction de satellites, lanceurs, stations au sol) représente environ 35 % de la valeur totale du secteur.

➡️ En 2024, la planète a connu un record de 261 lancements, dont plus de la moitié réalisés par SpaceX. Les nouveaux lanceurs Vulcan, New Glenn et Ariane 6 marquent l’entrée dans une ère de réutilisation et de rationalisation industrielle.

➡️ Le marché de la fabrication et des services de lancement est évalué à 6–7 milliards de dollars aujourd’hui et pourrait dépasser 10 milliards d’ici 2030, tiré par la multiplication des constellations. Si les méga-constellations (Starlink, Kuiper, OneWeb) dominent les volumes, les satellites lourds (>500 kg) concentrent environ 70 % de la valeur économique.

Le cœur de la croissance réside dans l’aval, c’est-à-dire les applications et services dérivés des infrastructures orbitales : connectivité, navigation (PNT), observation, traitement de données.

➡️ Le marché du satellite de communication (SatCom) atteignait 93,7 Md$ en 2024 et pourrait dépasser 210 Md$ en 2033 (+9,4 %/an).

➡️L’observation de la Terre (EO) passera de 6,8 Md$ à 13,6 Md$ (+8 %/an), portée par la demande en suivi climatique, agricole et assurantiel.

➡️ Les services d’analytique et logiciels pèsent déjà près de 45 % de la valeur des solutions EO commerciales.

L’intégration de l’IA, du cloud et des jumeaux numériques transforme l’espace en source de données structurantes pour l’économie numérique. Dans ce contexte, des acteurs comme Palantir, Planet Labs ou BlackSky développent des plateformes de traitement en temps réel des images et des signaux spatiaux.

|

CONTACTEZ-NOUS !

contact@eavest.com

« L’espoir n’est pas la conviction que quelque chose aura une issue favorable, mais la certitude que cela a un sens, quoi qu’il advienne.»

Václav Havel

né le 5 Octobre 1936

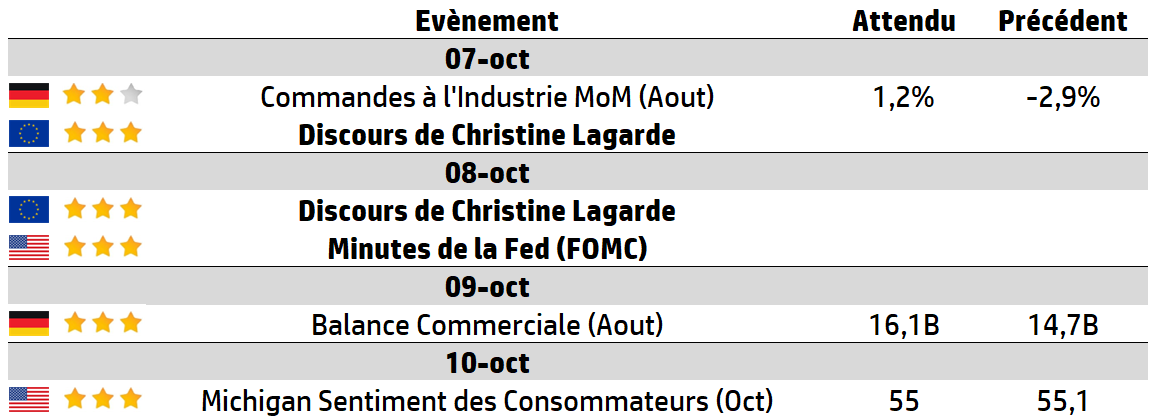

LETTRE HEBDOMADAIRE – 05/10/2025

CETTE SEMAINE

Le shutdown du gouvernement américain se poursuit, mais la semaine prochaine marquera le début de la saison des résultats avec la publication des derniers chiffres de Delta Air Lines. BlackRock suivra, puis les banques américaines publieront leurs rapports la semaine prochaine.

Au Royaume-Uni, le géant pétrolier Shell publiera ses résultats pour le troisième trimestre (T3), qui seront particulièrement attendus compte tenu de la récente faiblesse des prix du pétrole et de la décision de l’Organisation des pays exportateurs de pétrole et de ses alliés (OPEP+) de continuer à augmenter leur production.

LES CHIFFRES ECONOMIQUES

LES NEWS

|

LES PERFORMANCES

A L’AFFICHE : Le Secteur des Editeurs de Logiciel Entreprise

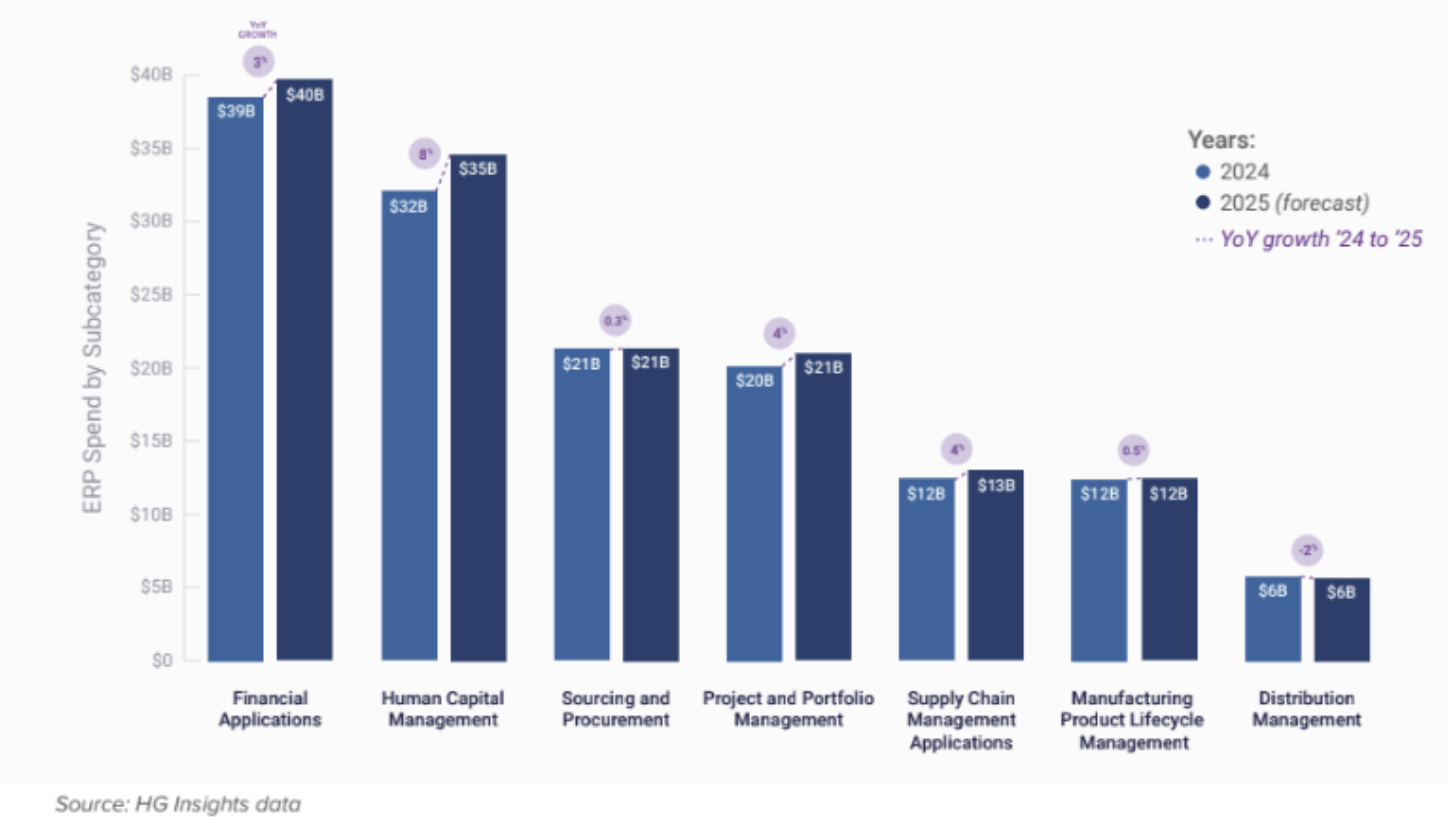

Le secteur des applications d’entreprise, qui regroupe l’ERP, le CRM, la gestion des ressources humaines (HCM), la supply chain digitale (SCM), l’analytics et les plateformes cloud, constitue aujourd’hui l’un des piliers de la transformation numérique mondiale.

Les organisations publiques et privées, qu’il s’agisse de grands groupes industriels, de banques, de distributeurs ou d’acteurs de la santé, ont désormais recours à ces logiciels pour automatiser leurs processus, fiabiliser leurs données et accélérer la prise de décision.

Le marché, où se distinguent des acteurs comme SAP, Oracle, Microsoft, Salesforce ou Workday, connaît une dynamique exceptionnelle, à la fois en volume et en rythme de croissance. Pourtant, cette expansion, tirée par le cloud et l’intelligence artificielle, se heurte également à des contraintes de coûts, de souveraineté et de concurrence accrue.

Un marché en expansion rapide

La première caractéristique de ce secteur est sa croissance soutenue. En 2024, la taille du marché mondial des applications d’entreprise s’élève à environ 263,8 milliards de dollars.

➡️ Selon les projections, il devrait plus que doubler pour atteindre 517,3 milliards de dollars en 2030, soit un taux de croissance annuel moyen supérieur à 12 %.

➡️ D’autres estimations prolongées jusqu’en 2034 confirment cette tendance, avec une projection à 761,7 milliards de dollars et un rythme de croissance proche de 11,7 % par an.

Ces chiffres illustrent l’attractivité d’un marché qui, après le doublement des dépenses logicielles mondiales entre 2020 et 2024 (de 529 milliards à plus de 1 100 milliards de dollars), continue de bénéficier d’une expansion structurelle, nourrie par les investissements numériques massifs des entreprises.

La dynamique n’est toutefois pas homogène.

➡️ Le cœur historique de l’ERP, centré sur la finance, la logistique et la production, progresse de manière plus modérée, autour de 5 à 6 % par an.

➡️ En revanche, les segments les plus récents, en particulier le Cloud ERP, le CRM et le HCM, connaissent des croissances à deux chiffres. Le marché du Cloud ERP, par exemple, est estimé entre 58 et 88 milliards de dollars en 2024 et devrait croître à un rythme annuel supérieur à 14 %, reflet d’un mouvement massif de migration des systèmes traditionnels vers le SaaS.

➡️De même, le segment des solutions RH, évalué à 59 milliards de dollars en 2024, affiche une croissance annuelle moyenne de 11,7 %, portée par la digitalisation des processus de gestion des talents et par la pénurie mondiale de main-d’œuvre qualifiée.

Segmentation fonctionnelle et déploiement

L’analyse du marché par grandes familles logicielles montre une structure équilibrée, mais dominée par deux piliers.

➡️ L’ERP représente en 2024 plus de 29 % du marché des applications, constituant le socle des systèmes d’information des organisations.

➡️ Le CRM suit de près avec une part de 26 %, reflet de l’importance stratégique accordée à la relation client dans un contexte de concurrence accrue et de personnalisation des services.

➡️ Viennent ensuite les solutions d’analytics et de business intelligence, qui répondent à la demande croissante de pilotage en temps réel, et les suites de supply chain, indispensables à l’heure où la résilience logistique est devenue un enjeu majeur.

À cette segmentation fonctionnelle s’ajoute un clivage fondamental en termes de déploiement.

➡️ En 2024, plus de la moitié du marché (environ 55 %) repose déjà sur des solutions cloud, contre une minorité encore déployée on-premises. Le cloud est non seulement majoritaire en flux, mais aussi le vecteur de croissance le plus rapide, avec un rythme projeté proche de 14 % par an entre 2025 et 2034.

Ce basculement reflète la préférence croissante des entreprises pour les modèles de consommation flexibles, qui réduisent les investissements initiaux et offrent une évolutivité immédiate.

|

CONTACTEZ-NOUS !

contact@eavest.com

« Lorsque vous voyez un homme de valeur, cherchez à lui ressembler. Quand vous voyez un homme dépourvu de valeur, examinez vous vous-même. »

Confucius

né le 28 Septembre 551 av J.-C

LETTRE HEBDOMADAIRE – 28/09/2025

CETTE SEMAINE

Les chiffres de l’emploi aux États-Unis domineront l’actualité cette semaine, avec la publication du rapport ADP, des chiffres mensuels JOLTS, des demandes hebdomadaires d’allocations chômage, puis des emplois non agricoles (NFP) vendredi. Même les indices des directeurs d’achat (PMI) de l’ISM seront surveillés afin de voir si les sous-indices de l’emploi fournissent des informations supplémentaires.

Les résultats intermédiaires de Tesco et le dernier rapport trimestriel de Nike seront les temps forts de la semaine en matière d’actualités corporate.

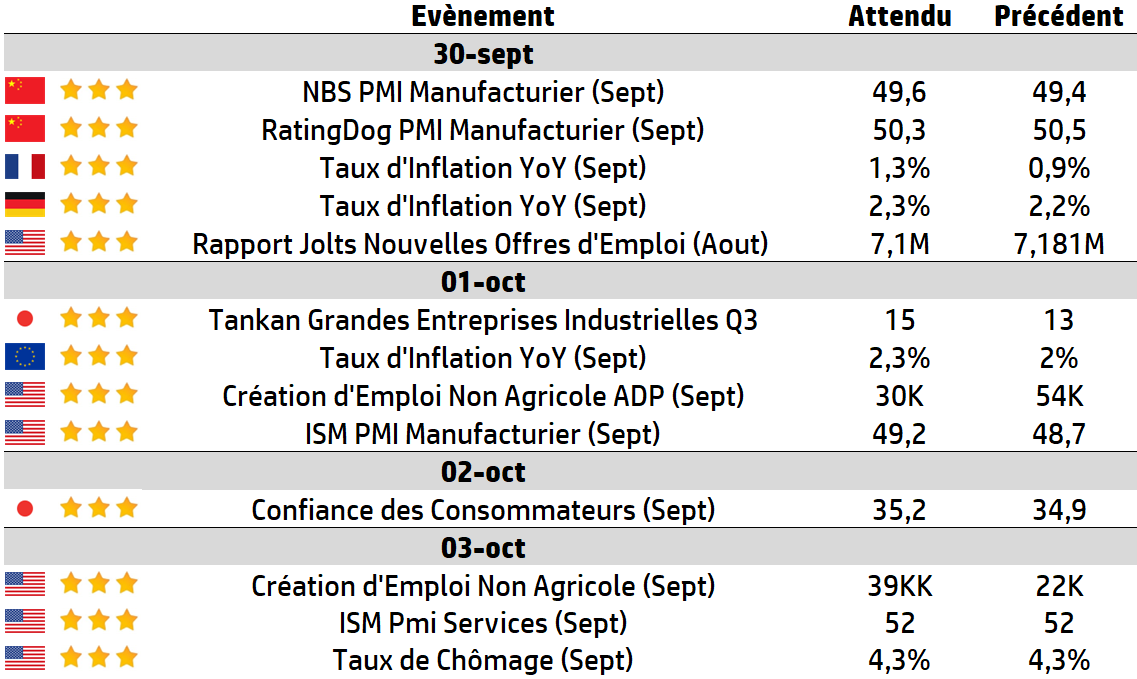

LES CHIFFRES ECONOMIQUES

LES NEWS

|

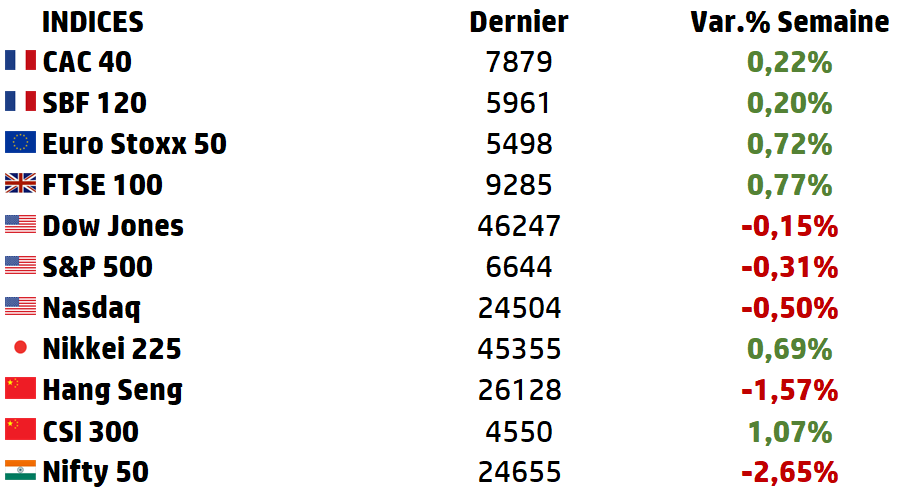

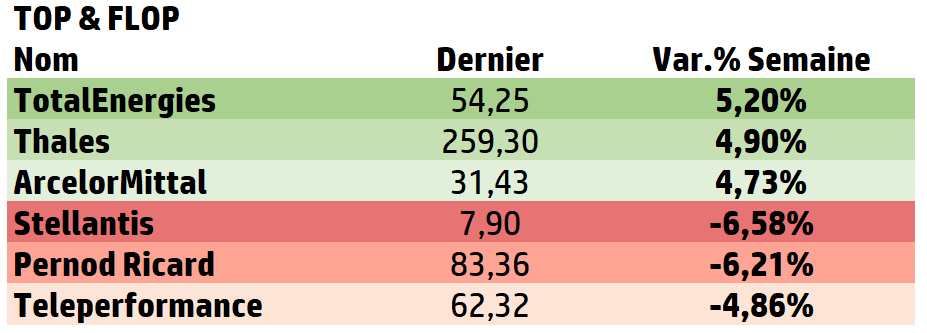

LES PERFORMANCES

A L’AFFICHE : Le Secteur Mondial

des Equipementiers Telecom

Les équipements de réseaux télécoms représentent l’infrastructure invisible mais essentielle de l’économie numérique mondiale. Routeurs, commutateurs, antennes 5G, systèmes optiques et solutions logicielles assurent la transmission des données, la connectivité des entreprises et l’accès des particuliers à Internet.

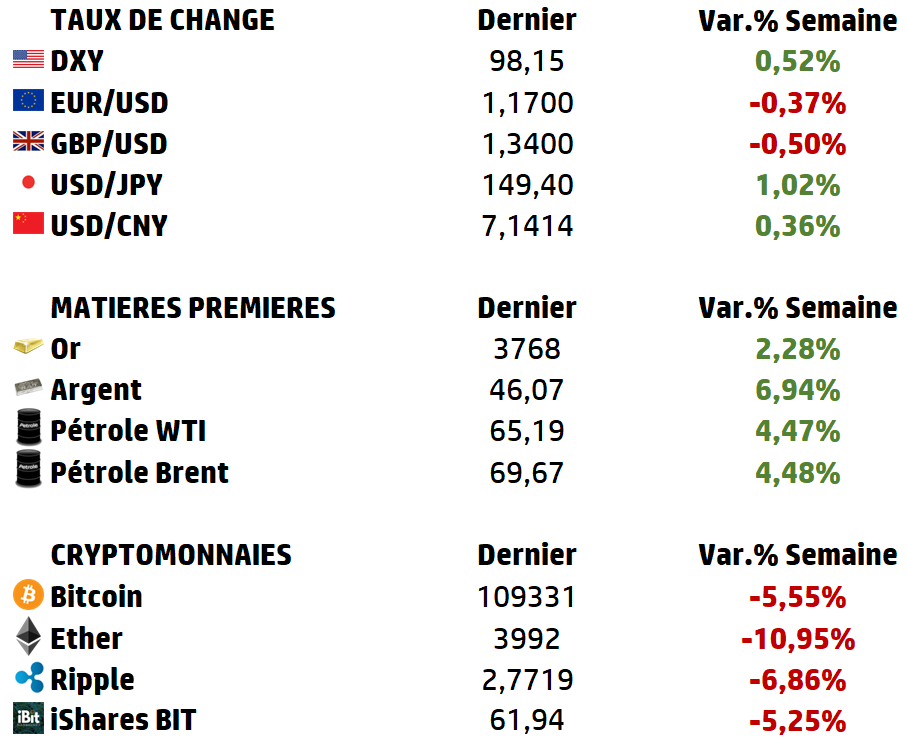

Ce marché, auquel Nokia appartient aux côtés de Huawei, Ericsson, Cisco, ZTE, Ciena et d’autres, connaît une dynamique contrastée :

➡️ D’un côté, une demande croissante de connectivité tirée par la 5G, l’IoT et le cloud ;

➡️ De l’autre, une forte cyclicité, des coûts d’investissement élevés et une pression concurrentielle exacerbée par les enjeux géopolitiques.

Un marché en forte croissance, porté par la 5G, l’IoT et la transformation numérique

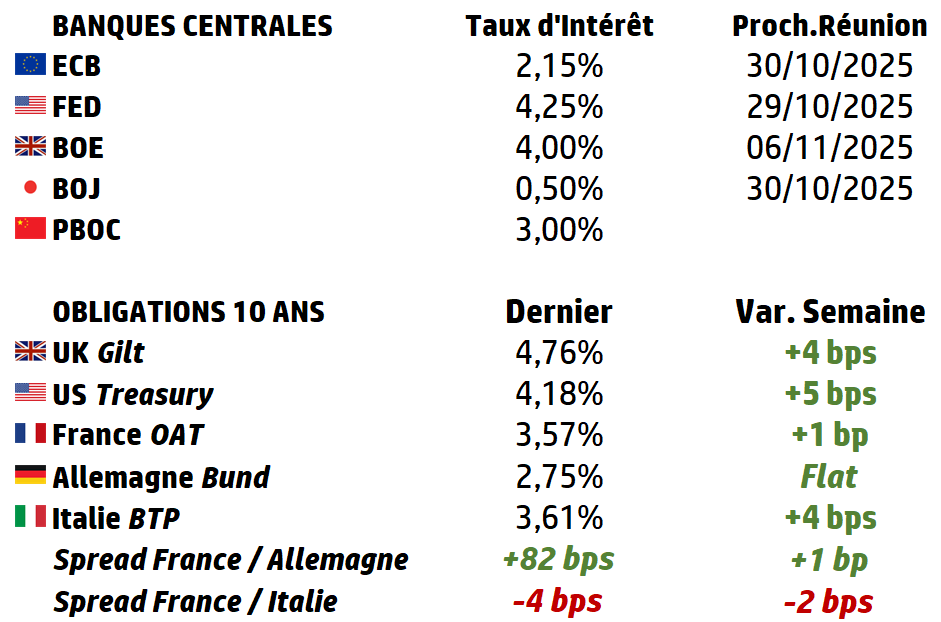

Le marché mondial des équipements télécoms était évalué à :

➡️Environ 315 Md USD en 2024, avec une projection de croissance à 603 Md USD en 2034 (TCAC 7,5 %);

➡️ D’autres estimations, selon Market Research Future, le situent encore plus haut, à 789 Md USD en 2024 et 1 123 Md USD en 2032 (TCAC 4,1 %);

➡️ Enfin, le seul segment des infrastructures de réseau était évalué à 95,2 Md USD en 2022 et devrait atteindre 168,5 Md USD en 2032 (TCAC 5,8 %).

Ces estimations reflètent des méthodologies différentes mais convergent sur une perspective de croissance continue et soutenue jusqu’en 2030–2034.

Plusieurs facteurs structurent cette croissance :

➡️ Le déploiement de la 5G : plus de 320 réseaux 5G étaient opérationnels fin 2024, couvrant déjà 55 % de la population mondiale;

➡️ La montée en puissance de l’IoT et du cloud computing : les appareils connectés, les applications industrielles et les services cloud nécessitent des infrastructures robustes;

➡️ La transformation numérique des entreprises et des administrations : villes intelligentes, e-santé, e-gouvernement et cybersécurité créent de nouvelles opportunités d’équipement;

➡️ La demande de capacité et de fiabilité : l’explosion du trafic data, en particulier liée à l’IA et aux data centers hyperscale, stimule la demande en réseaux optiques et en routage IP.

Une segmentation diversifiée : du RAN aux data centers

➡️ Le RAN, pilier historique mais cyclique : Le Radio Access Network (RAN) reste le segment le plus important mais en ralentissement. Après un pic en 2021, la croissance de la 5G en Amérique du Nord et en Asie de l’Est s’est stabilisée. Les perspectives se déplacent vers la 5G Standalone (SA) et les réseaux privés industriels, en forte croissance.

➡️ L’optique et l’IP-routing, stimulés par l’IA et le cloud : Les besoins de Data Center Interconnect (DCI) et de backbone IP progressent fortement

- +14 % pour l’optique en Amérique du Nord début 2025.

- Croissance annuelle du marché du routage IP haut de gamme autour de +10 %. Les acteurs spécialisés comme Ciena ou diversifiés comme Nokia (après Infinera) bénéficient du supercycle IA.

➡️ Le cœur de réseau et les logiciels : La 5G SA entraîne une demande accrue de cœurs virtualisés, d’orchestration cloud-native et de solutions OSS/BSS. Les marges sont plus élevées mais la concurrence s’étend aux hyperscalers (AWS, Google, Microsoft).

➡️ L’accès fixe et les solutions alternatives : La fibre est désormais la première technologie fixe dans l’OCDE (44,8 % des abonnements en 2023, contre 28 % en 2019). Le Fixed Wireless Access (FWA 5G) progresse en parallèle, surtout dans les zones rurales.

|

CONTACTEZ-NOUS !

contact@eavest.com

« L’histoire humaine devient de plus en plus une course entre l’éducation et la catastrophe. »

H. G. WELLS

né le 21 septembre 1866

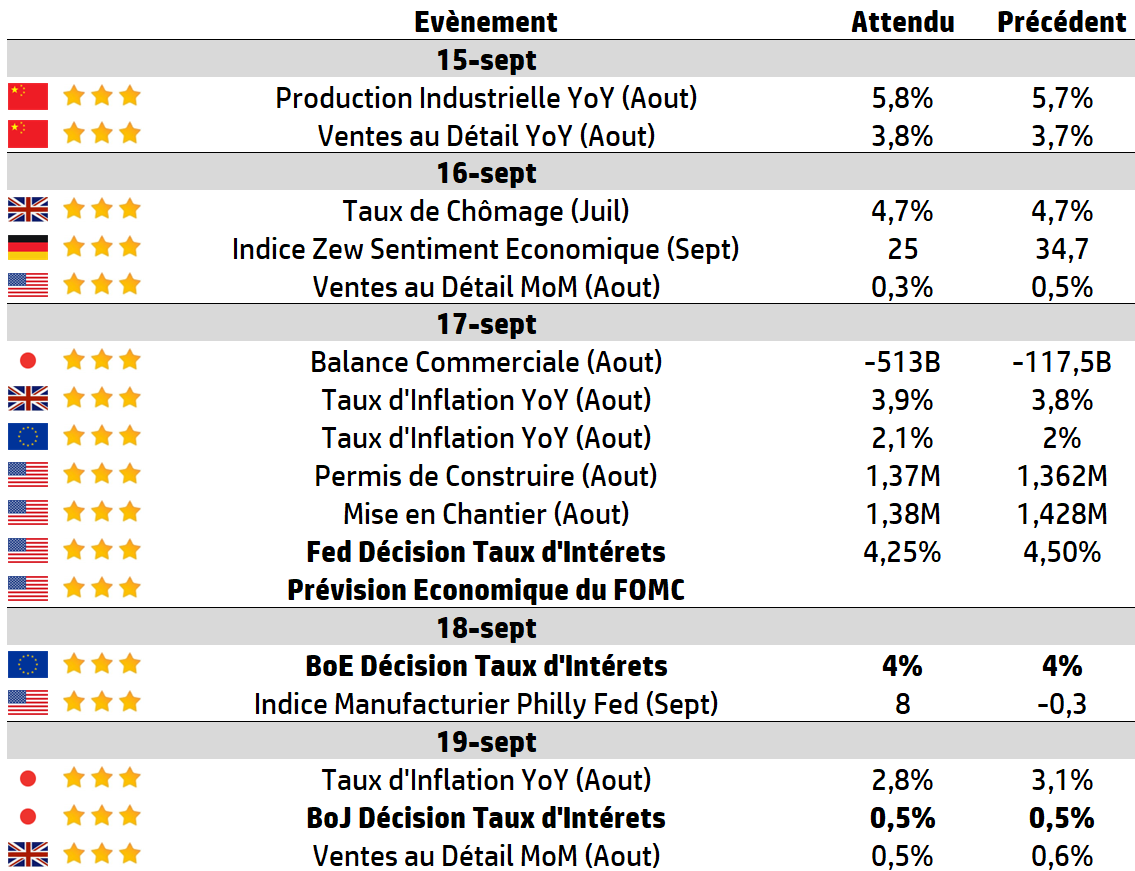

LETTRE HEBDOMADAIRE – 21/09/2025

CETTE SEMAINE

Après la baisse des taux de la Réserve fédérale américaine (Fed) la semaine dernière, l’attention se porte cette semaine sur d’autres indicateurs économiques, à savoir les indices des directeurs d’achat (PMI).

Mardi est la journée mondiale des PMI, mais les principaux indices à surveiller pour la plupart des traders seront ceux de l’Allemagne, du Royaume-Uni et des États-Unis. Les commandes de biens durables fournissent un autre aperçu de la santé de l’économie américaine.

La semaine s’achève avec l’indice de consommation personnelle (PCE) et l’indice des prix qui y est associé. Bien qu’il s’agisse de la mesure de l’inflation préférée de la Fed, le marché continue de se concentrer davantage sur l’indice des prix à la consommation (IPC) publié en début de mois.

LES CHIFFRES ECONOMIQUES

LES NEWS

|

LES PERFORMANCES

A L’AFFICHE : Le Secteur Mondial

des Poids Lourds

Le secteur mondial des poids lourds, entre tradition diesel et révolution énergétique, occupe une place stratégique dans l’économie mondiale, à la fois comme pilier logistique des chaînes de valeur et comme vecteur de transition énergétique.

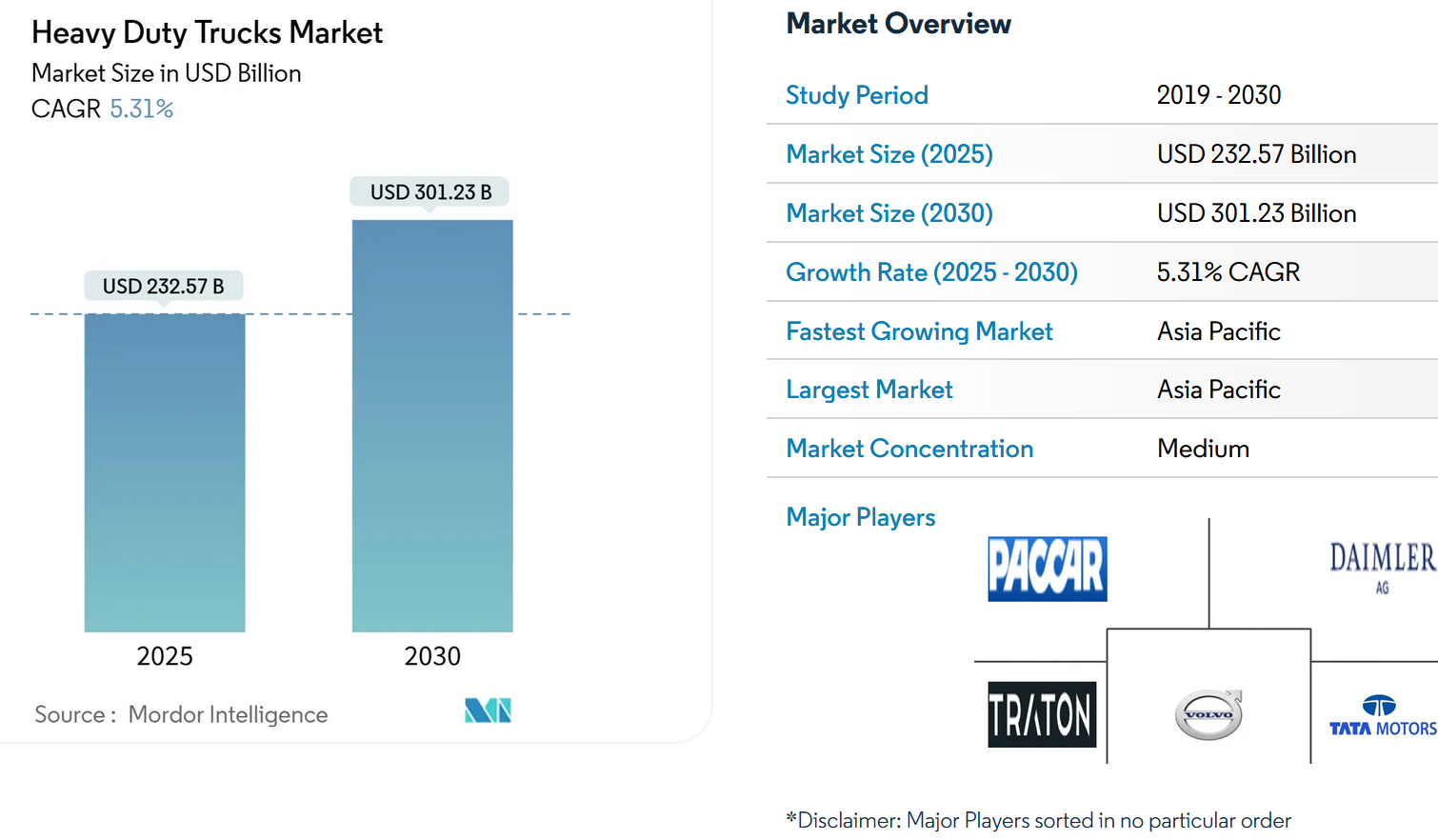

Un marché de taille mondiale en expansion

Le marché des poids lourds (heavy-duty trucks) représentait en 2024-2025 entre 195 et 259 milliards de dollars, selon les sources. La croissance attendue est robuste, avec un taux annuel de 4,6 % à 8,2 % jusqu’à 2030-2034.

➡️ Cette expansion traduit la demande croissante de transport routier dans un monde dominé par l’e-commerce et la logistique rapide.

➡️ Les cycles restent sensibles à la conjoncture, mais la tendance structurelle est au renouvellement des flottes sous contrainte réglementaire (réduction des émissions de CO₂ en Europe, normes EPA aux États-Unis).

Une répartition géographique contrastée

La répartition géographique du marché révèle une domination croissante de l’Asie-Pacifique.

➡️ L’Asie-Pacifique est leader avec 47 % du marché et une croissance prévue supérieure à 9 % par an. La Chine y joue un rôle central, à travers la production de camions lourds diesel mais aussi l’émergence accélérée de modèles au gaz naturel liquéfié et électriques.

➡️ L’Amérique du Nord demeure un pilier, représentant environ 35 à 38 % du marché, grâce à une demande soutenue en classe 8, stimulée par les investissements publics en infrastructures et par le phénomène de « pre-buy » : les transporteurs achètent massivement avant l’entrée en vigueur de nouvelles normes EPA en 2027.

➡️ L’Europe, bien que plus contrainte par les coûts et la fiscalité carbone, reste un marché sophistiqué où l’innovation – notamment en matière de camions électriques longue distance et de solutions hydrogène – attire des capitaux stratégiques.

La structure du marché et la domination des grands constructeurs

La structure du marché se caractérise par une forte concentration autour de quelques leaders

➡️ Daimler Truck, Volvo Group, PACCAR et Traton/Volkswagen dominent le paysage occidental,

➡️ tandis que les géants asiatiques – Dongfeng, FAW, Sinotruk, Isuzu, Hino, Tata Motors – captent plus de la moitié des volumes mondiaux.

À eux seuls, les cinq premiers constructeurs concentrent environ 55 % des ventes.

Si le modèle économique historique repose encore sur le diesel – qui représente entre 69 % et 84 % des ventes selon les études –, les segments en croissance se situent ailleurs.

➡️ Les camions de plus de 15 tonnes pèsent aujourd’hui près de 61 % du marché, mais les véhicules de 10 à 15 tonnes, adaptés aux usages urbains, connaissent la croissance la plus rapide, à près de 9,5 % par an.

➡️ Dans le même esprit, les tracteurs routiers représentent déjà près de la moitié des ventes et devraient continuer de croître de plus de 10 % par an.

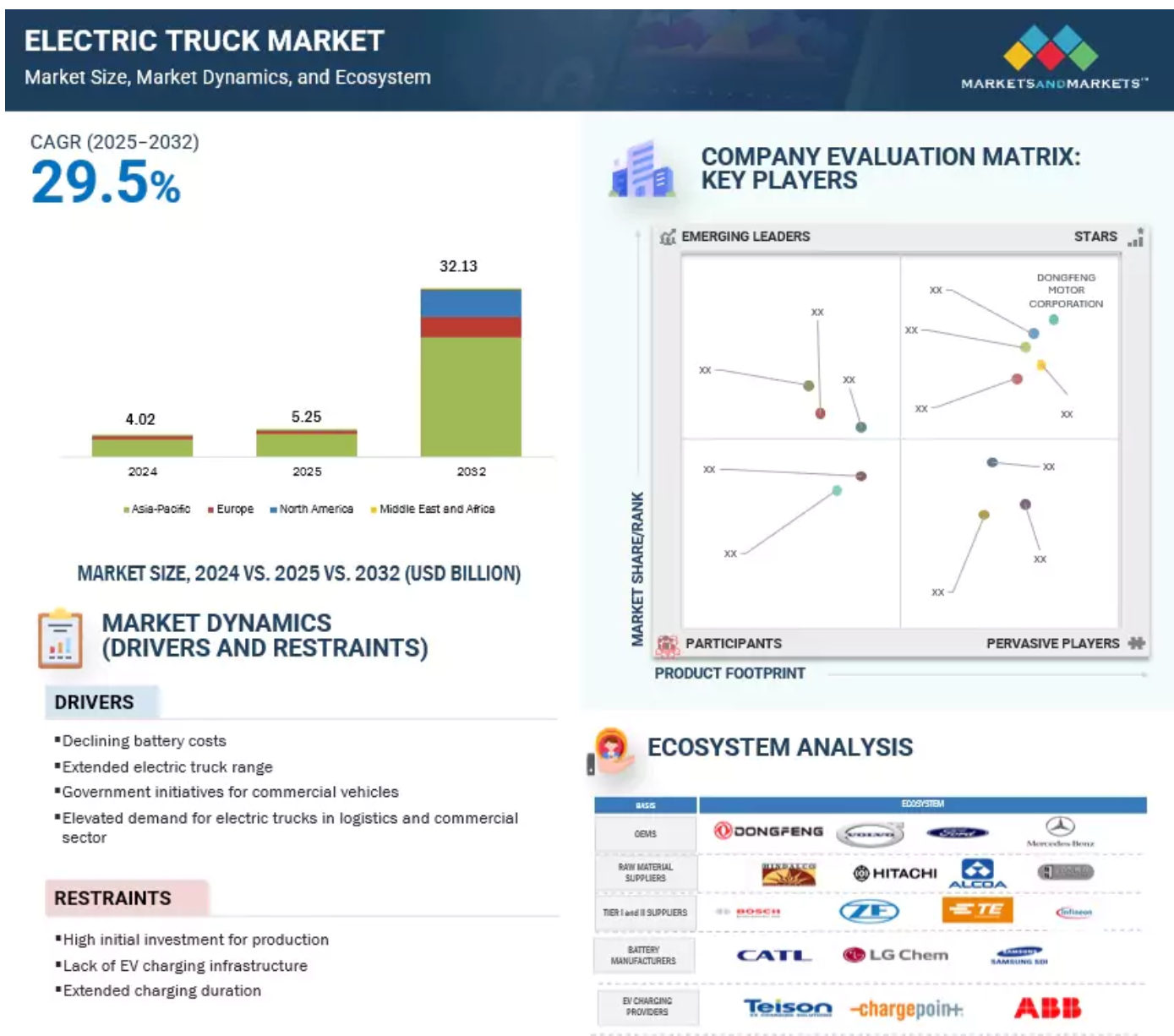

Transition énergétique et diversification des motorisations

C’est toutefois sur la propulsion que se joue la rupture la plus décisive.

⛽ Le Diesel reste un socle de rentabilité avec encore 69–84 % des ventes en 2024

⚡ Les camions électriques à batterie ne représentent encore qu’une fraction marginale des ventes, mais leur croissance attendue dépasse 38 % par an d’ici 2030, d’abord sur les trajets urbains et régionaux (classe 7), où les cycles d’utilisation sont prévisibles et où l’infrastructure de recharge se déploie le plus vite.

🫧 L’hydrogène, encore balbutiant, se positionne comme une option crédible pour le long-courrier, notamment en Asie où les corridors logistiques pilotes sont déjà opérationnels.

💨 Parallèlement, le gaz (CNG/LNG) s’impose comme une technologie-pont, particulièrement en Chine où plus de 150 000 poids lourds LNG circulaient en 2024, soit environ 17 % du parc neuf.

Les catalyseurs de croissance sont multiples :

➡️ La poussée de l’e-commerce,

➡️ Les investissements publics massifs (IIJA aux États-Unis, plans verts européens, initiatives chinoises),

➡️ Ou encore l’exigence réglementaire qui impose des réductions drastiques d’émissions de CO₂ (-90 % en Europe d’ici 2040).

Mais ces moteurs s’accompagnent de vents contraires significatifs :