Mardi 05 juillet 2022

Juin 2022 – PERFORMANCES DES INDICES POUR PRODUITS STRUCTURÉS

Bilan du mois Juin 2022 : La fin d’un semestre riche en rebondissements…

g

L’annonce du mois

p

« Nous avons connu une série de grands chocs, sans

respiration entre eux, ce qui s’est bien sûr répercuté

sur les anticipations d’inflation. Quand on les met

ensemble, ils ne sont plus transitoires au sens

traditionnel du terme »

j

g

g

Le résumé du mois

g

Le contraste est saisissant !

L’année 2021 avait été une année record, l’ensemble des bourses mondiales avaient fait l’objet d’un rebond massif après la crise du COVID-19. En dressant le tableau de ce début d’année 2022, la situation est plus à l’incertitude… Inflation galopante, guerre en Ukraine et son impact sur le secteur énergétique, confinements en Chine et ses impacts sur les chaînes d’approvisionnements, autant de facteurs qui ont amené une forte volatilité sur les marchés. Ces derniers sont les principaux responsables des baisses que subissent les marchés actions.

D’autant plus sensibles aux aléas économiques, les valeurs de la Tech ont connu un véritable contrecoup. Ce revirement, aussi soudain, devra trouver son point bas. De nombreux analystes et prévisionnistes s’essayent à trouver la lumière au bout du tunnel. Cet exercice offre aux investisseurs de l’espoir compte tenu de l’état économique et géopolitique mondial.

L’Europe a su mieux résister, mais les portefeuilles portent les stigmates du choc inflationniste et monétaire. Le sentiment global du marché s’améliore de jour en jour. L’optimisme repose essentiellement sur la perspective d’une embellie des relations entre les Etats-Unis et la Chine. Joe Biden pourrait alléger une partie des surtaxes commerciales qui affectent les importations de produits chinois depuis l’ère Trump, notamment sur des produits de consommation de base. Cela enverrait un signal déflationniste sur les prix, ainsi qu’une relance de l’économie chinoise.

g

Récession : de quoi parle-t-on réellement ?

Ce phénomène économique préoccupe significativement l’ensemble des acteurs des marchés financiers en cette fin de semestre. La récession, dans sa définition économique, correspond à la survenance de deux trimestres consécutifs avec un taux de croissance négatif du PIB. Le premier trimestre de cette année 2022 répond à ces critères, d’où l’inquiétude actuelle portée sur les chiffres du second trimestre. En conséquence, la probabilité d’une récession pousse les investisseurs à sérieusement repenser leurs stratégies de portefeuille. Même les banques sont contraintes de s’ajuster.

L’autorité bancaire européenne va contraindre les banques à intégrer le risque de récession dans leurs trajectoires de fonds propres. Elles, qui, avec des liquidités au plus haut, ont ardemment accordé des prêts aux particuliers à des taux très bas ces dernières années, sont sous la menace de défauts de paiement. D’un point de vue global, les marchés ont intégré ces derniers mois la remontée des taux, mais ils doivent encore digérer le ralentissement économique à venir dans le but de stabiliser l’économie.

p

Les banques centrales à la manœuvre :

Une nouvelle fois, les banques centrales ont largement influencé les mouvements boursiers de ce mois de juin. Les politiques monétaires d’une grande partie de celles-ci ont un seul et unique objectif à court terme, faire reculer l’inflation. Le pouvoir d’achat des ménages est bousculé par la hausse généralisée des prix qui continuent de battre des records. Aux grands maux les grands remèdes. La Réserve Fédérale américaine a procédé à un tour de vis historique à l’issue de la réunion de son comité de politique monétaire, ce 15 juin 2022. Une remontée de ses taux d’intérêt de 0,75 point, du jamais-vu depuis 1994. Cette décision marquante laisse planer une forte inquiétude de récession chez les investisseurs. Ils s’interrogent alors sur l’intensité de ce resserrement monétaire et sur ses conséquences.

Entre croissance et inflation, la flexibilité des mesures prises par les banquiers centraux semble créer la controverse. D’autant plus que l’appréhension de ce phénomène inflationniste n’a pas été correctement établie. À l’occasion du forum de la Banque centrale européenne, Christine Lagarde, Jérôme Powell et Andrew Bailey ont reconnu leurs méfaits. Jérôme Powell s’est voulu rassurant lors de cet évènement. Il a alors affirmé qu’il était possible de poursuivre la remontée des taux sans tuer la croissance. « Mais ce sera plutôt compliqué ». Ces perspectives n’ont pas rasséréné les marchés. Les investisseurs ont naturellement mobilisé leurs capitaux à la faveur des valeurs refuges avec en tête de liste les rendements des obligations souveraines.

p

La Chine comme la lanterne verte des marchés :

Après deux années difficiles pour l’économie chinoise, les perspectives d’un rebond ont tardé à résonner dans la tête des investisseurs. Les confinements en série ont lourdement affecté la chaîne logistique et la production manufacturière. Cependant l’immobilier a significativement servi de moteur à la croissance en Chine, qui a subi l’onde de choc des communiqués de promoteurs étranglés par une dette abyssale. Les indicateurs de confiance des investisseurs sur les marchés ont naturellement pointé au plus bas ces deux dernières années. Ainsi, en dépit de fondamentaux parfois solides, le marché actions propose des points d’entrée qui ravivent l’intérêt des investisseurs.

De plus, la Banque populaire chinoise a confirmé apporter son soutien à l’économie avec une politique monétaire accommodante. L’indice MSCI China prend à contre-pied la grande partie des marchés mondiaux ce mois-ci et signe une performance d’environ 6 % à la hausse. Néanmoins, les relations qu’entretient le gouvernement chinois avec la Russie poussent les investisseurs à rester prudents.

p

g

g

g

Les chiffres du mois

g

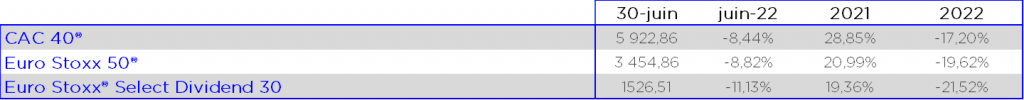

Résultat du mois d’avril : un CAC 40 à 5922.86 points au 29/04/2022, soit une baisse de -8.44% sur le mois.

Retrouvez toutes les informations des indices sur le EAVESTPEDIA.

g

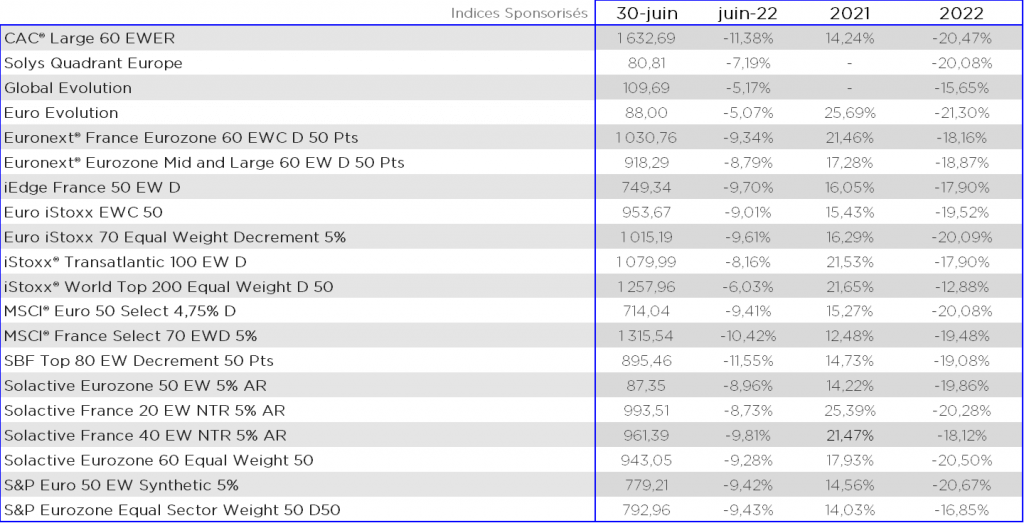

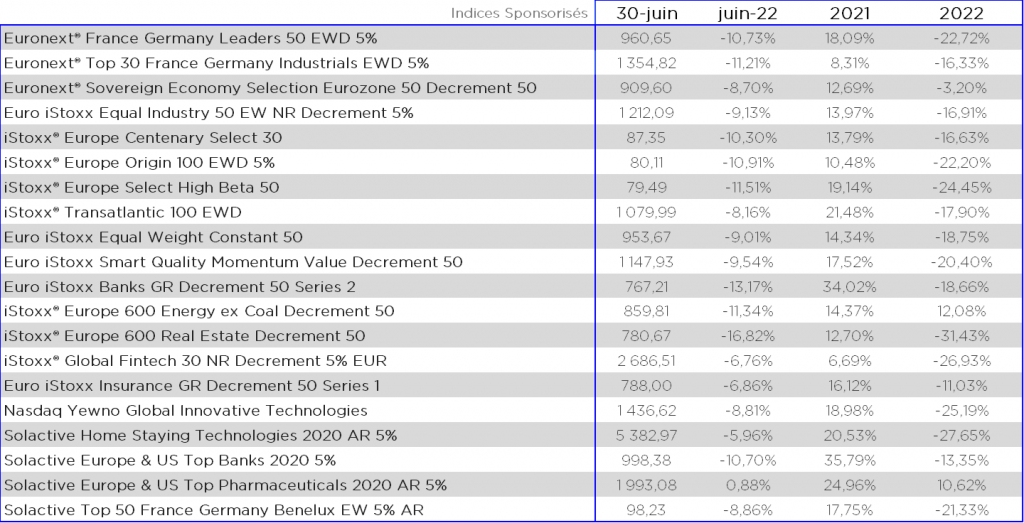

Parmi les indices sponsorisés, les valeurs sont en baisse avec une moyenne mensuelle des performances de –8.82%.

Retrouvez toutes les informations des indices sur le EAVESTPEDIA.

g

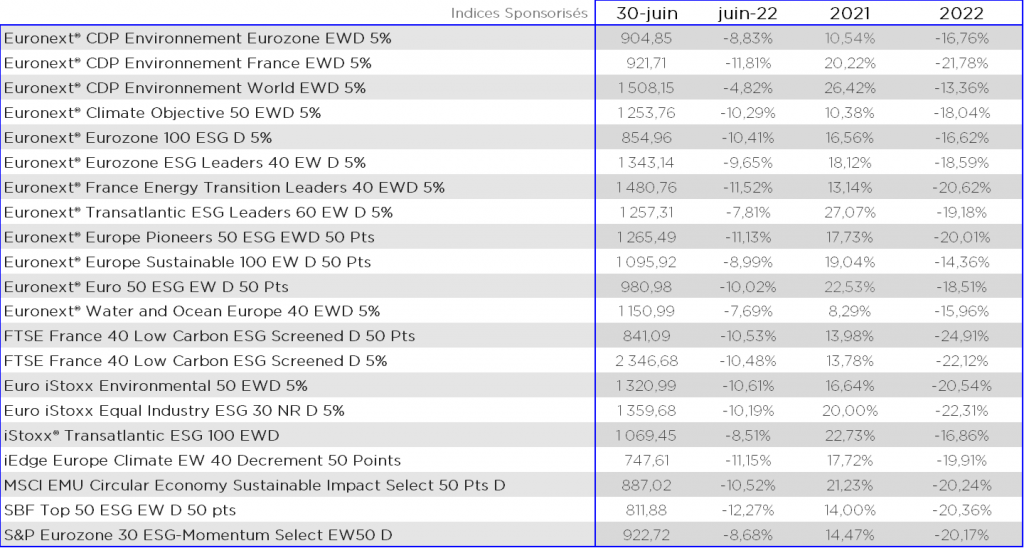

La catégorie des indices sponsorisés « thématiques » affiche une performance moyenne mensuelle en baisse de -9.38%.

Retrouvez toutes les informations des indices sur le EAVESTPEDIA.

g

Les indices ISR sont en baisse sur le mois de mars avec une moyenne des performances à -9.81%.

Retrouvez toutes les informations des indices sur le EAVESTPEDIA.

.

Retrouvez chaque mois l’évolution de tous les indices sur le blog EAVEST.

.

Nous sommes à votre disposition pour aller plus loin dans l’analyse de ces sous-jacents et vous accompagner dans la création de vos produits sur mesure !

g

g

Retrouvez notre analyse du mois précédent sur le lien suivant :Mai 2022 – PERFORMANCE DES INDICES POUR PRODUITS STRUCTURÉS.

.

L’équipe EAVEST

.

Les indices ici évoqués sont purement systématiques, sans aucune contribution discrétionnaire d’aucunes parties.

Les règles des indices sont accessibles au public.

Sources : Refinitiv / Investeam / Les Echos

Avertissement de STOXX

STOXX et ses Concédants ne soutiennent, ne garantissent, ne vendent ni ne promeuvent en aucune façon les valeurs ou les titres financiers ou les options ou toute autre appellation technique basées sur les Indices et déclinent toute responsabilité liée au négoce des produits ou services basés sur les Indices.

Avertissement de l’indice CAC 40®

Euronext Paris S.A. détient tous droits de propriété relatifs à l’Indice. Euronext Paris S.A., ainsi que toute filiale directe ou indirecte, ne se portent garantes, n’approuvent, ou ne sont concernées en aucune manière par l’émission et l’offre de produit. Euronext Paris S.A., ainsi que toute filiale directe ou indirecte, ne seront pas tenues responsables vis-à-vis des tiers en cas d’inexactitude des données sur lesquelles est basé l’Indice, de faute, d’erreur ou d’omission concernant le calcul ou la diffusion de l’Indice, ou au titre de son utilisation dans le cadre d’une émission et d’une offre. L’Indice est accessible sur le site d’Euronext (www.euronext.com), ainsi que sur différents sites d’informations financières. « CAC 40® » et « CAC® » sont des marques déposées par Euronext Paris SA, filiale d’Euronext N.V.

Avertissement de SOLACTIVE

Solactive n’offre aucune garantie ni assurance, expresse ou implicite, concernant les résultats de l’utilisation de l’Indice et/ou de la marque de l’Indice ou de la valeur de l’Indice à un moment quelconque ou en quelque autre circonstance. Solactive AG met tout en oeuvre pour garantir l’exactitude du calcul de l’Indice. Solactive AG n’est pas tenue, quelles que soient ses obligations vis-à-vis de l’Emetteur, d’informer les tiers, y compris et sans s’y limiter les investisseurs et/ou les intermédiaires financiers de l’instrument financier, de toute erreur dans l’Indice. Aucune publication de l’Indice par Solactive AG, ni son utilisation au titre de l’instrument financier dans le cadre d’une licence de l’Indice ou de la marque de l’Indice, ne constitue une recommandation de Solactive AG d’investir dans le dit instrument financier ou ne représente d’une quelconque manière une assurance ou une opinion de Solactive AG à l’égard de tout investissement dans cet instrument financier. La présente décharge de responsabilité est fournie à titre exclusivement informatif et constitue une traduction libre de la décharge de responsabilité originale prévue par Solactive AG. Elle ne saurait en aucun cas engager Solactive AG. Seule la version originale en anglais fait foi. Pour toute information sur les indices Solactive, merci de consulter le site internet http://www.solactive.com.

Avertissement de MSCI

Les indices MSCI sont la propriété exclusive de MSCI Inc. (“MSCI”). Les instruments financiers basés sur les indices MSCI ne sont en aucune façon sponsorisés, avalisés, vendus ou promus par MSCI, ni par aucune des entités impliquées dans l’établissement des indices MSCI. Aucun acheteur, vendeur ou détenteur de ces instruments financiers, ou toute autre personne ou entité, ne doivent utiliser ou se référer à un nom commercial ou à une marque MSCI dans le but de parrainer, endosser, commercialiser ou promouvoir ces instruments financiers sans avoir contacté préalablement MSCI afin d’obtenir son autorisation. En aucun cas, toute personne ou entité ne peut prétendre à aucune affiliation avec MSCI sans l’autorisation écrite préalable de MSCI.

POUR PLUS D’ANALYSE SUR LES PRODUITS STRUCTURES,

CONTACTEZ-NOUS !

contact@eavest.com