Mardi 15 mars 2022

Qu’est ce que l’indicateur de risque SRRI ?

Derrière cette abréviation se cache le Synthetic Risk and Reward Indicator ou indicateur synthétique de risque et de rendement.

Cet indicateur synthétique permet à un investisseur financier de comparer différents produits d’investissement rapidement.

Le SRRI sert à évaluer le profil de risque d’un placement.

C’est une référence dans le domaine des Organisme de Placement Collectif en Valeurs Mobilières (OPCVM) ou Société Civile de Placement Immobilier (SCPI) par exemple.

Depuis 2011, il apparaît dans le Document d’Information Clé Investisseur (DICI), remis à chaque client lors d’une proposition d’investissement.

.

👉 À quoi sert-il ?

📍 Permettre de comparer les risques entre différents placements parfois de natures différentes, grâce à une échelle de valeur unique.

📍 Vérifier qu’un unvestissement conseillé par un professionnel corresponde bien au profil de risque du client.

Tout professionnel doit s’assurer de l’adéquation entre l’investissement conseillé et la tolérance au risque du client.

Le SRRI est donc un indicateur clé.

.

👉 Comment est-il calculé ?

Le calcul s’etablit en prenant des intervalles hebdomadaires (ensuite annualisés) de la volatilité historique sur 5 ans de l’investissement.

Pour simplifier, la volatilité est la mesure de l’amplitude (écart-type) des performances par rapport à la moyenne.

.

👉 Exemple :

Prenons un actif avec une performance annuelle moyenne de 5% et une volatilité historique de 10%.

Une volatilité de 10% signifie que le rendement de cet actif s’écarte, en moyenne, de 10% de son rendement moyen.

Dans 68% des cas, la performance annuelle sera comprise entre sa performance annuelle moyenne plus ou moins sa volatilité.

Dans notre exemple, on peut s’attendre à ce que, dans 68% des cas, d’une année sur l’autre, le rendement soit compris entre -5% et +15%.

Dans 95% des cas, la performance annuelle sera comprise entre sa performance annuelle moyenne plus ou moins deux fois sa volatilité.

Dans notre exemple, on peut s’attendre à ce que, dans 95% des cas, d’une année sur l’autre, le rendement soit compris entre -15% et +25%.

Ainsi, plus la volatilité est élevée, plus l’amplitude des performances est grande et plus le risque pris est important.

C’est cette amplitude de variations que mesure le SRRI.

Si l’investissement n’a pas 5 ans d’historique, une reconstitution est faite avec un indice comparable.

La volatilité est évolutive donc le SRRI doit être régulièrement mis à jour.

.

👉 Comment se lit-il ?

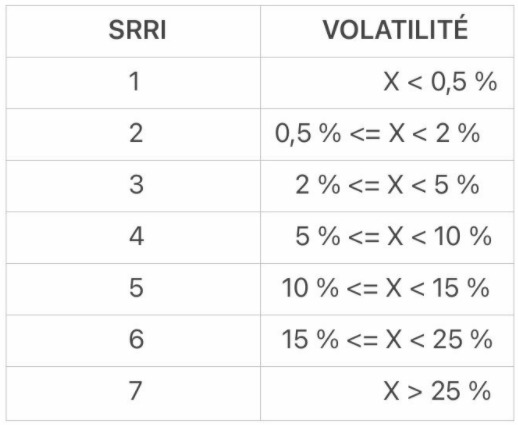

Comme une échelle graduée de 1 à 7, de la volatilité la plus faible à la volatilité la plus élevée.

Un SRRI 4 correspond par exemple à une volatilité supérieure à 5% et inférieure à 10%.

Avec un SRRI 7, la volatilité dépasse les 25%.

.

.

.

.

.

L’équipe EAVEST

POUR PLUS D’ANALYSE SUR LES PRODUITS STRUCTURES,

CONTACTEZ-NOUS !

contact@eavest.com